مالیات بر ارث چگونه محاسبه میشود؟ مالیات ارث یکی از انواع مالیاتهای مستقیم است و شبیه مالیات بر دارایی محسوب میشود، زمانی که شخصی فوت میکند برای بستگان که قانون آنها را طبقه بندی کرده است، برحسب نسبتی که با متوفی دارند ارث به آنها تعلق میگیرد و از ارث تعلق گرفته درصدی را باید به عنوان مالیات پرداخت کنند.

در مقاله پیش رو قصد داریم مالیات ارث را توضیح دهیم و راهنمایی کنیم که چگونه آن را محاسبه و پرداخت میکنند. مالیات را در نرم افزار حسابداری میتوان ثبت نمود، تمامی این موارد در آموزش حسابداری مالیاتی نیز توضیح داده میشوند تا با انواع مالیاتهای مستقیم و غیرمستقیم آشنا شوید و بتوانید به درستی آنها را محاسبه نمایید.

مدیران کسب و کارها

دانشجویان رشته های مرتبط

حسابداران و کمک حسابداران

افرادی که به مسائل مالیاتی علاقه دارند

در این مقاله به مباحث زیر می پردازیم:

مالیات بر ارث چیست؟

مطالب مرتبط:

سوالی که وارثان اکثر مواقع میپرسند این است که مالیات بر ارث چگونه محاسبه میشود و به فرض مثال برای 3 میلیارد ارث باید چقدر مالیات پرداخت کنیم؟ مالیات بر ارث (Inheritance Tax) مالیاتی است که به تمام اموال منقول و غیرمنقول متوفی تعلق میگیرد.

بعد از فوت شخصی هر یک از وراث اگر بخواهد ماترک متوفی را میان ورثه تقسیم کند، ابتدا باید مالیات آن را به دولت پرداخت کند و هریک به اندازه سهمی که میبرند مشمول مالیات میشوند.

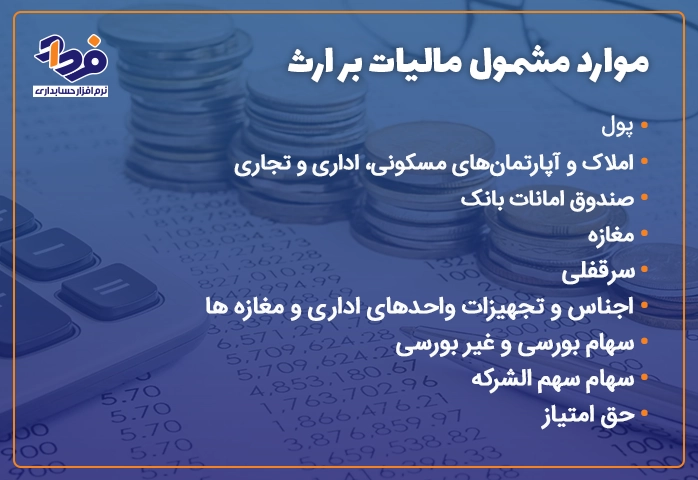

موارد مشمول مالیات ارث

آیا اموالی که متوفی برای وراث خود باقی میگذارد دارای معافیت مالیاتی است؟ طبق قانون مالیاتهای مستقیم کدام یک از اموال منقول و غیرمنقول متوفی مشمول مالیات ارث میشوند؟ طبق ماده 17 قانون مالیاتهای مستقیم به موارد ذکر شده در تصویر زیر که از متوفی باقی میماند مالیات تعلق میگیرد.

چگونه میتوان مالیات ارثیه را از وراث دریافت کرد؟

مالیات ارث را چگونه باید پرداخت کرد؟ مالیات بر ارث را میتوان با ارائهی اظهارنامه مالیات ارث پرداخت نمود. این اظهارنامه یک نوع فرم مالیاتی میباشد که وراث متوفی برای محاسبه مالیات ارث طبق دارایی متوفی به سازمان مالیاتی ارسال میکنند.

با توجه به سال فوت متوفی، وراث باید به صورت حضوری و یا در سامانه ersportal.tax.gov.ir مراجعه کنند و فرم ماده 26 و 34 را باید تکمیل نمایند.

طبقه وراث چیست؟

قانون، وراث را بر اساس نسبتی که با متوفی دارند طبقه بندی نموده است و هر یک به نسبتهای مختلف مشمول مالیات میشوند. بر اساس ماده 862 قانون مدنی وراث به 3 طبقه تقسیم میشوند که شامل طبقات زیر هستند:

-

- طبقه اول: پدر، مادر، زن، شوهر، فرزند و فرزندِ فرزندان

- طبقه دوم: اجداد، برادر، خواهر و فرزندان آنها

- طبقه سوم: عمو، عمه، خاله، دارایی و فرزندان آنها

اگر متوفی (مرد) فوت کند و فرزندی نداشته باشد، سهم الارث همسر آن، یک چهارم خواهد بود، اما اگر دارای فرزند و نوه باشد، سهم الارث همسرش یک هشتم میباشد. سهم الارث مرد نیز از همسر فوت شده خود در صورتی که فرزندی نداشته باشند یک دوم یعنی نصف داراییهای همسر و در صورت داشتن فرزند یک چهارم میباشد.

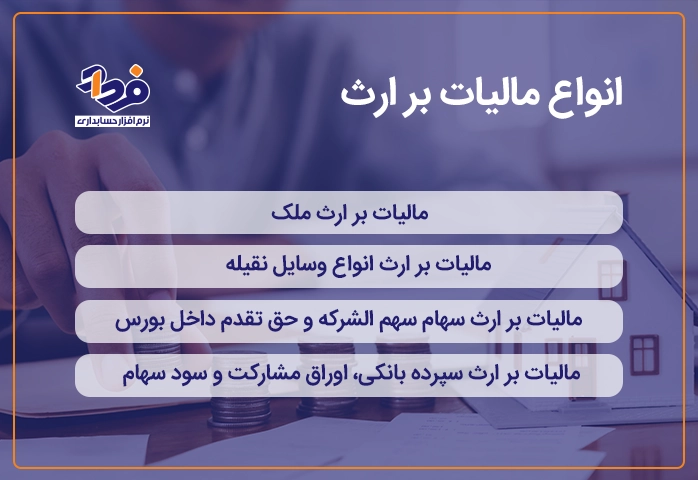

انواع مالیات ارث

گفتیم که به تمام اموال منقول و غیرمنقول متوفی، مالیات تعلق میگیرد، بنابراین مالیات بر ارث نیز انواع مختلفی دارد که شامل موارد ذکر شده در تصویر زیر میباشد.

در ادامه مطالب هریک از گروههای ذکر شده در تصویر فوق را به صورت جداگانه توضیح خواهیم داد، تا به صورت کامل با مباحث مالیات ارث آشنا شوید.

مالیات ارث ملک

اولین نوع مالیات بر ارث، مالیات املاک میباشد که قصد داریم به توضیحات آن بپردازیم. در مرحله اول کمیسیون املاک سازمان مالیاتی، مالیات متعلق به املاکی که به نام متوفی میباشد را قیمت گذاری میکند، در مرحله دوم میزان مالیات پرداختی برای هر ورثه مشخص میشود.

وراث طبقه اول موظف به پرداخت 7.5 درصد و سایر طبقات 2 تا 4 برابر طبقه اول باید مالیات بپردازند. در تعیین مالیات ملک، تاریخ فوت متوفی تاثیرگذار میباشد.

مالیات ارث انواع وسایل تقلیه

مورد دیگری که مشمول مالیات بر ارث میشود، مالیات بر انواع وسایل نقلیه است. وراث طبقه اول موظف به پرداخت 2 درصد نسبت به ارزش خودرو و طبقات دوم و سوم 2 تا 4 برابر وراث طبقه اول باید مالیات بپردازند.

مالیات بر ارث سهم سهم الشرکه و حق تقدم داخل بورس

اگر متوفی در بورس سرمایه گذاری کرده باشد، طبق قوانین مالیات انحصار وراثت، با توجه به نوع دارایی و برگ تشخیص مالیات و همچنین نوع سهام نسبت به میزان مالیات آن تصمیم گیری میشود و طبقات وراث هریک به نسبت مختلف باید آن را پرداخت کنند.

مالیات بر ارث سپرده بانکی، اوراق مشارکت و سود سهام

از دیگر اموال متوفی که مشمول مالیات ارث میشود، مالیات بر سپردههای بانکی، اوراق مشارکت و سود سهامی است که متوفی دارد. میزان مالیات پرداختی این دسته برای وراث طبقه اول 3 درصد و برای طبقه دوم و سوم 2 تا 4 برابر طبقه اول است.

نرخ مالیات ارث سال 1404

با طبقه وراث آشنا شدیم و قصد داریم در ادامه نرخ مالیات هر یک از ورثه را با توجه به ارثیهای که به آن میرسد مشخص کنیم. بهتر است با نرخ مالیات نیز آشنا باشید تا بتوانید مالیات ارثیه را خودتان به راحتی محاسبه کنید.

جدول مالیات بر ارث 1404

در حال حاضر اگر شخصی فوت کند، مالیات ماترک آن، برای وراث طبق جدول زیر محاسبه میشود. برای متوفیانی که پیش از سال 1395 فوت کردهاند؛ طبق قانون قدیم محاسبه میشود.

| ماترک متوفی | وراث طبقه اول | وراث طبقه دوم | وراث طبقه سوم |

| جواهرات و زیورآلات | 10% | 20% | 40% |

| املاک مسکونی | 7.5% | 15% | 30% |

| املاک تجاری | 3% | 6% | 12% |

| املاک اداری | 3% | 6% | 12% |

| وسایل نقلیه | 2% | 4% | 8% |

| سهام بورسی | 0.75% | 1.5% | 3% |

| سپرده بانکی | 3% | 6% | 12% |

| سهم الشرکه و سهام غیربورسی | 6% | 12% | 24% |

| حق امتیاز | 10% | 20% | 40% |

| سایر اموال | 10% | 20% | 40% |

مالیات ارث چقدر است؟

مالیات بر ارث نرخ ثابتی ندارد و با توجه به میزان و نوع دارایی متوفی برای هر طبقه از وراث به شکل و شیوه مختلف و گوناگون محاسبه میشود، به همین خاطر مالیات ماترک هر متوفی با توجه به تعداد ورثه، میزان و نوع داراییهایی که تحت مالکیت متوفی میباشد متفاوت است.

قوانین مالیات ارثیه

برای تعیین مالیات ارثیه وراث، قوانینی وجود دارد که وارثان باید برای آنکه مشمول جربمه نشوند و فرار مالیاتی برایشان به حساب نیاید از آن تبعیت نموده و براساس درصد مشخص شده مالیات ماترک فرد متوفی را پرداخت نمایند. در ادامه قانون جدید و قدیم مالیات ارثیه را بیان خواهیم نمود.

قوانین جدید و قدیم مالیات ارث در ایران و تفاوت آنها

قوانین قدیم مالیات ارثیه در خصوص دریافت گواهی انحصار وراثت، وارثان را وادار به ارائه گواهی اظهارنامه میکرد، اما در قانون جدید نیازی به ارائه اظهارنامه مالیاتی نیست.

و مورد بعدی که قوانین جدید و قدیم با هم تفاوت دارند، در خصوص محاسبه جداگانه ماترک متوفی است، در قانون قدیم تمامی اموال متوفی باید در اظهارنامه ثبت میشد و مبلغ مالیات به صورت یکجا اعلام میگردید؛ اما در قانون جدید وراث میتوانند به صورت جداگانه و موردی اموال متوفی را اعلام و مالیات را پرداخت کنند.

قانون مالیات ارث و نقل و انتقالات بلاعوض

در ماده 16 قانون مالیات بر ارث، بیان شده است که اگر مالی، چه منقول و چه غیرمنقول اگر به صورت بلاعوض به شخصی داده شود بدون رعایت حداقل معافیت طبق بند ج ماده 9 این قانون، مالیات به آن تعلق میگیرد.

جهیزیه و اموالی که برای خیریه یا عام المنفعه مانند بیمارستان، پرورشگاه یتیمان و نظایر آن داده میشود، از پرداخت مالیات معاف خواهند بود.

نرخ مالیات ارث چگونه محاسبه میشود؟

مالیات بر ارث چگونه محاسبه میشود؟ از کجا باید بدانیم که چه میزان باید مالیات پرداخت کنیم؟ زمانی که از متوفی اموالی باقی میماند، میتوانیم اظهارنامه مالیات ارثیه را به صورت یکجا وارد نماییم و سازمان مالیاتی طبق جدول مالیات ارث جدید محاسبه نماید و میزان مالیات را اعلام کند.

طبق قوانین جدید که در بخشهای مختلف مالیاتی به مودیان ابلاغ میشود، مودیان حقیقی و حقوقی باید فاکتورها و صورتحسابهای الکترونیکی خود را در سامانه مودیان با رعایت قانون پایانههای فروشگاهی و با کمک نرم افزار صدور صورتحساب الکترونیکی به سازمان مالیاتی ارسال کند.

روش محاسبه مالیات ارث ملک و مغازه

گفتیم یکی از اموالی که مشمول مالیات ارث میباشد، املاک مسکونی، اداری و تجاری است. روش محاسبه مالیات ملک به این است که با توجه به قیمت ملک و با توجه به سهم طبقه وراث تقسیم میشود، اما روش محاسبه مالیات ارث مغازه به اندازه تحت مالکیت متوفی و امتیاز سرقفلی و تجهیزات بستگی دارد.

معیارها و روشهای محاسبه ارزش داراییهای متوفی

برای محاسبه ارزش داراییهای متوفی چه معیار و روشهایی وجود دارد؟ برای پاسخ به این سوال باید گفت که مبنای ارزیابی اموال و داراییهای متوفی ارزش روز آنها در زمان فوت بستگی دارد.

نکته:

در مورد ساختمان که نوع مصالح و طرز معماری متفاوت و خاصی دارند و یا جواهرات و زیورآلات، از طرف سازمان مالیاتی کارشناس و متخصص امر برای بررسی فرستاده میشود.

درصد مالیات ارث چگونه تعیین میشود؟

قانون مالیات ارث هر چند سال یک بار به روز شده و طبق قوانین اعلام شده از سمت سازمان مالیاتی، درصد مالیات هر یک از طبقات وراث تعیین میشود، درصد وراث طبقه اول کمترین و وراث طبقه سوم بیشترین درصد مشخص میگردد.

روند پرداخت مالیات بر ارث و معافیتهای مالیاتی

تا اینجای مقاله با زیر سیستم حسابداری مالیاتی و تمام نکات و قوانین مالیات ارثیه آشنا شدیم و همچنین طبقه بندی وراث و درصد پرداختی هر کدام را نیز شرح دهیم، بهتر است با روند پرداخت و معافیتهای این نوع مالیات نیز آشنا شوید تا مطالب یادگیری تکمیل شود.

سامانه پرداخت مالیات ارث

وراث برای پرداخت مالیات ارثیه خود میتوانند از سامانه ersportal.tax.gov.ir اقدام کنند، در مرحله اول باید نام کاربری و رمز عبور سازمان مالیاتی خود را وارد کنند تا بتوانند وارد پورتال خود شوند.

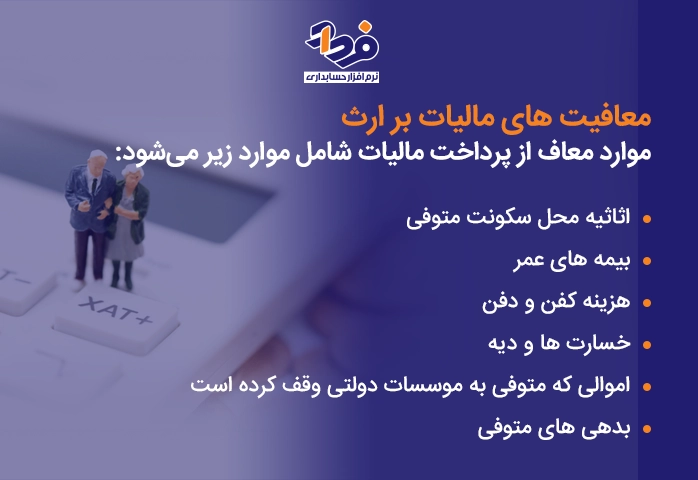

معافیت های مالیات بر ارث

کدام یک از اموال متوفی معاف از مالیات میباشند؟ موارد معاف از پرداخت مالیات بر ارث را در تصویر زیر به صورت کامل معرفی نمودهایم.

مدارک موردنیاز پرداخت مالیات ارثیه

در زمان پرداخت مالیات بر ارث چه مدارکی را باید ارائه دهیم، مدارک مورد نیاز برای پرداخت مالیات ارث شامل موارد زیر میباشد:

-

- کپی شناسنامه متوفی و ورثه

- کپی کارت ملی متوفی و ورثه

- گواهی فوت متوفی

- برگ درخواست گواهی 34 ق.م.م

- ورقه اظهارنامه مالیاتی ماده 24 ق.م.م

- گواهی انحصار وراثت

نتیجه گیری

مالیات بر ارث مالیاتی است که به تمام اموال منقول و غیرمنقول متوفی تعلق میگیرد، بعد از فوت شخصی هر یک از وراث اگر بخواهد ماترک متوفی را میان ورثه تقسیم کند، ابتدا باید مالیات آن را به دولت پرداخت کند. هریک به اندازه سهمی که میبرند مشمول مالیات میشوند.

در مقالهایی که خواندید سعی کردیم، تمام قوانین و نکات مهم مالیات ارثیه را به صورت کامل ارائه و شرح دهیم تا بتوانید در زمان نیاز با آگاهی بر مسائل مالیاتی و ارثی با آن برخورد کنید. در انتها اگر سوالی داشتید میتوانید در قسمت دیدگاه برایمان بنویسید تا در اسرع وقت کارشناسان مالیاتی مجموعه پاسخ دهند.

فرداد

فرداد فرداد

فرداد

دیدگاه خود را ثبت کنید

تمایل دارید در گفتگوها شرکت کنید؟در گفتگو ها شرکت کنید.

سلام .آپارتمانی 6دانگ به نام مادرم بوده که مالیات بر ارث آن پرداخت شده قانونی یک چهارم ملک به پدرم رسید .بعد از مرگ پدر روی همان آپارتمان بای مالیات بر ارث پرداخت شود …..؟؟

سلام اینکه زمان مرگ متوفا تاثیر گذار است یعنی چه

سلام و درود

من مالیات بر. ارث تمام .راث را داده ام بخاطر نیاز مالی به فروش سهم ارث خودم . آیا راهی هست از آنها ثانوی مطالبه کنم ؟ میله کمتر از ۲0۰ میلیون میشه. یک خواهر و یک بردار دادهاند اما بقیه.

ممنون میشم راهنمایی بفرمایید.

با تشکر فراوان

محمد کرمی

سلام و عرض ادب

مالیات بر ارث ملک مسکونی گفتین 7.5 درصد این مقدار یعنی هر نفر 7.5 درصد سهم خودش باید پرداخت کند یا 7.5 درصد کلا باید پرداخت شود ممنون میشم جواب بدین

سلام وقت بخیر

میزان مالیات بر ارث ملک مسکونی ۷.۵% ارزش آن خواهد بود. اگر ارزش معاملاتی ملک که به وسیله سازمان امور مالیاتی مشخص خواهد شد از قیمت اصلی کمتر باشد پس میزان مالیان هم کاسته خواهد شد

با سلام و احترام

اگر یکی از وراث بخواهد سهم خود را بفروشد باید مالسات یر ارث همه زمین را پرداخت کند و یا اینکه فقط مالیات بر ارث همان مقدار از زمین که یه او رسیده است را بپر دازد کافیست . با تشکر

سلام آیا پس از فوت خواهر ، یکی از وراث اعم از خواهر یا برادر می تواند به تنهایی فرم مالیات بر ارث را دریافت و پر کند یا نیاز به وکالت از سایر خواهران و برادران دارد؟

با سپاس و احترام_ لاجوردی

سلام وقت بخیر

خیر برای تکمیل و ارسال فرم مالیات بر ارث یک فرآیند قانونی است که برای محاسبه و پرداخت مالیات بر اموالی که پس از فوت فردی به وراث منتقل می شود به شرح زیر است:

برای تعیین وراث به گواهی حصروراثت با مراجعه به دادگاه و اخذ گواهی حصروراثت است که این گواهی به طور رسمی و قانونی وراث را مشخص می کند.

ارزیابی اموال ماترک که تمام اموال متوفی از جمله ملک، خودرو، حساب بانکی، اوراق بهادر و غیره باید توسط کارشناسان رسمی دادگستری ارزیابی و ارزش گذاری شود.

تعیین بدهی ها مانند وامها، بدهی های بانکی و غیره نیز باید مشخص و از ارش کل ماترک کسر شود

برای اینکه مراحل قانونی طی شود باید یکی از وراث را به عنوان وکیل انتخاب کرد فقط به عنوان انجام کارمراحل قانونی وحق هیچ گونه فروش را نداشته باشد یا برای اطمینان بیشتر از وکیل استفاده کنید

مالیات نه . دزدان سر گردنه . مالیات 17 میلیون کجا نزدیک 4 میلیون میشه که اداره مالیات بابت تغییر حساب پدر فوت شده از حساب بازنشستگی به حساب مادر باید این مبلغ رو بدیم . خودشون 3 درصد حساب میکنند ولی نزدیک سی درصد میگیرند .

انقدر زورگو و مال مردم خوری نویره واقعا … هفت و نیم درصد میدونید چقدر میشه؟ انسانی کل عمرش رو زحمت میکشه برای بچه هاش چیزی به یادگار بذاره تا بتونن خوب زندگی کنن…

اما اداره مالیات میاد ازشون مالیات میگیره برای چی ؟ برای اینکه فک میکنه پول مفتی میخواد بهشون برسه … دیگه به این فکر نمیکنه این پول زحمت کشیده پدرشونه و همیشه مالیات و عوارض و همه چیز رو داده … کاملا بی انصافیه هم موقع زنده بودن و هم بعد مرگش ازش مالیات بگیرید … درسته از ورثه دارید میگیرید … اما این پول از پدری بهشون ارث رسیده که همیشه مالیاتش رو پرداخت کرده و پولش پاک پاک بوده …

این ناحقی به مردم انسانها و بشریته .. انشاالله روزی بفهمید که چه بر سر ملت میارید .. یاعلی .

باسلام وخسته نباشید مالیات بر ارث طبقه دوم ۳برادر ویک خواهر از ۶ میلیارد حق مهریه چه مبلغی مییاشد