اگر نمی توانید امور مالیاتی خود را مدیریت کنید، منتظر باشید تا به راحتی پول خود را از دست بدهید! امور مالیاتی و حل چالش های موجود بر سر پرداخت و محاسبه آن یکی از پر رنگ ترین دغدغه های بسیاری از صاحبان کسب و کارهای کوچک تا بزرگ است. از طرفی نیز مهمترین منبع درآمد دولت مالیات است و بسته به نوع کسب و کار و گردش هزینه ها، نحوه محاسبه مالیات نیز پیچیده تر می شود. به همین دلیل کلیه اشخاص حقیقی و حقوقی باید با نحوه تنظیم اظهارنامه مالیاتی آشنایی داشته باشند.

چون اگر مبلغ درستی را در سامانه مالیات عملکرد ثبت نکنید، ممکن است در قبال جریمه یا مجازات نیز مسئول باشید. با مطالعه مقاله اظهار نامه مالیاتی متوجه خواهید شد که چه کسانی باید اظهارنامه مالیاتی را تنظیم و ارسال کنند. اگر شما نیز موظف به تکمیل اظهارنامه مالیاتی هستید با فراگیری این آموزش می توانید با خیال راحت به ادامه فعالیت کسب و کار خود بپردازید و قدم در راه موفقیت بگذارید.

معرفی انواع اظهارنامه مالیاتی و مدارک لازم برای تکمیل اظهارنامه مالیاتی نیز از دیگر مباحثی است که در این مقاله به توضیح آن پرداخته ایم.

- صاحبان کسب و کار

- حسابداران و اشخاص حقیقی و حقوقی

- کارمندانی که مسئول تکمیل اظهارنامه مالیاتی هستند

در این مقاله به مباحث زیر می پردازیم:

اظهارنامه مالیاتی چیست؟

اظهارنامه مالیات سند و فرم ثبت شده گزارش درآمد، هزینه ها و سایر اطلاعات مربوط به مالیات است که هر سال به صورت آنلاین برای محاسبه میزان مالیات به وزارت دارایی ارسال می شود.

اظهارنامه مالیاتی ترجمه عبارت انگلیسی Tax Returns است و در بیشتر کشورها افراد یا مشاغل با دستمزد، سود سرمایه، بهره، سود سهام یا سودهای دیگر قابل گزارش، موظف به پرداخت سالانه مبلغی به سازمان دارایی هستند.

مشاهده اظهارنامه عملکرد به مالیات دهندگان اجازه می دهد بدهی مالیاتی خود را محاسبه کنند، برنامه پرداخت مالیات را برنامه ریزی کنند یا درخواست باز پرداخت برای پرداخت بیش از حد مالیات داشته باشند.

با آموزش تنظیم اظهارنامه مالیات و رعایت نکات زیر می توانید مالیات خود را از اولین قدم در کار خود مدیریت کنید:

- سعی کنید از اولین روز آغاز کار خود یک ساختار قانونی صحیح برای پرداخت مالیات انتخاب کنید.

- اطمینان حاصل کنید ثبت نام ارسال اظهارنامه عملکرد خود را در زمان مناسب انجام داده اید، چرا که ارسال دیر هنگام برگه و مدارک مالیاتی می تواند منجر به پرداخت جریمه و به بار آمدن هزینه شود.

- مدارک و مستندات مربوط به مالیات را برای اقدامات امور مالیاتی آماده کنید، به این ترتیب می توانید اقدامات صحیحی انجام دهید و نظارت مناسبی بر روند انجام آن داشته باشید.

- قبل از فرا رسیدن زمان ارسال اظهارنامه مالیاتی عاقلانه ترین کار این است که مالیات ها را بر اساس گزارش حسابرس تخمین بزنید و کمی بیشتر از حاشیه سود صرفه جویی کنید.

- به دنبال مشاوری متخصص قبل از فرا رسیدن مهلت ارسال اظهارنامه مالی باشید. یک مشاور می تواند به شما در پس انداز مالیات کمک کند.

انواع اظهارنامه مالیاتی

برابر با قانون مالیات بر ارزش افزوده و مالیات های مستقیم، از سال 91 فرم اظهارنامه مالیات از طریق اینترنت و به صورت الکترونیکی قابل ارسال است.

در زمان مراجعه به سایت اظهارنامه الکترونیک، هر شخص حقوقی و حقیقی به تناسب موقعیت فردی و شغلی خود باید یکی از انواع فرم اظهارنامه مالیات مخصوص به خود را پر کند.

در ایران تقسیم بندی مالیات به دو دسته مالیات مستقیم و مالیات غیر مستقیم تقسیم می شود.

نکته: با توجه به قانون جدید سامانه مودیان در جهت سهولت و ایمنی در پرداخت مالیات توسط مودیان مالیاتی و جلوگیری از فرار مالیاتی از ابتدای سال ۱۴۰۲ ایجاد نموده است، تمام مودیان مالیاتی ملزم به ارسال صورتحساب های خود از طریق سامانه پایانه های از طریق سامانه مودیان مالیاتی هستند.

مالیات مستقیم:

پرداخت کننده و مودی مالیاتی یک نفر است و مشخصات پرداخت کننده معلوم است. مالیات مستقیم خود به دو دسته مالیات بر دارایی و مالیات بر درآمد تقسیم می شود.

الف: مالیات بر دارایی: ثروت مودی یا پرداخت کننده مالیات مبنای مالیات بر دارایی است و به دو دسته زیر تقسیم می شود:

- مالیات بر ارث

- مالیات حق تمبر

ب: مالیات بر درآمد: مبنای این نوع از مالیات، درآمد شرکت و افراد است. مالیات بر درآمد ممکن است به صورت مجموع درآمدهای شخص دریافت شود و یا هر کدام از درآمدها به صورت جداگانه دریافت شود. مالیات بر درآمد به گروه های زیر تقسیم می شود:

- مالیات بر درآمد کشاورزی

- مالیات بر درآمد حقوق (بخوانید: محاسبه مالیات حقوق)

- مالیات بر درآمد املاک

- مالیات بر درآمد مشاغل

- مالیات بر درآمد اشخاص حقوقی

- مالیات بر درآمدهای اتفاقی

مالیات حق تمبر به صورت مستقیم از خود مودی به حساب دولت واریز نمی شود.

مالیات غیر مستقیم:

پرداخت این دسته از مالیات به صورت غیر محسوس و غیر مستقیم به سازمان امور مالیاتی است. این دسته از مالیات بر روی قیمت کالا و خدمات اضافه می شود. اگر علاقمند به داشتن اطلاعات بیشتر در حوزه مالیات های غیر مستقیم هستید، به مقاله مالیات غیر مستقیم مراجعه نمایید. از جمله مواردی که می توان در مالیات غیر مستقیم به آن اشاره کرد شامل:

- مالیات بر مصرف

- مالیات بر ارزش افزوده

- حقوق و عوارض گمرکی

برخی از انواع اظهارنامه مالیاتی به شرح زیر می باشد:

- اظهارنامه عملکرد اشخاص حقیقی

- اظهارنامه مالیات بر درآمد اشخاص حقوقی

- اظهارنامه مالیات خودرو

- اظهارنامه متوفی

- اظهارنامه عملکرد املاک

- اظهارنامه مالیات بر ارزش افزوده

- اظهارنامه مالیاتی اصلاحی

- اظهارنامه مالیاتی برآوردی

اشخاص حقوقی که کسب و کار آنها منحل شده، ظرف 6 ماه از تاریخ انحلال ثبت در اداره ثبت مهلت دارند تا اظهارنامه مالیاتی خود را پرداخت کنند.

مراحل تکمیل اظهارنامه مالیاتی چگونه است؟

مراحل تکمیل اظهارنامه مالیاتی به شرح زیر می باشد.

- دانلود اظهارنامه مربوطه از سامانه عملیات الکترونیکی

- دانلود یکی از نسخه های نرم افزار اظهارنامه مالیاتی با توجه به موقعیت شغلی و فردی مؤدی

- ورود اطلاعات در نرم افزار حسابداری مالی

- دریافت اطلاعات هویتی از سامانه ثبت نام مالیات

- چاپ و بررسی نسخه پیش نویس اظهارنامه مالی و ارسال نهایی اطلاعات به سازمان امور مالیاتی کشور

- دریافت کد رهگیری و صدور الکترونیکی قبض مالیاتی

- پرداخت قبض مالیاتی به صورت الکترونیکی

آموزش تکمیل اظهارنامه مالیاتی

برای تکمیل اظهارنامه مالیاتی، پس از مراجعه به سامانه الکترونیکی و دانلود اظهارنامه، مؤدی باید با توجه به موقعیت شغلی و فردی خود، یکی از نسخه های نرم افزار اظهارنامه مالیاتی را دانلود نماید. در مرحله بعد مؤدی باید اطلاعات مورد نیاز در سیستم اظهارنامه مالیاتی را تکمیل نموده و سپس اطلاعات هویتی خود را از سامانه ثبت نام مالیات دریافت نماید. در نهایت با دریافت کد رهگیری و صدور الکترونیکی قبض، مؤدی می تواند به صورت الکترونیکی قبض خود را پرداخت نماید.

لازم به ذکر می باشد که آکادمی آموزشی فرداد به منظور حمایت از علاقمندان و فعالان حوزه حسابداری اقدام به برگزاری رایگان دوره های مختلف حسابداری نموده است. برای مشاهده و بررسی دوره های آکادمی فرداد می توانید به صفحه آموزش حسابداری مراجعه نمایید، همچنین برای ثبت نام رایگان در دوره کارگاه اظهارنامه مالیاتی به صفحه تکمیل اظهارنامه مالیاتی مراجعه نمایید.

راهنمای ثبت نمونه اظهارنامه مالیاتی

با وجود اینکه چند سالی از تغییر نحوه ارسال اظهارنامه مالیات می گذرد، اما هنوز نحوه پر کردن اظهارنامه مالی سوال بسیاری از مودیان است. با توجه با

بنابراین لازم است مودیان مالیاتی برای تکمیل ثبت نام، مراحل تنظیم اظهارنامه مالیات را بیاموزند. به این منظور، نخستین کار پیش ثبت نام شماره اقتصادی و دریافت کد اقتصادی است.

بعد از تایید اطلاعات در مرحله پیش ثبت نام، شما پاکت نامه ای دریافت می کنید که حاوی اطلاعات کاربری شما است.

بعد از ثبت نام نهایی شماره اقتصادی، اطلاعات ثبت نام در سیستم تایید می شود و نوبت به دریافت و تکمیل اظهارنامه الکترونیکی مالیات می رسد.

شما می توانید اظهارنامه مالیات را طبق توضیحاتی که در ادامه آن را شرح خواهیم داد، تکمیل کنید و بعد از ارسال آن، کد رهگیری را دریافت کنید.

بعد از مشاهده لیست اظهارنامه مالیاتی با کد رهگیری و ورود به سایت مالیات با نام کاربری و کلمه عبور، نوبت به دریافت و پرداخت قبوض پرداختی مالیات به صورت اینترنتی می رسد.

در صفحه اول فرم اظهارنامه عملکرد باید مشخصات شخصی خود را وارد کنید و اطلاعات شرکاء را نیز در صفحه دوم ثبت کنید.

هزینه ها و میزان درآمد در صفحه سوم وارد می شود و نکته ای که باید در نظر بگیرید، ثبت بازه زمانی در قسمت تاریخ است.

درآمدهای جانبی را باید در قسمت سایر درآمدها داخل فرم وارد کنید و بر اساس جدول مربوطه در فرم های اظهارنامه مالیاتی، باید مجموعه هزینه را نوشته و مالیات تعلق گرفته را از مالیات پرداختی کسر و در قسمت مانده وارد کنید.

چه کسانی باید اظهارنامه مالیاتی پر کنند؟

طبق قوانین مالیاتی ایران، کلیه اشخاص حقیقی و حقوقی زیر موظف به تنظیم و ارسال اظهارنامه مالیاتی هستند:

- کلیه افراد حقیقی و حقوقی که در ایران مشغول به فعالیت تجاری هستند.

- اشخاص غیر ایرانی که در ایران به روش های مختلف مانند واگذاری امتیازات موفق به کسب درآمد شده اند.

- اشخاص حقیقی و حقوقی مقیم در ایران که دارای فعالیت در داخل و خارج از کشور هستند

- افرادی که در خارج از ایران اقامت دارند و فعالیت و درآمد آنها از طریق ایران می باشد.

از سوی دیگر برخی از افراد نیز هستند که ملزم به تنظیم و ارائه اظهارنامه مالیاتی نیستند. این افراد و گروه ها شامل شهرداری ها، موسسات دولتی، شرکت های تعاونی کارگری، کارمندی، دانش آموزی، عشایری و صیادی و همچنین سازمان هایی که بودجه آنها از طرف دولت تامین می شود.

اگر مجموع مبلغ فروش کالا و خدمات شخص در طی سال گذشته، 30 برابر بیشتر از درآمد مشمول مالیات قبل از کسر معافیت، طبق آخرین برگ مالیات قطعی عملکرد سال 1391 و به بعد که تا تاریخ پایان دی ماه سال قبل از شروع سال مالیاتی ابلاغ شده باشد، بیشتر از مبلغ سی میلیارد ریال باشد، این شخص در گروه اول قرار می گیرد.

اگر مجموع مبلغ فروش کالا و خدمات شخص در طی سال گذشته، 30 برابر بیشتر از درآمد مشمول مالیات قبل از کسر معافیت، طبق آخرین برگ مالیات قطعی عملکرد سال 1391 و به بعد که تا تاریخ پایان دی ماه سال قبل از شروع سال مالیاتی ابلاغ شده باشد، بیشتر از مبلغ دو میلیارد ریال تا سی میلیارد ریال باشد، این شخص در گروه اول قرار می گیرد. به شما پیشنهاد میکنیم مقاله قیمت گذاری کالا را برای اطلاع از انواع روش های قیمت گذاری مطالعه کنید. همچنین میتوانید برای اطلاع از ماهیت فروش به صفحه ماهیت فروش در حسابداری مراجعه نمایید.

گروه سوم افرادی می باشند، که جزءگروه اول و دوم نمی باشند . در ادامه به معرفی نحوه ثبت اظهارنامه مالیاتی اشخاص حقیقی گروه سوم می پردازیم.

فرایند تکمیل اظهارنامه مالیاتی اشخاص حقوقی

برای تکمیل اظهارنامه مالیاتی شما به عنوان یک شخص حقوقی باید به سایت اداره مالیات مراجعه کنید و با ورود به حساب کاربری خود اطلاعات مورد نیاز فرم ها را تکمیل کنید. در ادامه نحوه تکمیل هر یک از فرم ها را شرح می دهیم.

فرم مشخصات شخص حقوقی

در این فرم اطلاعاتی نظیر آدرس اقامت مودی، آدرس واحد مالیاتی مربوطه و … خواسته می شود، که برخی از آن ها به صورت اتوماتیک توسط سامانه تکمیل شده و برخی از آن ها نیز باید توسط مودی تکمیل شود.

فرم اطلاعات حساب های بانکی مربوط به فعالیت شخص حقوقی

در این فرم اطلاعات حساب های بانکی مودی نمایش داده می شود که توسط سامانه به صورت اتوماتیک تکمیل شده است و مودی فقط می تواند اطلاعات موجودی اول دوره، گردش حساب و مانده حساب را تکمیل کند. اگر مودی بخواهد سایر اطلاعات این فرم را ویرایش کند باید از طریق سامانه اقدام نموده و سپس با به روز رسانی صفحه، سامانه اطلاعات فرم را به روز رسانی می کند.

فرم اطلاعات اختصاصی

در این فرم سوالات اختصاصی پرسیده می شود و فقط پاسخ آن ها با بلی و خیر مشخص می گردد. به صورت پیش فرض پاسخ تمام سوالات این فرم خیر بوده و مودی باید به صورت دقیق هر یک از سوالات را بررسی نموده و با توجه به نوع فعالیت خود به آن ها پاسخ بدهد. در واقع با پاسخ به هریک از سوالات این بخش جداول اظهارنامه مربوطه برای مودی فعال خواهد شد.

جدول1: اطلاعات مجوزهای فعالیت های اقتصادی

در این جدول اطلاعات مجوز های فعالیت های اقتصادی مودی که در بخش اطلاعات اختصاصی پاسخ آن ها را بلی ثبت کرده بود نمایش داده می شود. اطلاعات ثبت شده در این جدول از طریق اطلاعاتی که قبلا در سازمان های ثبت کننده مجوز ها و سامانه امور مالیاتی ثبت شده است به صورت اتوماتیک تکمیل می شود و مودی فقط می تواند نوع مجوز و تاریخ انقضای مجوز را ویرایش کند.

لازم به ذکر می باشد که اگر مودی قصد اصلاح سایر اطلاعات این جدول را داشته باشد، باید از طریق سامانه اطلاعات خود را اصلاح نموده و با بروز رسانی این صفحه اطلاعات فرم نیز اصلاح می شود.

جدول2: اسامی اعضای هیئت مدیره و مدیر عامل

در این جدول مشخصات مدیرعامل و اعضای هیئت مدیره با توجه به اطلاعات ثبت نام مودی به صورت اتوماتیک تکمیل می گردد. اولین ردیف مربوط به اطلاعات مدیر عامل می باشد. با استفاده از اسکرول سمت راست صفحه می توان فیلد ها را مشاهده کرد.

اگر قصد تغییر اطلاعات این بخش را دارید باید به سامانه ثبت نام مراجعه کنید و پس از اصلاح اطلاعات مجددا وارد این صفحه شوید.

جدول3: اطلاعات دفاتر قانونی مودی

اگر به سوال 7 در جدول اطلاعات اختصاصی پاسخ بلی داده شده باشد، این جدول فعال می شود. در این جدول اطلاعات فهرست دفاتر قانونی دستی و دفاتر ماشینی به صورت اتوماتیک ثبت شده و مودی می تواند اطلاعات آن را ویرایش کند.

نکته : در جدول 1-3 فیلد نام نرم افزار حسابداری و در جدول 2-3 تاریخ نصب و مورد استفاده دفتر باید حتما وارد شود.

جدول4: جزئیات پذیرش بورس سهام

اگر به سوال 7 در جدول اطلاعات اختصاصی پاسخ بلی داده شده باشد، این جدول فعال می شود. اطلاعات این جدول ازجمله اطلاعات مربوط به وضعیت پذیرش بورس سهام پذیرفته شده در نوع بورس و همچنین اطلاعات گواهی بورس در بورس فرابورس حتما باید تکمیل شود.

لازم به ذکر می باشد که امکان بهره برداری از بخشودگی ماده 143 قانون مالیات های مستقیم که در جدول شماره 8 برای کاربر نمایش داده می شود، با توجه به اطلاعات تکمیل شده در این جدول می باشد.

جدول 5: درآمد هایی که مالیات آن ها قبلا به صورت مقطوع پرداخت شده است

اگر به سوال 5 در جدول اطلاعات اختصاصی پاسخ بلی داده شده باشد، این جدول فعال می شود. در این جدول اطلاعات درآمدهایی که در گذشته به صورت مقطوع مالیات آن ها به سازمان امور مالیاتی پرداخت شده است وارد می شود.

تکمیل اطلاعات این جدول ازجمله نوع، مبلغ، سود یا زیان درآمد مقطوع و مالیات برداشت شده اجباری می باشد و با تکمیل این جدول اطلاعات مجموع سود و زیان درآمد های معاف مقطوع به جدول محاسبه مالیات منتقل شده و در مالیات متعلقه اثر می گذارد.

جدول 6: درآمد های معاف / نرخ صفر مالیات (کسر از درآمد ها)

اگر به سوال 11 در جدول اطلاعات اختصاصی پاسخ بلی داده شده باشد، این جدول فعال می شود. به علاوه اگر به سوال 13 در جدول اطلاعات اختصاصی پاسخ بلی داده شده باشد، ردیف های 2 تا 12 در این جدول نمایش داده می شود. تکمیل اطلاعات این جدول اجباری می باشد و پس از تکمیل آن مجموع سود یا زیان درآمد های معافه بر مالیات متعلقه اثر می گذارند.

جدول 7: استهلاک زیان سنواتی

اگر به سوال 8 در جدول اطلاعات اختصاصی پاسخ بلی داده شده باشد، این جدول فعال می شود. با تکمیل این جدول که الزامی می باشد، میزان استهلاک زیان سنواتی به جدول محاسبات انتقال داده شده و بر روی مالیات متعلقه اثر خواهد گذاشت.

توجه داشته باشید که اطلاعات مبلغ زیان سنوات قبل طبق دفاتر و مانده زیان سنوات قبل مورد تایید سازمان امور مالیاتی باید به شکل منفی نوشته شود.

جدول 8: معافیت ها و بخشودگی های مالیاتی (کسر از مالیات)

اگر به سوال 12 در جدول اطلاعات اختصاصی پاسخ بلی داده شده باشد، این جدول فعال می شود. بند های 6 تا 11 موجود در این جدول با توجه به اطلاعاتی که در جدول شماره 4 ثبت گردیده است فعال و یا غیر فعال می گردند. اگر شخص حقوقی دارای سهام شناور آزاد بورس سهام باشد باید درصد سهام شناور خود را ثبت نماید که نرخ مورد بخشودگی تعیین گردد. اگر شخص حقوقی سهام پذیرفته شده در بازار سهام نداشته باشد اما کالای وی در بازار مبادله می شود، نباید اطلاعات این بخش را تکمیل کند.

توجه داشته باشید که اگر جدول بورس برای شما فعال نباشد و نتوانید آن را مشاهده کنید، باید به سوال 6 در جدول اطلاعات اختصاصی پاسخ بلی بدهید که جدول بورس فعال گردد.

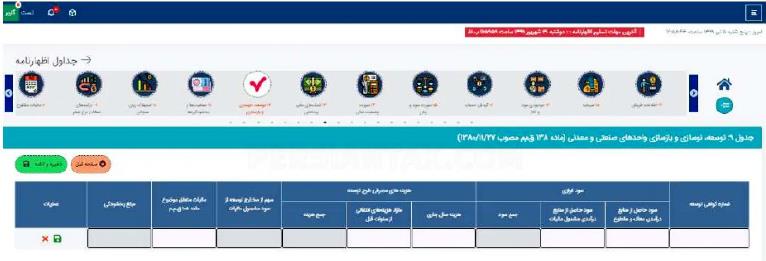

جدول 9: توسعه، نوسازی و بازسازی واحد های صنعتی و معدنی (ماده 138 ق.م.م مصوب(27/11/1380))

در این فرم باید اطلاعات جدول توسعه، نوسازی و بازسازی صنعتی معدنی (ماده 138 ق.م.م) وارد شود و حاصل جمع سود حاصل از منابع درآمدی مشمول مالیات، مالیات متعلقه (براساس ماده 105 ق.م.م) و مبلغ بخشودگی آن که با تکمیل این جدول بدست می آید، به جدول معافیت ها و بخشودگی های مالیاتی انتقال داده خواهد شد.

جدول 10: ثبت کمک های مالی پرداختی

در این فرم اطلاعات کمک های مالی پرداختی وارد می شود. البته اگر به سوال 16 در جدول اطلاعات اختصاصی پاسخ بلی داده شده باشد این جدول فعال خواهد شد. تکمیل اطلاعات این جدول الزامی می باشد و مجموع مبلغ کمک های مالی پرداختی به جدول صورت سود و زیان انتقال داده شده و مبلغ مازاد کمک های مالی پرداختی پذیرفته نشده به جدول محاسبه مالیات انتقال داده شده و بدین طریق بر محاسبه مالیات متعلقه اثر خواهد گذاشت.

جدول 11: صورت وضعیت مالی (ترازنامه)

در این جدول اطلاعات ترازنامه یا صورت وضعیت مالی ثبت می شود. جامعه حسابداران رسمی استاندارد ثبت اطلاعات مورد نیاز در این جدول را بروز رسانی می نماید. استاندارد سال جاری به شرح زیر می باشد.

در قسمت دارایی ها، دارایی های جاری به بخش پایین جدول و دارایی های غیر جاری به بخش بالای جدول انتقال داده شده است.

تغییرات دارایی های جاری:

- مجموع حسابها و اسناد دریافتی تجاری و سایر حساب ها و اسناد دریافتی در بخش دریافتنی های تجاری و سایر دریافتنی ها انعکاس داده می شود.

- مقدار سفارشات و پیش پرداخت ها در بخش پیش پرداخت ها انعکاس داده می شود.

- مقدار دارایی های غیر جاری نگهداری برای فروش نیز در جدول اضافه شده است.

تغییرات دارایی های غیر جاری:

- مقدار دریافتنی های بلند مدت در جدول اضافه شده است.

- عنوان بدهی ها و حقوق صاحبان سهام به عنوان حقوق مالکانه و بدهی تغییر کرده است. (محاسبه حقوق با بهترین نرم افزار محاسبه حقوق و دستمزد)

- عنوان حقوق صاحبان سهام به عنوان حقوق مالکانه تغییر کرده است و مکان آن به بالای جدول انتقال داده شده است.

- عناوین افزایش سرمایه در جریان، صرف سهام، صرف سهام خزانه و سهام خزانه نیز در جدول اضافه شده اند.

- جمع مقدار حسابها و اسناد پرداختنی تجاری و مقدار سایر حساب ها و اسناد پرداختنی در فیلد پرداختنی های تجاری و سایر پرداختنی ها انعکاس داده می شوند.

- مقدار ذخیره مالیات در مقدار مالیات پرداختنی انعکاس داده می شود.

جدول 12: صورت سود و زیان

در این جدول اطلاعات مربوط به صورت سود و زیان ثبت می شود.

تغییراتی که در جدول صورت سود و زیان به وجود آمده اند، عبارتند از:

- جمع مقدار فروش خالص، درآمد ناخالص پیمانکاری و ارائه خدمات در بخش درآمد های عملیاتی انعکاس داده می شود.

- جمع مقدار کسر می شود: بهای تمام شده کالای فروش رفته و کسر می شود: بهای تمام شده پیمانکاری و ارائه خدمات در مقدار کسر می شود، بهای تمام شده درآمد های عملیاتی انعکاس داده می شود.

- فیلد محاسباتی سود یا زیان ناخالص فروش و فیلد محاسباتی سود یا زیان ناخالص پیمانکاری ارائه خدمات حذف گردیده است.

- جمع مقادیر هزینه تبلیغات و بازاریابی، هزینه مطالبات مشکوک الوصول و سوخت شده، هزینه حسابرسی و حسابداری و سایر هزینه های فروش، اداری و عمومی در فیلد سایر هزینه های فروش، اداری و عمومی انعکاس داده می شود.

- فیلد اطلاعاتی هزینه حق حضور در جلسات هیئت مدیره در جدول افزوده شده است.

- مقدار سود یا زیان ناشی از تسعیر دارایی ها و بدهی های ارزی عملیاتی، به دو فیلد جداگانه به نام های سود حاصل از تسعیر دارایی ها و بدهی های ارزیه و زیان حاصل از تسعیر دارایی ها و بدهی های ارزی تبدیل شده است.

- فیلد هزینه کاهش ارزش دریافتنی ها به جدول افزوده شده است.

- فیلد مالیات بر درآمد به دو فیلد جداگانه به نام های هزینه مالیات بر درآمد سال جاری و هزینه مالیات بر درآمد سال های قبل تبدیل شده است.

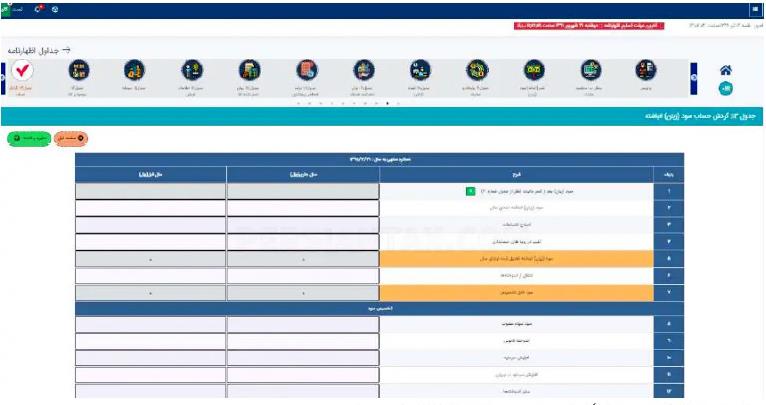

جدول 13: گردش حساب سود (زیان) انباشته

در این جدول اطلاعات گردش حساب یا سود وزیان انباشته ثبت می شود.

تغییراتی که در این جدول به وجود آمده اند به شرح زیر می باشند:

- فیلد کسر می شود: ذخیره مالیات ابرازی و فیلد کسر می شود: سود (زیان) قبل از کسر مالیات از جدول حذف گردیده است.

- مقدار تعدیلات سنواتی در مقدار اصلاح اشتباهات انعکاس داده می شود.

- فیلد های افزایش سرمایه، افزایش سرمایه در جریان، خرید سهام خزانه، فروش سهام خزانه و سود یا زیان انباشته تعدیل شده ابتدای ساله در جدول افزوده شده است.

جدول 14: موجودی مواد و کالا

در این جدول اطلاعات مرتبط با موجودی مواد و کالا ثبت می گردد.

جدول 15: سرمایه

در این جدول فرم اظهارنامه مالیاتی اشخاص حقوقی، اطلاعات مرتبط با سرمایه مودی ثبت خواهد شد.

مجموع درصد سهام سهم الشرکه که در این جدول نمایش داده می شود باید برابر با مقدار 100 باشد.

جدول 16: اطلاعات فروش (داخلی و خارجی)

در این جدول اطلاعات مرتبط با فروش داخلی و خارجی مودی ثبت خواهد شد، سپس مجموع خالص فروش سال جاری به جدول صورت سود و زیان انتقال داده می شود.

جدول 17: بهای تمام شده کالای فروش رفته

در این جدول اطلاعات مرتبط با بهای تمام شده کالای فروش داخلی و خارجی ثبت شده و در آخر مبلغ فیلد بهای تمام شده کالای فروش رفته به صورت سود و زیان انتقال داده می شود.

جدول 18: درآمد ناخالص پیمانکاری / ارائه خدمات

در این جدول اطلاعات مرتبط با درآمد ناخالص پیمانکاری ارائه خدمات وارد شده و سپس مبلغ مجموع درآمد شناسایی شده به جدول سود و زیان انتقال داده می شود.

البته این جدول دارای 2 بخش می باشد، که به شرح زیر می باشند:

- در بخش اول باید 10 قرارداد اصلی شرکت به شکل تکی باید ثبت شده و هنگامی که اطلاعات در بخش عملیات هر ردیف ثبت شده، باید بر روی آیکن ذخیره کلیک شود که عملیات انجام گردد.

- در بخش دوم جمع سایر قرارداد های داخلی و جمع سایر قرارداد های خارجی ثبت می شود.

پس از ثبت اطلاعات این دوبخش، مجموع هر دوبخش در قسمت جمع کل انعکاس داده می شود و پس از کلیک بر روی گزینه عملیات ذخیره و ادامه، تمام جدول ذخیره خواهد شد.

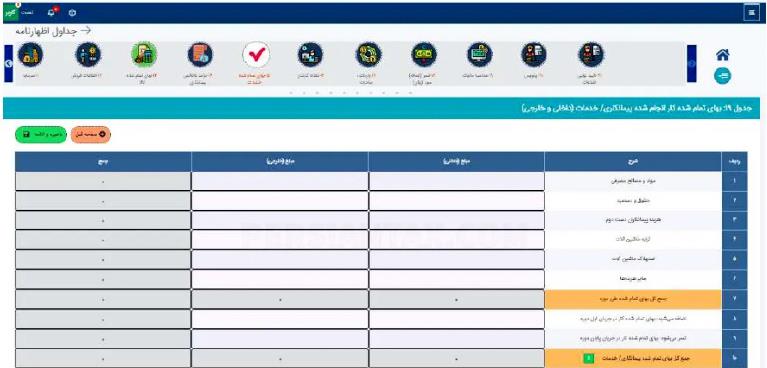

جدول 19: بهای تمام شده کار انجام شده پیمانکاری خدمات (داخلی و خارجی)

در این جدول اطلاعات مرتبط با بهای تمام شده کار انجام شده پیمانکاری خدمات ( داخلی و خارجی) ثبت شده و در آخر مبلغ جمع کل بهای تمام شده پیمانکاری خدمات به جدول سود و زیان انتقال داده می شود.

جدول 20: تعداد کارکنان

در این جدول اطلاعات مرتبط با تعداد کارکنان ثبت خواهد شد.

جدول 21: فهرست واردات، صادرات و ما به ازای دریافتی

در این جدول اطلاعات مرتبط با فهرست واردات، صادرات و ما به ازای دریافتی ثبت خواهد شد.

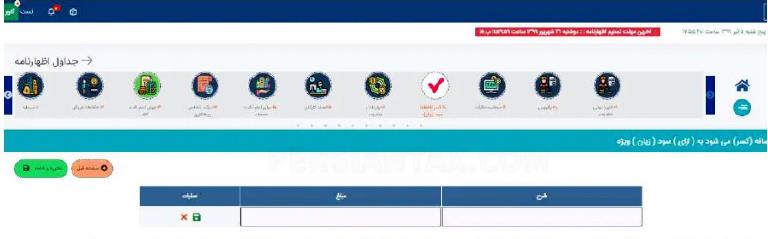

فرم اضافه (کسر) می شود به (ازای) سود (زیان) ویژه

در این فرم اطلاعات مرتبط با اضافه (کسر) می شود به (ازای) سود (زیان) ویژه ثبت شده و مجموع جدول حاضر به جدول محاسبه مالیات انتقال داده می شود.

فرم محاسبه مالیات

در این فرم اطلاعات مرتبط با محاسبه مالیات ثبت شده و با توجه اطلاعاتی که در سایر جداول ثبت شده است، مالیات قابل پرداخت مودی محاسبه و نمایش داده خواهد شد.

فرم پانویس

در این فرم مشخصات تهیه کننده اظهارنامه که دارای امضاء می باشد، اطلاعات مدیر امور مالی حسابرسی مودی، مشخصات حسابرس و موسسه حسابرسی و مشخصات حسابداران رسمی به منظور اجرای مقررات موضوع ماده 272.ق.م.م ثبت می گردد. (به شما پیشنهاد میکنیم در مورد وظایف حسابرس داخلی بیشتر بخوانید)

فرم تایید نهایی

در این فرم جداول و فیلد هایی که باید تکمیل شود کنترل شده و اگر تمام جداول تکمیل شده باشند، تایید نهایی اطلاعات و همچنین پیش نمایش اظهارنامه فعال خواهد شد.

اگر جدولی تکمیل نشده باشد و یا اطلاعاتی که باید وارد میشده است وارد نشده باشد، یک لیست از موارد مورد نیاز که باید اصلاح شوند نمایش داده می شود، این لیست دارای لینک به جداول مرتبط می باشد و پس از اصلاح لیست، گزینه تایید نهایی فعال خواهد شد.

لیس قبوض

پس از تایید نهایی اطلاعات و ایجاد کد رهگیری اظهارنامه اگر به درخواست صدور قبض مالیاتی پاسخ مثبت داده شود، فرم لیست قبوض نمایش داده می شود. پس از انتخاب کد رهگیری اظهارنامه نیز اطلاعات اظهارنامه نمایش داده خواهد شد. مبلغ قابل پرداخت نیز به صورت پیش فرض برابر با مالیات اظهارنامه می باشد، اما با توجه به مبلغ مورد نظر برای پرداخت امکان ویرایش آن وجود دارد.

در نهایت با ثبت مبلغ قابل پرداخت و کلیک بر روی گزینه عملیات ذخیره، شناسه قبض و پرداخت تولید شده و در ردیف مربوطه نمایش داده می شود، شما می توانید قبض مورد نظر را چاپ نمایید.

مدارک مورد نیاز تکمیل اظهارنامه مالیاتی

- کلیه مدارک شرکت، اجاره نامه ها و مجوزهایی که توسط مراجع ذی صلاح صادر شده است.

- مدارک قانونی شرکت از جمله اساسنامه شرکت با آخرین تغییرات و موضوع فعالیت شرکت

- سند قانونی یا اجاره نامه شرکت

- کپی شناسنامه و کارت ملی اعضای هیئت مدیره و صاحبان امضاء و اسنادی که بار قانونی آن تعهدی است

- گواهی ترازنامه اشخاص حقیقی و حقوقی

- صورت گردش عملکرد و سود و زیان کلیه اشخاصی که مکلف به تنظیم اظهارنامه عملکرد طبق قانون هستند

- مبلغ فروش و درآمد داخل و خارج از کشور

- گواهی گردش حساب که مهر موسسه یا شرکت بر روی آن باشد

- صورت بهای تمام شده خدمات یا کالای ساخته شده و فروش رفته به سرپرستی مدیر فروش

- کلیه قراردادهایی که شرکت با اشخاص حقیقی و حقوقی، دولتی یا خصوصی اعمال کرده است

- کد رهگیری و شماره ثبت دفاتر قانونی

- گردش حساب تعدیلات سنواتی و مانده سود و زیان دوره قبل

- مدارک و سند پرداخت مالیات هایی که در دوره های گذشته پرداخت شده و برای کسر مالیات به تایید سازمان امور مالیاتی رسیده باشد

- ارسال کارت بازرگانی در صورت وجود (بهترین نرم افزار حسابداری شرکت بازرگانی کدام است؟)

- رمز عبور، کد کاربری و کد رهگیری پیش ثبت نام

- گواهی حساب های سال های قبل مودی مالیاتی برای بررسی ممیز اداره مالیات

- دیگر اسناد مورد نیاز که به تشخیص اداره دارایی باید تهیه شود

خود اظهاری چیست؟

یکی از روش های ارائه اظهارنامه مالیاتی که به عنوان یک امتیاز برای مودیان محسوب می شود، خود اظهاری مالیاتی است. در روش خود اظهاری مالیاتی مودیان حقیقی و حقوقی با ارسال مدارک لازم به سازمان امور مالیاتی در جهت محاسبه و پرداخت مالیات، پیش قدم می شوند.

در روش خود اظهاری اشخاص حقیقی و حقوقی بدون هیچ کم و کاستی میزان مالیات خود را بدون دخالت کارشناسان مالیاتی اعلام می کنند.

پس از بررسی مدارک ارسال شده توسط کارشناسان مالیاتی و عدم تخلف از قوانین در روش خود اظهاری، پرداخت مالیات بر اساس مقدار اعلام شده برای شخص در نظر گرفته می شود.

شرکت هایی که به مدت 3 سال از طرف سازمان امور مالیاتی اظهارنامه آنها مورد تایید باشد و اعتراضی به مالیات خود نداشته باشند، 5% به آنها جایزه خوش حسابی برای پرداخت مالیات تعلق می گیرد.

برنامه ریزی مالیاتی چیست؟

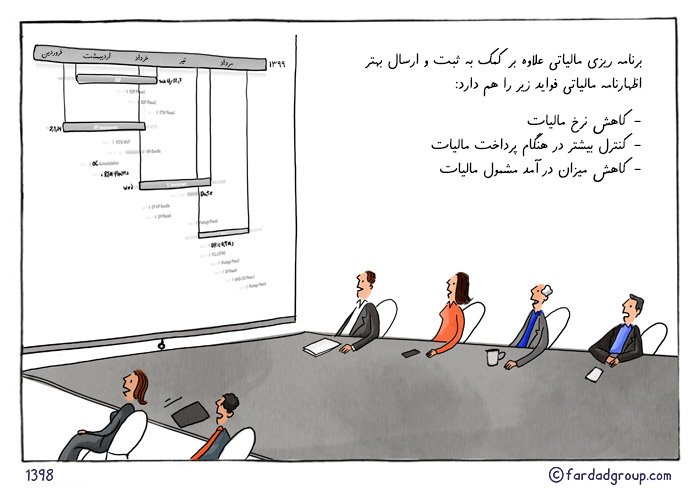

برنامه ریزی مالیاتی فعالیت ها و تجزیه و تحلیل وضعیت مالی یک سازمان یا شرکت است که با برنامه ریزی قبلی جهت به حداقل رساندن بدهی های مالیاتی انجام می شود. از طریق برنامه ریزی مالیاتی کلیه عناصر مالی در کنار هم با کارآمدترین روش ممکن مالیاتی کار می کنند.

هدف از برنامه ریزی مالیاتی در حقیقت تضمین بهره وری مالیاتی است که معمولاً توسط مشاوران حرفه ای مالیاتی انجام می شود.

به طور معمول استراتژی های برنامه ریزی مالیاتی، برای کمک به کسب و کارها در جهت رسیدن به اهداف مالی و تجاری است. برنامه ریزی مالیاتی علاوه بر کمک به ثبت و ارسال بهتر اظهارنامه مالیاتی، در مشاغل کوچک و بزرگ نیز نقش مهمی در دستیابی به موارد زیر دارد:

- کاهش نرخ مالیات

- کنترل بیشتر در هنگام پرداخت مالیات

- کاهش میزان درآمد مشمول مالیات

نکته ای که باید به خاطر داشته باشید این است که همیشه قوانین جدید و هزینه های متغیر وجود دارد، بنابراین بررسی های منظم مهم هستند.

پرداخت اظهارنامه مالیاتی 1401

همان طور که تا این قسمت مطلب متوجه شدید، سازمان امور مالیاتی بر اساس هزینه ها و درآمد انجام شده اشخاص حقیقی و حقوقی طی مدت یک سال مالی و گزارشاتی که در پرونده اظهارنامه مالیاتی خود ارائه می کنند، مبلغی را به عنوان مالیات پرداختی تعیین می کند.

یکی از سوالاتی که مودیان می پرسند درباره نحوه پرداخت مالیات است.

مودیان می توانند در زمان ارسال اظهارنامه مالیاتی خود در سامانه الکترونیکی اظهارنامه مالیاتی درخواست صدور قبض مالیاتی کنند و با مراجعه به لینک دریافت قبض مالیاتی و ارائه شماره پیگیری ثبت نام شماره اقتصادی و شماره رهگیری لیست پرداخت مالیات را دریافت و از طریق سامانه پرداخت الکترونیک مالیات یا دستگاه POS اقدام به پرداخت مالیات خود کنند.

مهلت ارسال اظهارنامه مالیاتی

تا پیش از اصلاحات مهلت ارسال اظهارنامه مالیاتی، کلیه اشخاص حقوقی و صاحبان مشاغل بر اساس ماده 177 قانون مالیات مستقیم، تا پایان تیر ماه فرصت داشتند تا به صورت الکترونیکی و با مراجعه به سایت اداره مالیات، اظهارنامه مالیاتی خود را تسلیم و مالیاتی که به آنها تعلق گرفته را پرداخت کنند.

اما بر اساس اصلاحات جدید قانون مالیات های مستقیم صاحبان مشاغل و اشخاص حقیقی مهلت ارائه اظهارنامه مالیاتی از 31 خرداد به 15 تیر تغییر کرده است.

مودیان در جهت بهره مندی از معافیت و هر نوع تسهیلات مالیاتی باید در موعد مقرر قانونی اظهارنامه مالیاتی خود را ارائه کنند.

مهلت ارسال اظهارنامه مالیاتی در سال 1401 هنوز مشخص نشده است، اما با توجه رویه های سال گذشته می توان گفت که افراد حقیقی باید تا پایان خردادماه و افراد حقوقی باید تا پایان تیرماه اظهارنامه مالیاتی خود را ارسال نمایند.

مهلت اصلاح اظهارنامه مالیاتی

بر اساس تبصره ماده 226 قانون مالیات های مستقیم، مودیان مالیاتی می توانند در صورتی که در محاسبات و ثبت سود و زیان خود در گزارشات اظهارنامه مالیاتی اشتباهی شده باشد، ظرف مدت 1 ماه از تاریخ تسلیم اظهارنامه مالیاتی نسبت به اصلاح اشتباه در محاسبات اقدام کند.

اما باید دقت داشته باشید که تاریخ اظهارنامه اصلاحی ملاک نیست، بلکه تاریخ تسلیم اظهارنامه اولی در نظر گرفته می شود.

متاسفانه برخی از مودیان از مواد و تبصره اصلاح اظهارنامه مالیاتی برداشت اشتباه می کنند و گاهی تصور می کنند می توانند کلیه اسناد و اطلاعات را دوباره وارد کنند.

اگر در اظهارنامه اصلاحی سندی ثبت شود که تاریخ آن پس از تاریخ اول تسلیم اظهارنامه باشد، سازمان امور مالیاتی آن را رد می کند.

مدارک لازم جهت ثبت خود اظهاری

- تکمیل فرم درخواست گواهی ثبت خود اظهاری

- تصویر آگهی ثبت شرکت به همراه آخرین تغییرات در روزنامه رسمی

- برگه نتایج آزمون انطباق با استاندارد از آزمایشگاه مورد تایید سازمان استاندارد

- تصویر گواهی و یا آگهی ثبت نام یا علامت تجاری در روزنامه رسمی

- تصاویر مدارک، مستندات و تفاهم نامه های فی مابین، چنانچه محصول تحت لیسانس یا به سفارش تولید شود

- تصاویر ثبت ها، گواهی ها و نشان های دریافت شده مرتبط با محصول از سایر سازمان ها

- شرح دقیق مشخصات فنی کالا

- اسناد تکمیلی خود ارزیابی های صورت گرفته جهت اثبات و تداوم انطباق کالا با استانداردهای لازم

- شرح مشخصات افراد با تجربه و متخصص شاغل، با ذکر سوابق علمی و مستندات

فرم اظهارنامه مالیاتی

در داخل فرم اظهارنامه مالیاتی 26 مورد به شرح زیر طراحی شده است:

| بخش ۱: پرداخت های مربوط به این اظهارنامه | بخش ۲: اطلاعات مجوزهای تأسیس و بهرهبرداری | بخش ۳: اسامی اعضای هیئت مدیره و مدیر عامل | بخش ۴: فهرست دفاتر رسمی ثبت شده |

| بخش ۵: جزییات پذیرش بورس سهام | بخش ۶: درآمد هایی که مالیات آن ها قبلاً به صورت مقطوع پرداخت شده است | بخش ۷: درآمد های معاف | بخش ۸: استهلاک زیان سنواتی |

| بخش ۹: معافیتها و بخشودگیهای مالیاتی | بخش ۱۰: توسعه، نوسازی و بازسازی واحد های صنعتی و معدنی (ماده ۱۳۸ قانون مالیات مستقیم) | بخش ۱۱: معافیت ها و بخشودگی های درآمد حاصل از فعالیت های خارج از کشور (کسر از مالیات مقرر) تبصره ماده ۱۸۰ ق.م.م. (قانون مالیات مستقیم) | بخش ۱۲: فعالیت های حاصل از توافقنامه های مالیاتی موضوع ماده ۱۶۸ ق.م.م. |

| بخش ۱۳: ثبت کمک های مالی پرداختی | بخش ۱۴: ترازنامه | بخش ۱۵: صورت سود و زیان | بخش ۱۶: گردش حساب سود و زیان انباشته |

| بخش ۱۷: موجودی مواد و کالا | بخش ۱۸: سرمایه | بخش ۱۹: انواع محصولات اصلی به ترتیب بیشترین فروش | بخش ۲۰ : بهای تمام شده کالای فروش رفته |

| بخش ۲۱: بهای تمام شده کار انجام شده پیمانکاری و خدمات | بخش ۲۲: تعداد کارکنان | بخش ۲۳: درآمد ناخالص پیمانکاری و ارائه خدمت | بخش ۲۴: فهرست صادرات و ما به ازاء دریافتی |

| بخش ۲۵: اطلاعات مالک یا مالکین | بخش ۲۶: اطلاعات سرمایهگذاری خارجی | _ | _ |

نتیجه گیری

در پایان و با مطالعه این مقاله، نکته ای که هنگام شروع کسب و کاری جدید باید به آن توجه کنید، ثبت نام مناسب برای انواع مالیات است. برای جلوگیری از مجازات های احتمالی نیز، مالیات شرکت شما باید همیشه به درستی انجام شود.

بنابراین مهم است که بدانید چه کسرهایی را باید انجام دهید، چه مالیاتی برای ثبت نام و چه زمانی برای تکمیل اظهارنامه مالی شما مناسب است.

به همین دلیل صاحبان مشاغل ترجیح می دهند با یک تیم حسابدار کار کنند تا مطمئن شوند که به موقع و طبق دستورالعمل های قانونی، اظهارنامه مالی ثبت و ارسال می شود.

حالا دیگر می دانید که اظهار نامه مالیاتی چیست و چگونه می توانید لیست اظهارنامه مالیاتی خود را به صورت اینترنتی به اداره دارایی ارسال کنید. بنابراین می توانید مالیات خود را به موقع پرداخت کنید.

اما اگر بعد از مطالعه این مقاله باز در تکمیل اظهارنامه مالیاتی خود مشکلی داشتید، می توانید در قسمت دیدگاه سوال خود را مطرح کنید.

فرداد

فرداد فرداد

فرداد

دیدگاه خود را ثبت کنید

تمایل دارید در گفتگوها شرکت کنید؟در گفتگو ها شرکت کنید.

عالی🌹🌹🌹

با سلام

ما در روند دریافت کد اقتصادی به مشکل بر خوردیم. از طرفی تا پایان شهریور بیستر فرصتی برای ارسال اظهارنامه مالیاتی نداریم. راه حل چست؟

با تشکر

با سلام با سلام بنده در دی ماه 97 مغازه ای خریدم و بهمن و اسفند هم مغازه تعطیل بود ولی چون سند به نامم شده بود اظهارنامه برای سال 97 پر کردم و عدم فعالیت برای این دو ماه زدم . و ممیز هم گفت نباید اصلا پر میکردی بعد از پرینت قبض برق صفر که نشان میداد مغازه تعطیل بوده مبلغ صفر مالیاتی هم قطعی شد. حالا برای سال 98 من کامل فعالیت داشتم و شغلم هم کافی نت هست.1- آیا من می توانم از تبصره 100 استفاده کنم؟ 2- من در بخشنامه اداره دارایی همچین چیزی دیدم معنیش چیه ؟

آن دسته از مودیان که مالیات عملکرد آنان با معافیتهای مواد ۱۳۷، ۱۶۵ و ۱۷۲ ق.م.م محاسبه شده یا در سال ۹۷ به صورت کامل فعالیت نداشتهاند؛ ابتدا مالیات سال ۹۷ آنها بدون رعایت معافیت محاسبه و سپس مبنای افزایش مورد نظر قرار میگیرد.

یعنی اگه تبصره ماده 100 بزنم مشکلی بعدا برام ایجاد میشه ؟در حال حاضر نرم افزار در قسمت تبصره مبلغ صفر را برام قطعی کرده.

با سلام

کلا یکسال فعالیت داشتم و هیچ دستگاه پزی متصل نداشتم به حسابم.سال قبل که اضهارنامه دادم در مرحله تشخیص هست و یه حساب معرفی کردم که کلا یک میلیون توش بوده و الان گردش حساب که میخواد میزنم یک میلیون و مانده حساب صفر علت چیه که وقتی وارد میکنم ثبت نمیشه؟ممنون میشم راهنمایی کنید.

سلام خسته نباشین نمونه ی اظهار نامه ی آموزشگاه های فنی حرفه ای رو میخواستم ببینم

نبود توی مقاله

سلام در حال تکمیل اظهار نامه بودم که به سبب اطلاعات ناکافی صفحه را بستم و خارج شدم اما دوباره که برگشتم توی قسمت پیگیری اظهار نامه دیدم وضعیت نوشته ارسال نشده. خواستم بدونم مشکلی پیش نمیاره؟ و بعدا میشه دوباره اظهار نامه جدید تکمیل کرد؟

سلام وقت بخیر منظور از موجودی دوره اول در اظهارنامه چیست؟؟

سلام برای ارسال اظهارنامه سالانه مالیاتی وکلا چجوری اقدام کنم؟

سلام دوست عزیز

نحوه ثبت اظهار نامه مالیاتی و مدارک مورد نیاز ارائه اظهارنامه مالیاتی در مقاله حاضر شرح داده شده است .

سلام خدا قوت خدمت اساتید محترم غرض از مزاحمت بنده درمشاور املاک مشغول هستم و الان 4ساله کهاظهار نامه مالیاتی نتونستم ارسال کنم لطف کنید بنده را راهنمایی کنید .

سلام دوست عزیز

اظهارنامه مالیاتی باید به صورت سالانه ارسال گردد ، در غیر این صورت فرد جریمه خواهد شد .

مراحل تکمیل اظهارنامه مالیاتی نیز در مقاله حاضر موجود می باشد .

سلام خدا قوت خدمت اساتید محترم غرض از مزاحمت بنده درمشاور املاک مشغول هستم و الان 4ساله کهاظهار نامه مالیاتی نتونستم ارسال کنم لطف کنید بنده را راهنمایی کنید .

با سلام ، آیا در ویرایش اظهارنامه مالیاتی بعد از ارسال محدودیتی وجود دارد؟

بله

در صورت نیاز به اصلاح یا حذف یکی از موارد ثبت شده در گزارشات فصلی، ابتدا باید با استفاده از نام کاربری و رمز خود به سایت ارسال گزارشات خرید و فروش فصلی وارد شده و بخش و فصلی که قصد اصلاح اطلاعات آن را دارید انتخاب کنید

پس از کلیک در صفحه نمایش داده شده اطلاعات کلی گزارش ثبت شده را مشاهده می کنید که باید روی نمایش جزئیات کلیک کنید

بعد از انجام این کار موارد ثبت شده در گزارش نمایش داده می شود که باید روی موردی که قصد اصلاح دارید کلیک کنید

بعد از انجام این کار صفحه ای باز می شود که در آن مشخصات طرف حساب، مبلغ فاکتور، ارزش افزوده و … پیش از این ثبت کرده اید نمایش داده می شود. بعد از اصلاح هر مورد از اطلاعات ثبت شده در انتهای صفحه گزینه با ویرایش موافقم را انتخاب و در نهایت دکمه ثبت را فشار دهید. در صورتی هم که قصد حذف مورد انتخاب شده را دارید در انتهای گزینه با حذف موافقم را انتخاب کنید. سپس دکمه حذف را فشار دهید. با انجام این کار مورد مد نظر حذف و یا اصلاح می شود

به دلیل اینکه شما قبلا این گزارش را ارسال کرده اید نیازی به ثبت نهایی ندارید و در صورتی که به رسید گزارش مربوطه نگاه کنید نتیجه اصلاح یا حذف را مشاهده خواهید کرد