تا به حال خواستهاید که برای خودتان یک برنامه ریزی مالی دقیق داشته باشید؟ برنامهریزی مالی و مالیاتی دو عنصر حیاتی در مدیریت مالی شخصی و کسبوکارها هستند. این فرآیندها به بهینهسازی منابع مالی و کاهش هزینههای مالیاتی کمک میکنند، در این مقاله، به اصول و راهکارهای برنامهریزی مالی و مالیاتی میپردازیم.

راه حل چیست؟ چگونه میتوانیم برنامه مالی خوبی را داشته باشیم؟ با چه شیوه و روشی با خیال آسوده با دوران بازنشستگی روبه رو شویم؟ به نظرتان برنامه اموال چگونه به ما کمک میکند؟

مدیران کسب و کارها

مدیران مالی شرکت ها

حسابداران

افرادی که قصد دارند برای خود یک برنامه ریزی دقیق داشته باشند

در این مقاله به مباحث زیر می پردازیم:

برنامه ریزی مالی چیست؟

با هر شغل و میزان درآمدی که دارید برنامه ریزی مالی به شما در درست خرج کردن و پس انداز اصولی کمک میکند، در این قسمت میخواهیم به این بپردازیم که برنامه ریزی چیست؟

برنامهریزی مالی فرآیندی است که شامل تنظیم اهداف مالی، تدوین استراتژیها و مدیریت منابع مالی بهمنظور رسیدن به این اهداف میشود که هدف از آن پسانداز برای بازنشستگی، خرید خانه، تحصیل فرزندان و ایجاد سرمایه اضطراری میباشد.

با آموزش برنامه حسابداری و روی کاغذ آوردن هزینهها که شامل نیازها و خواستهها میباشد، میتوانیم به میزان توانایی خود برای پس انداز آگاه شویم و برای سرمایهگذاریهای مدنظر و تنظیم اهداف مالی طولانی مدت و کوتاه مدت برنامه ریزی کنیم و با تعهد به آنها شاهد پیشرفت مالی خود باشیم.

اهمیت و مزایای برنامه ریزی مالی

-

- کنترل هزینهها: جلوگیری از هزینههای غیرضروری و بهینهسازی مخارج.

- امنیت مالی: ایجاد پشتوانه مالی برای مواقع اضطراری.

- تحقق اهداف: کمک به دستیابی به اهداف کوتاهمدت و بلندمدت مالی.

اکنون که با اهمیت و مزایای برنامه ریزی مالی، آشنا شدید بهتر است که با معنا و مفهوم هر یک نیز به صورت جداگانه آشنا شوید که شامل توضیحات زیر میباشد:

- موفقیت در اهداف مالی: برنامه ریزی مالی باعث میشود، سازمانها مسیری شفافتر برای رسیدن به اهداف مالی خود طی کنند، این مسیر از قبل سنجیده شده و ریسکها در آن در نظر گرفته شده است؛ بنابراین آنها شانس موفقیت بیشتری برای اهداف دارند.

- مدیریت صحیح منابع مالی: برنامه ریزی سبب میشود که سازمانها با آگاهی کامل از منابع مالی قدم بردارند و بتوانند مخارج خود را با آن تنظیم کنند و از هدر رفتن منابع مالی جلوگیری کنند.

- کنترل ریسکهای مالی: برنامه ریزی مالی به سازمانها کمک میکند تا خطرات احتمالی پیش رو را شناسایی و با آمادگی با آنها مواجه شوند.

مثلا در کارخانههای تولیدی یکی از ریسکها، ریسک بازار است، گاهی ممکن است بازار برای محصول جدید آماده نباشد و شرکت سودآوری لازم را در زمان مناسب کسب نکند، با آگاهی از این ریسکها میتوان میزان سرمایهگذاری برای محصول جدید را تنظیم کرد.

- افزایش سودآوری: با برنامه ریزی مالی میتوان میزان هزینهها برای موارد مختلف را اندازهگیری کرد و آنها را تا حد امکان کاهش داد تا به سودآوری بیشتر بیانجامد؛ برای مثال یک شرکت تولیدی میتواند با کاهش هزینههای مواد اولیه به سود بیشتری برسد.

- ارتقا جایگاه سازمان در بازار: برنامه ریزی امور مالی به سازمان کمک میکند تا در موارد درست سرمایهگذاری کنند.

برای مثال سازمانهای تولیدی با یک برنامه مناسب میتوانند نیاز بازار هدف را تشخیص داده و روی محصولاتی سرمایهگذاری کنند که تقاضای بیشتری در بازار دارد که این به سوددهی بیشتر و ارتقا جایگاه سازمان در بین رقبا میانجامد، این موارد حتی باعث اعتماد سهامداران شده و آنها میتوانند با آرامش بیشتری در سازمان سرمایهگذاری کنند.

زمان مناسب برای شروع برنامه ریزی امور مالی

به طور کلی برنامه ریزی مالی هر چه زودتر انجام شود بهتر است؛ برای اشخاص به محض اینکه اولین حقوق خود را دریافت میکنند باید یک برنامه ریزی خوب داشته باشند و سازمانها و اتحادیه ها بیشتر از ابتدای کار خود یک برنامه مالی دقیق داشته باشند، اگر شما برنامه ریزی مالی ندارید بهتر است همین امروز برای آن اقدام کنید.

انواع برنامه ریزی مالی

با توجه به تفاوت کسب و کارها انواع مختلفی از برنامه ریزی مالی وجود دارد که متناسب با شرایط خاص شرکتهای مختلف است، مهمترین برنامه ریزیهای مالی شامل موارد ذکر شده میباشند:

- بودجه بندی متداول یا سنتی: یکی از روشهای مرسوم در برنامه ریزی مالی تمرکز روی ابزارهای مالی، حسابداری و دریافت یا پرداخت سازمانهای دولتی میباشد.

در این روش برای هر هزینه، اعتباری در نظر گرفته میشود و سعی بر آن است که سازمان به سمتی گام بردارد که از اعتبار خارج نشود، به این روش بودجه بندی سنتی میگویند.

- بودجه بندی افزایشی: در روش افزایشی طبق بودجه بندی سال گذشته هزینههایی که برای کسب و کار وجود داشت در بودجه بندی سال آینده قرار داده میشود.

در ادامه نسبت به هر کدام از هزینهها، افزایش به صورت درصدی قرار داده میشود تا هزینههای جدید نسبت به تورم و شرایط اقتصادی شرکت مشخص شود، به این روش بودجه بندی افزایشی میگویند.

- بودجه ریزی برنامهای: در این روش ابتدا اهداف شرکت مشخص میشود؛ سپس با قرار دادن هر هدف در یک سرفصل، هزینههای مربوط به آن تخمین زده میشود و به برنامه ریزی بودجه اضافه میگردد.

این هزینهها در راستای رسیدن به اهداف شرکت خرج میشود، بودجه بندی برنامهای یکی از بهترین روشها برای برنامه ریزی مالی است.

- بودجه ریزی بر مبنای صفر: در این روش برخلاف روش افزایش، هزینههای سال گذشته را برای شرکت صفر میکنند و باید دلیل قانع کنندهای وجود داشته باشد که این هزینهها در سال جدید تکرار شوند؛ در غیر این صورت این هزینه باید حذف شده و در برنامه ریزی مالی سال آینده قرار نمیگیرد.

این روش برای کسب و کارهایی که هزینه اضافی زیادی دارند، مناسب است و با این روش میتوانند هزینههای شرکت را به کمترین حالت خود برسانند، با این روش میتوان مبالغ بیشتری را به اهداف شرکت تخصیص داد.

- بودجه بندی عملیاتی: این روش شبیه بودجه بندی برنامه است، با این تفاوت که اهمیت کمتری برای ستادهها قائل است و بیشتر روی درآمدهایی که در قبال هزینهها کسب میشود تمرکز میکند؛ این روش به صورت دقیقتر، برنامههای شرکت را از نظر فواید و هزینه ها بررسی میکند.

اجزای اصلی برنامه ریزی های مالی

در مطالب قبل به خوبی دانستیم که بودجه چیست و چه تاثیری بر برنامه ریزی افراد و شرکتها میگذارد، یک برنامه ریزی مالی شامل اجزا و مراحل مختلفی است که در کنار هم میتوانند مانند یک نقشه راه عمل کنند؛ اجزای اصلی برنامه ریزی امور مالی را در ادامه مطالب شرح خواهیم داد.

1- مدیریت دارایی و بودجه بندی

برنامه ریزی مالی در این زمینه میتواند یک سازمان را برای بهینه سازی منابع مالی، کاهش ریسکها و پیشرفت به سمت اهداف مالی کمک کند، این زمینه از برنامه ریزی مالی که با راهبرد خاصی همراه است باید توسط افراد با تجربه که با چالشهای این کار آشنا هستند تدوین شود.

2- برنامه ریزی مالیاتی

آیا تا بحال به این فکر کردهاید که با پرداخت مالیات کمتر، هزینههای خود را کاهش دهید؟ برنامه ریزی مالیاتی چه کمکی به مالیات شرکتها میکند؟ با به کار بردن راهبردهای مالیاتی میتوان باعث کاهش مالیات پرداختی شد که این امر، باعث افزایش سود برای افراد و پیشرفت برای سازمانهاست.

یکی از بهترین موارد در برنامه ریزی امور مالی، توجه به قوانین پایانه های فروشگاهی و مالیاتی برای کم کردن هزینههای مالیاتی است؛ برای این کار میتوان از مشاورین امور مالیاتی کمک گرفت.

3- برنامه ریزی برای سرمایه گذاری

برنامه ریزی مالی ماهانه، برای افزایش ثروت و سرمایه گذاری در آینده یکی از مهمترین بخشهای برنامه ریزی است، این برنامه ریزی به شما کمک میکند تا بخشی از درآمد و ثروت اضافه خود را ماهانه کنار بگذارید تا بتوانید برای آینده به اهداف خود برسید، در این زمینه میتوانید از مشاورین مالی برای آگاهی بیشتر از بازار سرمایه کمک بگیرید.

4- برنامه ریزی بیمه و املاک

داشتن بیمه مناسب برای افراد یا سازمانها اهمیت زیادی دارد و میتواند در هنگام وقوع حوادث ناگهانی به فرد یا سازمان کمک کند، در شغلها و موقعیتهای مختلف انواعی از بیمه وجود دارد که میتواند از آسیبهای حوادث غیر مترقبه بکاهد.

به عنوان مثال بیمه عمر یا بیمه بیماری خاص، نوعی بیمه شخصی است، بیمه زمینهای زراعی برای کشاورزان میتواند آنها را از ضررهای ناشی از خسارت به زمین کشاورزی در امان نگه دارد، در موارد مختلف مانند املاک نیز انواع گوناگونی از بیمه وجود دارد که برای اطلاع از آنها میتوانید از مشاورین بیمه کمک بگیرید.

5- برنامه ریزی بازنشستگی

به دلیل این که معمولا در بازنشستگی به علت بالا رفتن سن، فرد توانایی کار کردن ندارد این قسمت یکی از مهمترین بخشهای برنامه ریزی مالی است، فرد باید بتواند سرمایه مناسبی برای این دوران پس انداز کند تا بتواند با خاطری آسوده با این بخش از زندگی مواجه شود.

6- برنامه ریزی بدهی

افراد باید بدهیهای خود را در برنامه ریزی مالی در اولویت قرار داده و بتوانند در اولین فرصت آنها را پرداخت کنند؛ برنامه ریزی برای بدهیها باید در برنامههای کوتاه مدت مانند برنامه ریزی ماهانه هم به طور کامل لحاظ شود. هر زمانی که یک فرد میتواند مقداری را برای بدهی خود کنار بگذارد باید این کار را انجام دهد تا موعد پرداخت بدهی آسوده خاطر باشد.

مراحل برنامه ریزی امور مالی

-

- تعیین اهداف مالی: مشخص کردن اهداف کوتاهمدت، میانمدت و بلندمدت

- تحلیل وضعیت مالی فعلی: بررسی درآمدها، هزینهها، بدهیها و داراییها

- تهیه بودجه: تنظیم یک بودجه واقعبینانه برای مدیریت درآمدها و هزینهها

- مدیریت بدهیها: کاهش بدهیهای با بهره بالا و برنامهریزی برای بازپرداخت آنها

- پسانداز و سرمایهگذاری: تخصیص بخشی از درآمد به پسانداز و سرمایهگذاری در ابزارهای مالی مختلف

برنامه ریزی مالی شخصی و کسب و کار

در مطالب قبلی گفتیم که برنامه ریزی امور مالی میتواند شخصی و یا برای یک کسب و کار باشد که اشخاص انجام میدهند. در ادامه مقاله قصد داریم چند نمونه از برنامه مالی را شرح دهیم تا با این مفهوم و مباحث به صورت کامل آشنا شوید.

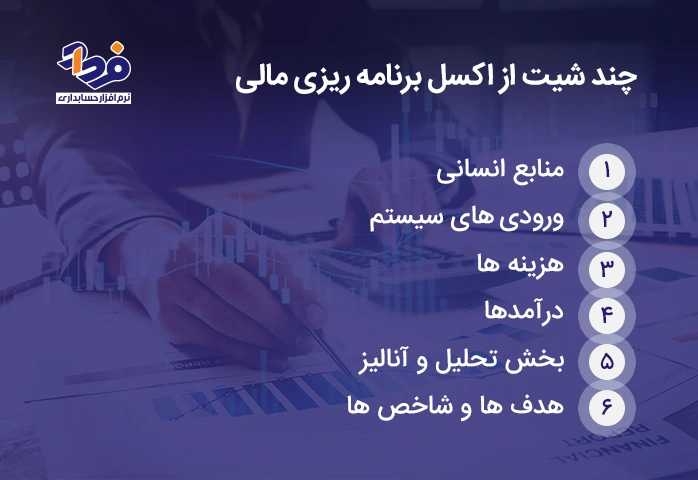

برنامه ریزی مالی FP

یکی از مهمترین برنامه ریزیها برای کسب و کار FP (Financia Projection) میباشد، FP تمامی برنامه ریزیها و پیش بینیهای شما از کسب و کار را در چند ماه و سال آینده را شامل میشود؛ این برنامه ریزی در چند شیت از اکسل گنجانده میشود، شیتها را در تصویر زیر نام برده ایم.

حالا که با شیت اکسلی برنامه ریزی امور مالی آشنا شدید، در ادامه قصد داریم هر یک را به صورت خلاصه شرح دهیم:

- منابع انسانی: شما باید در این شیت پیش بینی از تعداد افرادی که میخواهید در زمینههای مختلف استخدام کنید، داشته باشید و تغییرات در زمینه تعداد و تعویض نیروها را پیش بینی کنید و با توجه به آنها برآوردی از میزان پرداختیهای خود و هزینههای مربوط به منابع انسانی داشته باشید.

- ورودی های سیستم: در این شیت شما با توجه به کسب و کار خود برآوردی از میزان ورودیهای سیستم خواهید داشت که ملاکی برای محاسبات قسمت درآمد و فروش است.

- هزینه ها: هزینهها شامل هزینههای سرمایهای (Capex) و هزینههای اجرایی یا عملیاتی (opex) میباشند؛ هزینههای سرمایهای بخشی از دارایی محسوب میشوند مانند تجهیزات و هزینههای اجرایی به دو قسمت تقسیم میگردند.

هزینههای اجرایی شامل دو بخش هزینههای ثابت و متغیر است. هزینههای ثابت در هر ماه به شکل ثابت و مکرر وجود دارند مانند اجاره ماهیانه؛ اما هزینههای متغیر ممکن است هر چند ماه یک بار به وجود بیایند و معمولاً نرخ آنها متغیر است.

هزینههای مربوط به تبلیغات از جمله این هزینهها هستند، باید توجه داشته باشید که این بخش را با دیگر برنامه ریزیهای مربوط به کسب و کار هماهنگ کنید.

- درآمدها: بخش درآمدها شامل جریان، میزان، نحوه فروش و درآمد و همینطور سود خالص و ناخالص است، مدل درآمدی در تعیین این بخش اثرگذار است.

- بخش تحلیل و آنالیز: در این بخش شما هم هزینههای کسب و کار مانند هزینه های سرمایهای، ثابت، متغیر، نیروی انسانی و درآمدهای داخل سیستم را کنار هم میبینید و میتوانید هزینهها و درآمدها را با هم مقایسه کنید.

- هدف ها و شاخص ها: در این بخش شما میتوانید با هدف گذاریها و پیش بینیهای خود شاخصهای عملکردی را تعیین کنید؛ تا مجموعه افراد سازمان بتوانند با توجه به آن، برنامه ریزیهای خود را انجام دهند.

مدیریت درآمد با قانون 50-30-20

سناتور الیزابت وارن که در مورد برنامه ریزی مالی کتاب «تمام ارزش شما؛ طرح نهایی مادام العمر پول» را نوشته است بیان میکند: بعد از کسر مالیات 50 درصد از درآمد به نیازها، 30 درصد به خواستهها و 20 درصد به پس انداز اختصاص یابد.

این قانون بیان میکند که 50 درصد از درآمد باید به نیازهای ضروری اختصاص یابد، این نیازها شامل کرایه خانه، قسط وام، خرید مواد غذایی روزانه، بیمه، هزینههای درمان است، اما نیم دیگری از درآمد میتواند آینده ساز باشد.

پر واضح است که ما برای بازیابی دوباره انرژی خود، باید به خواستههای خود توجه کنیم، این خواستهها میتواند رفتن به یک مسافرت، رفتن به سینما و یا رفتن به یک رستوان یا رسیدگی به نیازهای ضروری باشد، در نهایت 20 درصد از درآمد خالص همواره باید پس انداز شود.

هر کس باید حداقل به اندازه 3 ماه مخارج زندگی در حساب خود پس انداز داشته باشد تا در صورت وقوع حوادث ناگهانی بتواند با آسودگی خاطر زمان برای حل کردن آن اختصاص دهد، همچنین باید همواره به فکر دوران بازنشستگی باشیم و با پس انداز کافی برای خود آرامش خاطر ایجاد کنیم.

پرداخت بدهی ها هم بخشی از نیازها محسوب میشوند و هم بخشی از پس انداز است، چون با پرداخت بدهی در واقع از 50 درصد نیاز شما کم شده و به بخش پس انداز اضافه خواهد شد.

تفاوت برنامه مالی شخصی و کسب و کار

برنامه ریزی مالی شخصی بیشتر بر دیدگاههای مالی شخصی فرد تکیه دارد و تصمیمات مالی فرد یا خانواده را تحت تأثیر قرار میدهد و آنها را برای رسیدن به اهداف کوتاه مدت و بلندمدت مالی یاری میدهد، اما برنامه ریزی مالی تجاری به منظور مدیریت امور مالی یک شرکت که بر افراد زیادی تأثیرگذار است، تدوین میگردد.

این برنامه که مقیاس بزرگتری نسبت به برنامه مالی شخصی دارد برای کل شرکت و رشد آن گرفته میشود، که برخلاف امور مالی شخصی که بیشتر بر پس انداز و جریان نقدینگی تمرکز دارد به سرمایه گذاری، ساختار سرمایه و مشارکت میپردازد.

نکته:

ممکن است در مشاغل کوچک ساختار برنامه ریزی مالی کسب و کار شبیه برنامه ریزی مالی شخصی باشد، اما قرار دادن آنها در یک دسته کاری اشتباه است؛ چون این برنامه اهداف متفاوت و فرصت های دیگری را دنبال میکند و به محض پیشرفت کسب و کار و توسعه آن این تفاوت بیشتر نمایان خواهد شد.

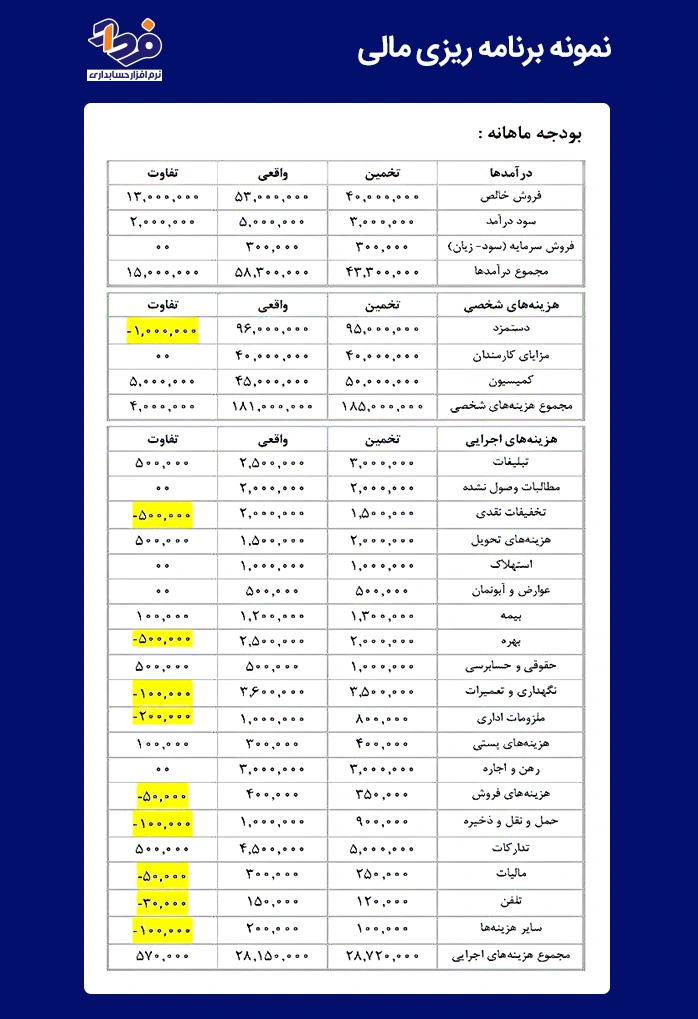

جدول برنامه ریزی مالی

جدول برنامه ریزی مالی که به صورت Word و Pdf یا در Planer وجود دارد، کمک قابل توجهی به دسته بندی و منظم کردن برنامه مالی کرده است، این جدول میتواند شامل نیازها، خواسته ها، پس انداز در یک ماه باشد. در ادامه دو نمونه جدول برنامه مالی خام برای شما قرار داده میشود تا بتوانید طبق اهداف و نیازهای خود آنها را بنویسید.

شما همچنین میتوانید از اپلیکیشن برنامه ریزی مالی فرداد که برای انواع مختلفی از کسب و کار و اهداف گوناگون طراحی شده است استفاده کنید.

نمونه برنامه ریزی مالی

در ادامه یک نمونه برنامه ریزی مالی خواهیم دید و به نکات نوشتن برنامه ریزی مالی خواهیم پرداخت.

نحوه نوشتن برنامه مالی

عوامل مختلفی در هنگام نوشتن برنامه مالی حائز اهمیت است که شامل موارد زیر میباشد:

- پیش بینی فروش: به عنوان صاحب و مدیر کسب و کار باید در مورد فروش ماهیانه، فصلی و سالانه خود آگاهی کامل داشته باشید و بتوانید آن را تخمین بزنید، با شناسایی الگوهای مؤثر در میزان فروش میتوانید فروش بیشتری داشته باشید.

همچنین با بستن کمپینهای تبلیغاتی آمار فروش شما افزایش مییابد، پیش بینی فروش به رشد و آینده بهتر شرکت کمک میکند.

- تعیین هزینه ها: هزینهها عامل مهمی در تدوین یک برنامه مالی هستند که شامل 3 مورد زیر میباشند:

| ردیف | عوامل تعیین هزینه ها |

| 1 | هزینه های عمومی شامل هزینههای جاری، اجارهها، هزینه آبونمان، حقوق کارمندان و سایر هزینههایی که به طور مداوم باید پرداخت شوند و هزینههایی که باید پیش بینی شوند. |

| 2 | نرخ افزایش مالیات، نرخ افزایش حقوق کارمندان، نرخ افزایش بیمه، حوادث ناگهانی |

| 3 | تعیین جریان نقدی کسب و کار |

یکی از موارد مهم در برنامه مالی پیش بینی جریان نقدی در ماه، فصل یا سال آینده است، با این کار سازمان در برابر چالشهای مالی مقاوم خواهد بود و توانایی مدیریت بهتری خواهد داشت.

- تجزیه تحلیل سر به سر: تجزیه تحلیل نقطه سر به سر به معنای محاسبه هزینههای ثابت مرتبط با افزایش تولید و در نتیجه افزایش فروش به ازای هر واحد است، با در دست داشتن یک تحلیل سر به سر و اصولی میتوانید قیمت رقابتی محصولاتتان را تعیین کنید.

تحلیل سر به سر نشان میدهد که برای تأمین هزینههای ثابت شرکت باید چند محصول به فروش برسد، یا چه قیمتی برای فروش در نظر گرفته شود.

- تدوین برنامه عملیاتی: در نهایت نیاز به نقشه راه دارید؛ راهبرد درست را پیدا کنید، وظایف کارمندان را مشخص کرده و زنجیره تأمین کالا را طراحی کنید، راهبرد تبلیغات و کمپینهای فروش باید تعیین شود.

صاحبان کسب و کار همانطور که در آخر سال به حسابرسی میپردازند، بهتر است در ابتدای سال نیز برنامه مالی را تدوین کنند، این برنامه دیدگاه درستی از میزان هزینه، رشد و پیشرفت کسب و کار به شما خواهد داد و میتوانید با آگاهی بیشتری تصمیم بگیرید.

نکات مهم و ضروری هنگام نوشتن برنامه مالی

برنامه مالی شامل کارهای تکراری و همچنین کارهایی است که به ندرت انجام میشوند، ایجاد یک جدول منظم برای برنامه مالی میتواند در دسته بندی این کارها به ما کمک کند تا کارهایی که کمتر انجام میگیرند را فراموش نکنیم، مانند هزینههایی که در ماه یک بار انجام میشوند.

شما در این جدول میتوانید تاریخ انجام دوباره یک کار را یادداشت کنید و ذکر کنید برای دفعه بعد که تغییراتی باید در روش انجام این کار به وجود بیاید؛ شما در این لیست میتوانید کارهایتان را از اهمیت زیاد به کم بنویسید و با انجام آنها جلوی آنها تیک بزنید، شما میتوانید در صورت انجام آن کار یا هدف در زمان پیش بینی شده آن را با تیک سبز و در غیر این صورت آن را با تیک قرمز مشخص کنید.

نوشتن دستاوردها در این جدول باعث احساس اعتماد به نفس و دلگرمی برای شما میشود و شما را به سمت اهداف بزرگتر سوق میدهد، شما همچنین میتوانید بزرگترین دستاوردهای ماهیانه را در جدول یادداشت کنید. با قرار دادن برنامه مالی در جدول میتوانیم خرج کرد ماهیانۀ خود را رصد کنیم و تصویری کلی از خرجکرد خودمان داشته باشیم.

اگر برای پس انداز کردن هدفی را تعیین کنید، برای کاهش هزینههای خود بیشتر تلاش میکنید، وقتی هزینهها را رصد میکنید متوجه میشوید کجا پول زیادی خرج کردهاید، مثلا برای شام خوردن بیرون از منزل و حالا میتوانید آن را کاهش دهید.

شما میتوانید با در نظر گرفتن مبلغی به عنوان پس انداز ماهیانه و افزودن مقداری به آن برای هر ماه پس انداز خود را افزایش دهید، میتوانید اقلام ارزانتری بخرید یا سعی کنید آنها را در تخفیف یا ارزانکدهها تهیه کنید، میتوانید در صورت امکان با اضافه کاری درآمد بیشتری داشته باشید و مبلغ بیشتری پسانداز کنید.

نکاتی که هر ماه در زمینه خرجکرد یا پرداخت بدهیها و پس انداز کردن متوجه میشوید را یادداشت کنید و در صورت لزوم شیوه خود را در این موارد تغییر دهید. جدول برنامه ریزی مالی در مدیریت زمان به شما کمک میکند، شما به جای این که بخواهید همه موارد را به ذهن خود بسپارید، آن را روی کاغذ بیاورید و زمانبندی انجام کارها را تنظیم کنید.

میتوانید در این جدول برای خود جملات انگیزشی بنویسید، این به شما کمک میکند روحیه خود را برای انجام درست گام هایی که از پیش تعیین کردهاید حفظ کنید و با انرژی بیشتری کارهای خود را انجام دهید، شما میدانید که چه جملاتی با روحیاتتان سازگار است، پس میتوانید از بهترین جملات برای شارژ روحیه خود استفاده کنید.

برنامه ریزی مالیاتی چیست؟

برنامهریزی مالیاتی شامل استفاده از استراتژیها و تکنیکهایی است که به کاهش بار مالیاتی قانونی منجر میشوند و هدف از آن کاهش مالیات پرداختی، افزایش پسانداز و سرمایهگذاری، بهینهسازی نقدینگی است.

اهمیت برنامهریزی مالیاتی

-

- صرفهجویی در هزینهها: کاهش مبلغ مالیات پرداختی به دولت

- بهبود نقدینگی: افزایش نقدینگی از طریق بهینهسازی پرداختهای مالیاتی

- تسهیل در تصمیمگیری: فراهم کردن اطلاعات دقیق برای تصمیمگیری مالی بهتر

اصول برنامهریزی مالیاتی

-

- شناخت قوانین مالیاتی: آگاهی از قوانین و مقررات مالیاتی مربوط به فرد یا کسبوکار.

- استفاده از معافیتها و تخفیفها: بهرهگیری از معافیتها، تخفیفها و اعتبارهای مالیاتی موجود.

- تنظیم زمان پرداختها: برنامهریزی برای زمانبندی مناسب پرداخت مالیاتها به منظور کاهش بار مالی.

- مدیریت درآمدها و هزینهها: مدیریت درآمدها و هزینهها به گونهای که مالیات قابل پرداخت به حداقل برسد.

راهکارهای عملی برای برنامهریزی مالیاتی

-

- مشاوره با متخصص مالیاتی: استفاده از خدمات مشاوران مالیاتی برای بهینهسازی استراتژیهای مالیاتی

- تنظیم اسناد مالی: نگهداری دقیق اسناد مالی و مدارک مالیاتی برای تسهیل در محاسبات و گزارشدهی

- سرمایهگذاری در ابزارهای مالیاتی مناسب: انتخاب ابزارهای سرمایهگذاری که مزایای مالیاتی دارند، مانند حسابهای بازنشستگی

چالشهای رایج در برنامهریزی مالی و مالیاتی

-

- تغییرات قوانین مالیاتی: پایبندی به تغییرات قوانین و مقررات مالیاتی

- مدیریت ریسکها: شناسایی و مدیریت ریسکهای مالی و مالیاتی

برنامهریزی مالی و مالیاتی ابزارهای قدرتمندی هستند که میتوانند به بهبود وضعیت مالی و کاهش بار مالیاتی کمک کنند. با تدوین استراتژیهای مناسب و بهرهگیری از منابع مشاورهای، میتوان به اهداف مالی کوتاهمدت و بلندمدت دست یافت و از امنیت مالی بیشتری برخوردار شد.

راهکارهای تاثیرگذار در مدیریت هزینه خدمات

مدیریت هزینههای خدمات به کسبوکارها کمک میکند تا با بهینهسازی منابع، بهرهوری را افزایش داده و سودآوری را به حداکثر برسانند. در ادامه به بررسی راهکارهای موثر برای مدیریت هزینه خدمات میپردازیم.

- تحلیل و ارزیابی هزینهها

-

- تجزیه و تحلیل هزینهها: شناسایی و بررسی تمامی هزینههای خدمات برای شناسایی نواحی پرهزینه

- بودجهبندی دقیق: تنظیم بودجه واقعبینانه و پیگیری دقیق هزینهها

- بهینهسازی فرآیندها

-

- استانداردسازی فرآیندها: تعریف و اجرای فرآیندهای استاندارد برای کاهش خطاها و افزایش کارآیی

- استفاده از تکنولوژی: بهرهگیری از نرمافزارها و ابزارهای اتوماسیون برای کاهش هزینههای نیروی انسانی و افزایش دقت

- مذاکره با تأمینکنندگان

-

- انتخاب تأمینکنندگان مناسب: انتخاب تأمینکنندگانی که بهترین قیمت و کیفیت را ارائه میدهند.

- مذاکره برای تخفیف: مذاکره با تأمینکنندگان برای دریافت تخفیفهای بیشتر و شرایط پرداخت بهتر

- آموزش و توسعه کارکنان

-

- آموزش مداوم: آموزش کارکنان بهمنظور افزایش مهارتها و کاهش اشتباهات که منجر به کاهش هزینهها میشود.

- برنامههای انگیزشی: ایجاد برنامههای انگیزشی برای افزایش بهرهوری و بهبود عملکرد کارکنان.

- مدیریت منابع انسانی

-

- بهینهسازی نیروی کار: تحلیل نیازهای نیروی کار و استفاده بهینه از کارکنان برای کاهش هزینههای اضافی.

- استخدام کارکنان چند مهارته: استخدام کارکنانی که توانایی انجام چند وظیفه را دارند برای افزایش بهرهوری.

- استفاده از روشهای مدیریت پروژه

-

- مدیریت پروژه مؤثر: استفاده از روشهای مدیریت پروژه برای کاهش هدررفت منابع و زمان.

- پایش و ارزیابی مستمر: پایش مستمر پروژهها و ارزیابی عملکرد برای شناسایی و رفع مشکلات

- مدیریت موجودی

-

- کنترل موجودی: کاهش هزینههای نگهداری و انبارداری از طریق مدیریت دقیق موجودی

- پیشبینی تقاضا: استفاده از دادهها و تحلیلها برای پیشبینی دقیق تقاضا و جلوگیری از تولید بیش از حد

- بهبود کیفیت خدمات

-

- کنترل کیفیت: پیادهسازی سیستمهای کنترل کیفیت برای کاهش هزینههای ناشی از خرابیها و نقصها

- بازخورد مشتریان: استفاده از بازخورد مشتریان برای شناسایی نقاط ضعف و بهبود خدمات

- کاهش هزینههای انرژی و منابع

-

- صرفهجویی در مصرف انرژی: استفاده از تکنولوژیهای صرفهجویی انرژی و بهینهسازی مصرف منابع

- بازیافت و استفاده مجدد: پیادهسازی برنامههای بازیافت و استفاده مجدد از منابع برای کاهش هزینهها

- استفاده از تحلیل دادهها

-

- دادهمحوری: استفاده از تحلیل دادهها برای شناسایی الگوها و روندها و اتخاذ تصمیمات مبتنی بر داده

- ابزارهای تحلیل: بهرهگیری از نرمافزارهای تحلیل داده برای پیشبینی و بهینهسازی هزینهها

نتیجه گیری

با برنامه ریزی مالی تصمیمات مالی و خرج ما قابل اندازهگیری و کنترل است و میتوانیم آنها را مدیریت کنیم،مدیریت هزینههای خدمات نیازمند یک رویکرد جامع و چندجانبه است که شامل تحلیل دقیق هزینهها، بهینهسازی فرآیندها، استفاده از تکنولوژی و توجه به آموزش و توسعه کارکنان میشود. با اجرای این راهکارها، کسبوکارها میتوانند هزینههای خود را بهینه کرده و سودآوری را افزایش دهند.

در این مقاله سعی کردیم نکات مهم در یک برنامه مالی و روشهای تدوین آن را توضیح دهیم، یک برنامه مالی درست میتواند پیشرفت بزرگی را برای فرد یا خانواده و یا سازمانها به وجود بیاورد و آنها را از شکستها و ریسکهای مالی دور نگه دارند. از شما سپاسگزاریم که تا پایان این مقاله همراه ما بودید منتظر نظرات شما هستیم و به سوالات شما در کامنتها پاسخ داده خواهد شد.

فرداد

فرداد

دیدگاه خود را ثبت کنید

تمایل دارید در گفتگوها شرکت کنید؟در گفتگو ها شرکت کنید.