در انجام تراکنش مالی و تراکنش بانکی چه نکاتی باید رعایت کنیم؟ در گذشته افراد برای خرید و فروش کالا یا خدمات اقدام به مبادله کالا به کالا میکردند؛ اما با پیدایش پول مبادله کالا به کالا جای خود را به نقل و انتقال پول بین افراد داده است، بعد از پیدایش بانکداری به شیوه نوین بیشتر نقل و انتقال پول از طریق دستگاههای خودپرداز، دستگاههای پوز و موبایل بانک انجام میشود.

با توجه به تصویب قانون مربوط به مالیات تراکنشهای بانکی و لزوم آشنایی با آن، در این مقاله شرح مختصری در خصوص تراکنشهای مالی، معافیت مالیاتی آنها و تاثیری که بر نرم افزار حسابداری و نرم افزار ابری موسسات میگذارند ارائه خواهیم داد.

در این مقاله به مباحث زیر می پردازیم:

تراکنش مالی چیست؟

تقریبا عموم افراد جامعه به صورت روزانه با تراکنش مالی و تراکنش بانکی سروکار دارند، زیرا تمامی افراد برای خرید و فروش نیازهای روزانه، کالا و خدمات اقدام به پرداخت یا دریافت پول از طریق سیستم بانکی میکنند، در دورههای حسابداری برگزار شده گفتیم که به عملیات صورت گرفته جهت نقل و انتقال پول در سیستم بانکی تراکنش مالی میگویند.

تراکنش مالی اصطلاحات مختلفی دارد که با توجه به اهداف افراد انجام میشود و برخی از اصطلاحات تراکنش بانکی شامل موارد زیر میباشد که در ادامه هر یک را شرح خواهیم داد.

- تراکنش بانکی موفق

- تراکنش کارت به کارت

- تراکنش مالیاتی

تراکنش بانکی چیست؟

شاید بارها این واژه را شنیده باشید، اما دقیقاً تراکنش بانکی چیست؟ به زبان ساده، هرگونه رویداد مالی که منجر به تغییر موجودی حساب شما شود، یک تراکنش بانکی نامیده میشود. این تغییر میتواند شامل واریز یا برداشت باشد. تراکنشها فقط به خرید با کارت محدود نمیشوند؛ بلکه پرداخت قبض، انتقال وجه پایا و ساتنا، خرید شارژ و حتی واریز سود سپرده نیز نوعی تراکنش هستند.

تمام این عملیات در سرورهای مرکزی بانک ثبت شده و به عنوان سوابق مالی شما نگهداری میشوند که در صورت نیاز، مراجع قانونی میتوانند به آنها استناد کنند.

تراکنش بانکی موفق

تراکنش بانکی که انجام میشود همواره شامل طرف اول یا کاربر یا مشتری و طرف دوم شامل سرویس دهنده است، در فرآیند تراکنش مالی طرف اول یک درخواست برای طرف دوم ارسال میکند، طرف دوم یا بانک اقدام به بررسی و پردازش درخواست مشتری مینماید؛ اگر درخواست مشتری با موفقیت انجام شود، یک تراکنش بانکی موفق انجام شده است.

تراکنش کارت به کارت

انتقال پول از یک کارت به کارت که به نام تراکنش کارت به کارت بیشتر شناخته میشود، یکی از راههای مدیریت نقدینگی بین حسابهای یک فرد یا پرداخت بدهی ایجاد شده توسط افراد است، در این نوع از تراکنش که به وسیله دستگاههای خودپرداز یا موبایل بانک انجام میشود، سیستم بانکی به عنوان واسطه دو شخص عمل میکند.

تراکنش مالیاتی

افراد برای انجام هر رویداد مالی خود، باید مبلغی از درآمد کسب شده و یا پول به دست آمده را به حساب دولت به عنوان مالیات پرداخت کنند، در حسابداری مالیاتی به این تراکنش که از حساب مودی (شخص اول) به حساب سازمان مالیاتی (سامانه مودیان) تحت عنوان مالیات پرداخت میشود را تراکنش مالیاتی میگویند.

سامانه مودیان که در سالهای اخیر راه اندازی شده است و برای استفاده از این سامانه، مودیان باید ثبت نام امور مالیاتی خود را انجام دهند و قوانین سامانه مودیان را رعایت نمایند تا مشمول جرایم سامانه مودیان نشوند.

مودیان میتوانند ثبت فاکتور در سامانه مودیان بدون نرم افزار را انجام بدهند و تمامی امور مالیاتی انجام شده در کارپوشه مودیان مالیاتی ذخیره میشود.

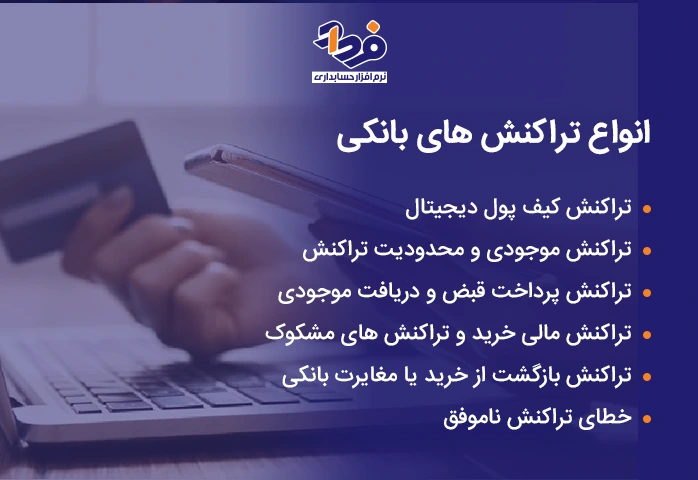

انواع تراکنش بانکی

با توجه به گسترش ابزارهای پرداخت مانند درگاه پرداخت اینترنتی، کارتخوان، دستگاه خودپرداز تراکنشهای بانکی انواع مختلفی پیدا کرده است، در تمامی تراکنشهای صورت گرفته توسط ابزارهای یاد شده ملاک اصلی عملیات انتقال وجه است. انواع این تراکنشها شامل تراکنشهای نام برده در تصویر زیر میباشد.

تراکنش کیف پول دیجیتال

در نرم افزار حسابداری شرکتی، برنامههای دیجیتالی و درگاههای بانکی پرداخت آنلاین معمولا دارای قابلیتی به نام کیف پول دارند، کاربران قبل از اقدام به ترکنش مالی، کیف پول خود را طی فرآیند ساده بانکی شارژ میکنند و بعد از شارژ کیف پول در صورتی که بخواهند از درگاههای موردنظر تراکنش مالی انجام بدهند از موجودی کیف پول استفاده خواهند کرد.

تراکنش موجودی و محدودیت تراکنش

یکی از انواع تراکنشهای پرکاربرد بانکی، تراکنش موجودی است، با استفاده از این تراکنش افراد میتوانند از مقدار موجودی حساب خود آگاهی داشته باشند. خودپردازها، درگاههای پرداخت اینترنتی، کارتخوانهای فروشگاهی و سیار و نرم افزارهای همراه بانک از جمله دستگاههایی هستند که امکان دریافت مقدار موجودی وجود دارد.

با توجه به شرایط اقتصادی و سیاسی جامعه در هر دوره برای تراکنشهای بانکی سقف تعیین میشود، به عنوان مثال در سال 1403 سقف تراکنش روزانه بانکی یک کارت شخص حقیقی، برای خرید به مبلغ 2 میلیارد ریاد است؛ یعنی از طریق مبلغ محدودیت تراکنش برای کارتهای بانکی ایجاد میشود.

تراکنش پرداخت قبض و دریافت موجودی

تراکنش بانکی پرداخت قبوض آب، برق، گاز از جمله تراکنش مالی پرکاربردی هستند که افراد به جای مراجعه حضوری به بانکها میتوانند از درگاههای پرداخت، همراه بانکها، خودپردازها نسبت به انجام این تراکنشها اقدام کنند، به طور کلی تراکنش پرداخت قبوض موجب تسهیل روند کاری بانکها و کاربران شده است.

تراکنش مالی خرید و تراکنش های مشکوک

امروزه از ابرازهای متفاوتی برای خرید کالا و نقل و انتقال پول استفاده میشود؛ از جمله این ابزارها به درگاه پرداخت اینترنتی و دستگاههای پوز میتوان اشاره کرد، در تراکنش مالی خرید پول طی انجام عملیات بانکی با استفاده از این ابزارها از حساب خریدار به حساب فروشنده انتقال مییابد.

در صورتی که اطلاعات واریزی و وجوه ورودی به حساب بانکی اشخاص حقیقی و حقوقی در دسترس نباشد یا نامعلوم باشد، تراکنش مالی صورت گرفته به عنوان یک تراکنش بانکی مشکوک به شمار میرود، امروزه تراکنش بانکی مشکوک به ویژه در سازمان امور مالیاتی در خصوص فرار مالیاتی مطرح میشود.

تراکنش بازگشت از خرید یا مغایرت بانکی

همه شما شاید دیده باشید که گاهی نسبت به انجام تراکنش بانکی (Bank transaction) اقدام میکنید، اما طرف مقابل از عدم انتقال وجه به حسابش خبر میدهد، به این نوع از تراکنش که به عنوان تراکنش بازگشت از خرید نیز شناخته میشود، در صورت بروز مشکل فنی در سیستم بانکی رخ میدهد و نقل و انتقالی صورت نمیگیرد.

در این نوع از تراکنشها حتی گاهی مبلغ از حساب طرف اول کسر میشود، اما بعد از گذشت مدت زمان تا 72 ساعت کاری مبلغ انتقال داده شده مجددا به حساب طرف اول برگشت میخورد؛ تراکنش بازگشت از خرید منجر به ایجاد مغایرت بانکی در حساب اشخاص میشود.

خطای تراکنش ناموفق

در موارد متعدد افراد در هنگام خرید یا انتقال وجه با پیام “تراکنش ناموفق” روبرو میشوند، این تراکنش بانکی زمانی رخ میدهد که اشخاص از رمز عبور اشتباه، رمز کارت مقصد اشتباه استفاده نمایند؛ در واقع تراکنش ناموفق به منزله پیامی است که از طرف سیستم بانکی در خصوص عدم تایید انتقال وجه صادر میگردد.

شماره تراکنش مالی

برای این که امکان ردیابی و پیگیری تراکنشها در آینده و در صورت نیاز وجود داشته باشد، به هر تراکنش مالی یا غیرمالی یک شماره تراکنش به صورت سیستمی تخصیص داده میشود، شماره تراکنش مالی در بین پایگاه داده بانک صادر کننده، پذیرنده و شبکه شاپرک مشترک است.

درباره هدایت و مقصد تراکنش بانکی

شاید از خود بپرسید که چگونه میتوان با استفاده از کارت بانکی یک بانک، اقدام به خرید از دستگاه کارتخوان فروشنده از یک بانک دیگر نمود؟ باید توجه کرد که در این نوع از تراکنش بانکی از یک واسطه به نام شبکه بانکی شاپرک استفاده میشود، در واقع این شبکه اقدام به هدایت مبلغ خرید از بانک مبداء به مقصد مینماید.

هر تراکنش مالی که صورت میگیرد دارای یک مبداء و یک مقصد است.،به عبارت دیگر به دریافت کننده وجه انتقالی مقصد تراکنش میگویند، در صورتی که مقصد تراکنشی وجود نداشته باشد یا مقصد تراکنشی انتخاب نشود، هیچ تراکنش مالی رخ نخواهد داد.

مالیات تراکنش مالی

یکی از جدیدترین انواع مالیاتها در ایران، مالیات تراکنشهای بانکی است؛ مالیات تراکنش بانکی ذهن افراد جامعه را به شدت درگیر کرده و ابهامات زیادی در این خصوص برای آنها ایجاد شده است، اما همانطور که در آشنایی با حسابداری مالیاتی نیز گفتیم، باید بدانید که هر تراکنش بانکی مشمول مالیات نیست یا به عبارتی تراکنشهای بانکی معاف از مالیات وجود دارد که در قانون مشخص شده است.

تعداد و مقدار پرداختهای الکترونیکی، انتقالهای وجه، خرید و فروش سهام و دیگر ابزارهای مالی از جمله عوامل تعیین کننده مالیات تراکنشهای بانکی هستند، قانون جدید مالیاتی تراکنشهای بانکی با هدف جلوگیری از فرار مالیاتی و اقدامات پولشویی تصویب و به اجرا گذاشته شده است.

تراکنشهای معاف از مالیات

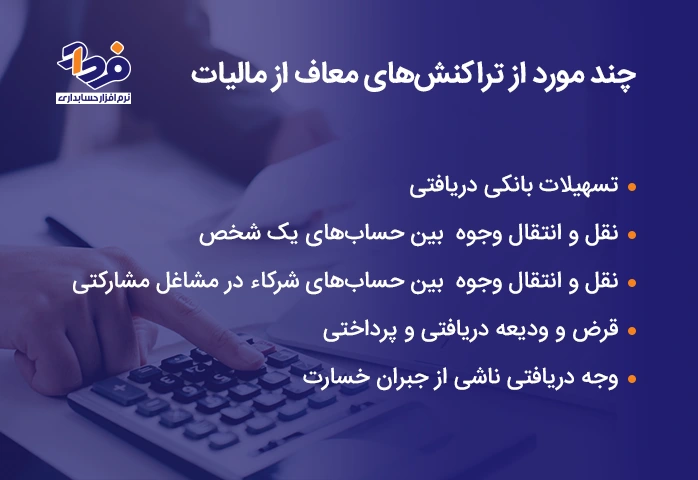

امروزه تراکنش بانکی و مالیات تبدیل به دو موضوع جدایی ناپذیر شدهاند و افراد جامعه به خصوص فعالان اقتصادی با این موضوع ارتباط زیادی دارند، در این قسمت به مواردی از تراکنش های بانکی معاف از مالیات طبق قانون جدید مالیاتی تراکنشهای بانکی اشاره شده است. به طور کلی تراکنشهای ذکر شده در تصویر زیر معاف از مالیات هستند.

آیا مدیریت نقدینگی مالیات دارد؟

یکی از دغدغههای اصلی افرادی که چند حساب بانکی دارند، جابجایی پول بین حسابهای خودشان است. سوال مهم این است که آیا مدیریت نقدینگی مالیات دارد؟

خوشبختانه پاسخ منفی است. طبق بخشنامههای سازمان امور مالیاتی، جابجایی پول بین حسابهای بانکی یک شخص (حتی در بانکهای مختلف)، درآمد محسوب نمیشود و مشمول مالیات نیست. این عملیات صرفاً برای مدیریت نقدینگی شخصی انجام میشود. بنابراین، اگر پول را از حساب بانک ملی خود به حساب بانک ملت خودتان واریز کنید، نگران مالیات نباشید؛ چرا که مالیات جابجایی پول بین حسابهای بانکی یک شخص صفر است و سیستم بانکی هوشمندانه این تراکنشها را شناسایی و از درآمدها تفکیک میکند.

از دیگر تراکنشهای معاف از مالیات میتوانیم به موارد زیر اشاره کنیم:

-

- تنخواههای واریزی به حساب اشخاص توسط کارفرما با تایید کارفرمای ذیربط

- دریافتها و پرداختهای سهامداران و اعضای هیات مدیرهی اشخاص حقوقی که طرف مقابل آن در دفاتر شخص حقوقی در حساب های دریافتنی و پرداختنی ثبت شده باشد.

- مبالغ دریافتی و پرداختی اشخاص به عنوان واسط، با توجه به فضای کسب و کار اشخاص حقیقی؛ در صورتی که ماهیت درآمدی آن توسط ادارهی امور مالیاتی اثبات نشود.

- تراکنش انتقالی بین حسابهای بانکی اشخاص در صورتی که مربوط به درآمد نباشد.

آیا مدیریت نقدینگی شامل مالیات میشود؟

در مورد شرکتها و اشخاص حقوقی، موضوع مدیریت نقدینگی شامل مالیات میشود یا خیر، کمی حساستر است. اگر شرکت برای مدیریت وجوه خود، مبالغی را بین حسابهای رسمی شرکت جابجا کند (مثلاً از حساب جاری به حساب پشتیبان)، این عمل معاف از مالیات است.

اما اگر این جابجایی با حسابهای شخصی مدیران یا شرکا مخلوط شود، ممیزین مالیاتی ممکن است آن را به عنوان درآمد کتمان شده یا برداشت سود تلقی کنند. بنابراین، برای اثبات اینکه این گردشها صرفاً مدیریت نقدینگی داخلی بوده است، نگهداری اسناد مثبته و ثبت دقیق حسابداری (تحت عنوان وجوه در راه یا جابجایی بین بانکی) بسیار حیاتی است.

آیا پرداخت قرض و تادیه دیون شامل مالیات میشود؟

بسیاری از ورودیهای حساب بانکی، درآمد نیستند؛ بلکه بازگشت پولی هستند که قبلاً به کسی قرض دادهاید. اما آیا پرداخت قرض و تادیه دیون شامل مالیات میشود؟ اصولاً خیر.

دریافت طلب یا بازپسگیری وام قرضالحسنه خانگی، درآمد جدیدی ایجاد نمیکند و ماهیت درآمدی ندارد. با این حال، بار اثبات این موضوع بر عهده مودی است. اگر حجم تراکنشهای ورودی شما بالا باشد، سازمان امور مالیاتی ممکن است آنها را فروش تلقی کند. در این شرایط، شما باید با ارائه مدارک مستند (مثل قرارداد قرض، سفته یا پرینت واریزی اولیه به طرف مقابل) ثابت کنید که این واریزیها بابت تادیه بدهی بوده و سود یا درآمدی در کار نبوده است.

مالیات بر ارزش افزوده تراکنش مالی

در بسیاری از کشورها هنگامی که شخصی خدمات بانکی را دریافت یا ارائه میکند یا به عبارتی اقدام به انجام تراکنش مالی مینماید، باید بابت خدمات صورت گرفته نسبت به پرداخت مالیات بر ارزش افزوده اقدام کند، اما در ایران چنین قانونی وجود ندارد.

به عبارت دیگر تراکنشهای بانکی مشمول مالیات بر ارزش افزوده نمیشوند و در صورتی که این تراکنشها بابت معاملهای صورت بگیرد، در آن صورت است که باید افراد نسبت به پرداخت مالیات بر ارزش افزوده اقدام کنند. مشمولیت، نحوه محاسبه و پرداخت مالیات ارزش افزوده دارای دستورالعمل مشخصی است که در این مقاله امکان ارائه مطالب بیشتر وجود ندارد.

نحوه محاسبه مالیات تراکنش بانکی

دستورالعمل سازمان امور مالیاتی و ماده 131 قانون مالیاتهای مستقیم تعیین کننده نحوه محاسبه مالیات تراکنش بانکی هستند، برای محاسبه مالیات تراکنش بانکی در واقع باید میزان فروش یا درآمد اشخاص محاسبه شود؛ برای این امر جمع تراکنشهای بی اثر یا معاف از جمع واریزی به همه حسابهای بانکی کسر میشود تا میزان درآمد محاسبه شود.

نکات مهم درمورد تراکنش مالی

در مورد تراکنشهای بانکی به خصوص مالیات تراکنش بانکی که موضوع تقریبا جدیدی نیز میباشد نکات فراوانی وجود دارد، در ادامه سعی بر این شده که به نکات مهمی در این خصوص اشاره شود.

سقف رسیدگی به تراکنشهای بانکی

-

- اشخاص حقیقی فاقد شغل که پرونده مالیاتی فعال ندارند تا سقف مبلغ 5 میلیارد ریال در سال

- مستمری بگیران نهادهایی مانند کمیته امام خمینی(ره) تا 10 میلیارد ریال در سال

- بازنشستگان ارگانهای مختلف تا سقف 20 میلیارد ریال

- طبق بخشنامه 200/99/16 دسته بندی تراکنش های مالی مشاغل و اشخاص به شرح 4 مورد زیر میباشد:

| ردیف | دسته بندی تراکنش مالی مشاغل و اشخاص |

| 1 | اشخاص حقیقی یا حقوقی دارای یک پرونده |

| 2 | اشخاص حقیقی دارای بیش از یک پرونده در یک اداره کل |

| 3 | اشخاص حقیقی یا حقوقی فاقد پرونده |

| 4 | مالیات بردرآمد اشخاص حقیقی و یا مالیات بردرآمد اتفاقی اشخاص حقیقی و حقوقی طبق نرخ مصوب ماده 131 قانون مالیاتهای مستقیم است. |

-

- اگر تراکنشهای بانکی اشخاص حقوقی در حکم درآمد حاصل از فعالیت اقتصادی باشد، مالیات بر درآمد آن طبق نرخ ماده 105 ق.م.م و با فرمول “درآمد مشمول مالیات×25%” محاسبه و دریافت خواهد شد.

- دادنامه مورخ 16/ 05/ 1400 شعبه سوم دیوان عدالت اداری به غیر قانونی بودن تشخیص مالیات بر اساس تراکنش بانکی اشاره دارد.

سوالات متداول

تراکنش بانکی چیست؟

هر عملیاتی که باعث تغییر در موجودی حساب بانکی شود، اعم از واریز، برداشت، انتقال وجه یا پرداخت قبض، تراکنش بانکی نامیده میشود.

آیا تمام تراکنشهای بانکی مشمول مالیات هستند؟

خیر، تنها تراکنشهایی که ماهیت درآمدی داشته باشند (مثل فروش کالا یا خدمات) مشمول مالیات هستند و مواردی مثل وام یا جابجایی بین حسابها معافاند.

سقف معافیت تراکنشهای بانکی چقدر است؟

برای اشخاص حقیقی فاقد پرونده مالیاتی، تا سقف ۵ میلیارد ریال در سال (و برای بازنشستگان بیشتر) معمولاً مورد بررسی دقیق قرار نمیگیرد، اما ارقام بالاتر رصد میشود.

آیا کارت به کارت مالیات دارد؟

کارت به کارت به خودی خود مالیات ندارد، مگر اینکه به عنوان روشی برای دریافت درآمد شغلی استفاده شود که در این صورت مشمول مالیات بر درآمد خواهد بود.

تراکنش مشکوک بانکی چیست؟

تراکنشهایی که با الگوی فعالیت شغلی یا توان مالی فرد همخوانی ندارند و منشأ آنها نامشخص است، به عنوان تراکنش مشکوک شناخته شده و بررسی میشوند.

آیا جابجایی پول بین حسابهای خودم مالیات دارد؟

خیر، انتقال وجه بین حسابهای متعلق به یک کد ملی واحد، درآمد محسوب نمیشود و کاملاً معاف از مالیات است.

مالیات دستگاه کارتخوان چقدر است؟

دستگاه کارتخوان مالیات جداگانهای ندارد؛ بلکه مجموع تراکنشهای آن به عنوان درآمد شغلی محسوب شده و طبق نرخ مالیات بر درآمد مشاغل محاسبه میشود.

اگر تراکنش ناموفق بود و پول کم شد چه کنیم؟

معمولاً سیستم بانکی به صورت خودکار ظرف ۷۲ ساعت مبلغ را برگشت میزند؛ در غیر این صورت باید با میز امداد بانک یا سامانه ۲۹۹۱۱ تماس بگیرید.

آیا دریافت وام بانکی مشمول مالیات است؟

خیر، مبلغ وام دریافتی جزو بدهیهای شماست و درآمد محسوب نمیشود، بنابراین مشمول مالیات نیست.

شماره پیگیری تراکنش چیست؟

کدی یکتا است که پس از انجام هر عملیات بانکی صادر میشود و برای پیگیری وضعیت تراکنش در صورت بروز مشکل یا مغایرت استفاده میگردد.

نتیجهگیری

تقریبا عموم افراد جامعه به صورت روزانه با تراکنش مالی و تراکنش بانکی سروکار دارند، زیرا تمامی افراد برای خرید و فروش نیازهای روزانه، کالا و خدمات اقدام به پرداخت یا دریافت پول از طریق سیستم بانکی میکنند، به عملیات صورت گرفته جهت نقل و انتقال پول در سیستم بانکی تراکنش مالی میگویند.

در مقالهای که خواندید سعی بر آن شد که شما را با تراکنش مالی و تراکنش بانکی آشنا کنیم و ضمن آشنایی مباحثی از قبیل مالیات تراکنش بانکی و نکات مهم مانند بدهی مالیاتی را نیز توضیح و شرح دهیم. در انتها اگر سوالی در خصوص موضوع مقاله و تراکنش بانکی و مالی خود دارید در قسمت دیدگاه از ما بپرسید.

فرداد

فرداد فرداد

فرداد

دیدگاه خود را ثبت کنید

تمایل دارید در گفتگوها شرکت کنید؟در گفتگو ها شرکت کنید.

سلام قربان.به مدت ۲.۵ از کارت پدرم که صاحب مغازه بود مبالغی رو به کارت خودم کارت به کارت میکردم برای خرید اینترنتی.در لحظه هم خارج میشد.متاسفانه چون اطلاع از معافیت این نوع از کارت به کارتها نداشتم وبه طبع هم اظهارنامه هم پر نمیکردم.متاسفانه به همین دلایل نزدیک به ۵۰ میلیون مالیات پرداخت کردم.راهی هست که بتونم مبلغ پرداختی رو پس بگیرم؟

درودبرشما. با تشکر از زحمات شما بابت آگاهی دهی به مردم، دو سوال داشتم که اگر پاسخ دهید لطف بزرگی میکنید، 1،آیا مبالغی که به حساب دخترم و همسرم کارت به کارت میکنم، مالیات دارد؟ همسرم شاغل و دخترم دانشجو هست،. 2. با توجه به سقف رسیدگی به تراکنشهای بانکی برای بازنشستهها، اگر ماهانه 167میلیون تومن!! تراکنش داشته باشد مشمول مالیات میشود.؟؟؟؟ البته که هیچ بازنشسته ای توان چنین تراکنش هایی را ندارد، ممنون

سلام وقت بخیر

باتوجه به قانون جدید سازمان مالیاتی که سامانه مودیان راه اندازی شده است، برای همسرتان چون شاغل هستند و سازمان هم از مجموع درآمدمالیات محاسبه می کند، سازمان مالیاتی هم باتوجه به اینکه اشخاص را رصد می کند ممکن است برای همسرتان مالیات محسوب شود و به عنوان اینکه جای دیگر به عنوان پاره وقت مشغول است و درآمد کسب می کند.

ولی برای دخترتان که فرمودید دانشجو وشاغل نیستند برای ایشان هم یک سقفی دارد از سقف مجاز بگذرد مشمول مالیات است. برای افراد بازنشسته هم به همین منوال است با توجه به اینکه سازمان هرسال سقف حسابهارا اعلام میکند از یک حد بگذرد مشمول مالیات می شود.

سلام من یک کارگر هستم شغل آزاد و نگهبانی ساختمان هست

چند تا حساب فعال دارم ..که در واقع همه آنها تراکنش مالی ندارند و فقط چند حساب من تراکنش مالی دارند ..در واقع دو تا از آنها ..در چرخ مالی من نیست و پولی واریز یا سپرده بانکی نزد آنها ندارم. و ب طبع تراکنش مالی ندارد. خیلی کم … چند حساب دیگری من ب تراکنش های مالی دارند و یکی از این ها نسبت به دیگر حساب ها تراکنش بیشتری دارند. …و حساب اصلی من است … گاهی پیش میآید شما نیاز به چند کارت بانکی داشته باشید .. مثال..ملی . کشاورزی...ملت ..سپه ..یا کارت دیگری ..شاید سوال پیش بیاید یک کارگر ساده چه نیازی ب چند کارت دارد … طبعاً برای همهی ما پیش آمده. مجبور باشیم از یک کارت یا یک حساب دیگر استفاده کنیم… ب هر دلیلی..یا یکی از کارت های بانکی را در اختیار یک از عضو خانواده.. مثل مادر قرار دهید و ماهیانه مبلغی را ب آن حساب واریز کنید.. حال شما با کارت دیگر خود آن کارت نزد عضو خانواده شارژ کنید یا با حساب شخصی دیگر ی آن کارت شارژ شود…لذا در شغل های ثابت که منبع درآمد شما طبعاً سالانه ثابت است مثل شخصی که در یک کارخانه کار میکند . طبیعی که ورودی حساب این شخص از یک حساب که مربوط به کارفرما آن شخص. یعنی صاحب کارخانه که پولی را ماهانه ب حساب این شخص واریز میکند ….

اما در شغل های آزاد این گونه نیست شما اگر یک کارگر دارای شغل آزاد باشید ممکن است در طول سال با چند کارفرما در تعامل باشید مثل کارگر های فصلی و نیروهای میدانی که هر روز سر کار نیستند یا هر روز یک جا مشغول نیست … طبعاً هر با یک شخص سر کار دارند یا ب نوعی هر ماه یا هفته. با یک حساب دیگر ی نسبت به ماه هفته قبل تر شارژ شود .. اینجا گاهی پیش آمد که با ده بیست شخص متقیر در تعامل باشید کاری باشید…خال جمع درآمد این کارگر آزاد ب طور مثال سالانه چهارصد میلیون باشد.خال ممکن است گاهی نزد کارگر ب حساب بانک سپه ریخت شود گاهی ب حساب یا کارت ملی .ملت یا هر حساب کارت دیگر ..و هر بار از سمت یک شخص دیگری ..شارژ شود

حال بسته ب تعداد حساب ها.. و نوع تراکنش و ورودی های متعدد تراکنش این کارگر آزاد .کلا امثال دریافتی هادی آذرخوش…در کل حساب های خود شد ..مثال چهارصد میلیون…این مبلغ درآمد در یک سال شامل مالیات میشود یا خیر ..اگر میشود.چگونه و چرا …....

سلام وقت بخیر

با توجه به طرح جدید سامانه مودیان و مالیات بردرآمد حقوق که یکی از آیتم های سازمان امورمالیاتی است، از این به بعد هرشخص برای خودش موظف است یک کارت بانکی مجزا داشته باشد چون که یکسری از افراد می خواهند شیطنت کنند ومالیات پرداخت نکنند به دروغ می گویند که این کارتم را به خانواده ام دادم.

برای سازمان این گفته قابل قبول نیست پس کارتتان را به شخص دیگری ندهید.

دوم اینکه از مجموع کل درآمد که فرمودید400میلیون شما یک معافیت ماده85 دریافت می کنید و یک معافیت معیشتی هم به نسبت نوع فعالیتی که دارید دریافت می کنید واز هرآنچه ماند مالیات محاسبه می شود. اگر هزینه هایی هم بابت این که اثبات کند که کل این مبلغ برای شما نیست باید اسنادومدارک مثبته به سازمان ارائه دهید.

عضويت درخبرنامه