مالیات کارت خوان چگونه محاسبه میشود؟ همانطور که میدانید با پیدایش پول، داد و ستدها از حالت مبادله کالا به کالا خارج و با پرداخت وجه نقد صورت گرفت، اما با پیشرفت علم و تکنولوژی روشهای جدیدتری برای خرید و فروش کالا و بدون استفاده از وجه نقد در دسترس صورت گرفت که یکی از این روشها، پرداخت وجه کالای خریداری شده با استفاده از دستگاههای کارتخوان است.

برای آشنایی بیشتر با مالیات دستگاه کارت خوان در برنامه حسابداری شرکتها در مقاله پیش رو به موضوعات مختلفی مانند اظهارنامه مالیاتی کارتخوان و معرفی سازمان امور مالیاتی کارتخوان پرداختهایم تا بتوانید مباحث مالیاتی مربوط به دستگاههای پوز خود را بدون بروز مشکلات مالیاتی همچون فرار مالیاتی و غیره انجام دهید.

مشاوران مالیاتی کسب و کارها

ممیزان مالیاتی

حسابداران و کمک حسابداران

کسانی که به مباحث مالیاتی علاقمند هستند

در این مقاله به مباحث زیر می پردازیم:

مالیات کارت خوان

یکی از مهمترین دغدغههای صاحبان کسب و کار به خصوص کسب و کارهای خرد، میزان مالیات دستگاه کارت خوان موجود در محل کسب و کار آنها است، اما به طور کلی در قانون پایانه های فروشگاهی، بر کارتخوانها مالیاتی وجود ندارد و بلکه مالیات کارت خوان همان مالیات مربوط به درآمد افراد است.

به عبارت دیگر با توجه به این که دارندگان دستگان کارتخوان با هدف انجام معاملات اقدام به خرید دستگاه کارتخوان نمودهاند و با توجه به الزام آنها مبنی بر اتصال به سازمان امور مالیاتی، در نتیجه مالیات دستگاه کارت خوان یا اظهارنامه مالیاتی کارتخوان همان مالیات بر درآمد است که اشخاص باید در دورههای مشخص شده نسبت به پرداخت آن اقدام کنند.

معرفی مشاغل مشمول مالیات و معاف از مالیات کارت خوان

طبق قانون تمامی اشخاص حقیقی و حقوقی و صاحبان کسب و کار ملزم به ثبت نام در سامانه مودیان مالیاتی هستند، اشخاصی که دارای دستگاه کارتخوان هستند در صورتی که نسبت به اتصال دستگاه به سامانه مالیاتی اقدام نکنند؛ دستگاه آنها غیر فعال خواهد شد، پس تفاوتی میان اشخاص مشمول و معاف از مالیات وجود ندارد.

معافیت از مالیات کارت خوان، به این مفهوم است که مودیان مشخص شدهای توسط قانون، نیازی به پرداخت مالیات بر درآمد دستگاه کارت خوان را ندارند، این معافیت مالیاتی در واقع تسهیلاتی است که با هدف تشویق و حمایت از این مشاغل مورد نظر به آنها اعطا شده است.

طبق توضیحات قبل و این که اشخاص حقیقی و حقوقی ملزم به تشکیل پرونده مالیاتی هستند، تمامی مشاغل بجز مشاغلی که به موجب قانون معاف از مالیات هستند، باید نسبت به پرداخت مالیات بر درآمد اقدام کنند، از جمله مشاغل معاف از مالیات کارت خوان یا دارای کارتخوان بدون مالیات به موارد زیر میتوانیم اشاره کنیم:

-

- دانشگاهها و آموزشگاههای فنی و حرفهای آزاد

- مدارس غیرانتفاعی و موسسات خیریه

- کارگاه تولید صنایع دستی یا فرش دستباف

- انتشارات و مطبوعات

- اشخاص و شرکتهای صادر کننده مواد غیرمعدنی و نفتی

- باشگاهها و موسسههای ورزشی

- شرکتهای دانشبنیان نوع 1 با سطح فناوری 1

تمامی مشاغل معاف از مالیات، برای استفاده از معافیت مالیاتی باید هر ساله اظهارنامه مالیات بر درآمد خود را به سازمان امور مالیاتی ارسال نمایند، همچنین بایستی اسناد، مدارک و دفاتر قانونی خود را در زمان رسیدگی به گروه رسیدگی کننده ارائه نمایند.

پرونده مالیاتی کارتخوان

با هدف تسهیل در امر حسابرسی مالیاتی، مودیان مالیاتی باید نسبت به تشکیل پرونده مالیاتی اقدام کنند، در این میان صاحبان کارتخوان نیز از این قاعده مستثنی نبوده و باید نسبت به تشکیل پرونده مالیاتی کارتخوان اقدام کنند، در پروندهی مالیاتی تشکیل شده لیست تمام کارتخوانهایی که به نام مودی ثبت شده قابل مشاهده خواهد بود.

نحوه ایجاد پرونده مالیاتی در سازمان امور مالیاتی کارتخوان

برای تشکیل پرونده مالیاتی با هدف جلوگیری از قطع شدن دستگاههای کارتخوان، جریمههای ناشی از فرار مالیاتی تمامی مودیان مالیاتی ملزم به ثبت نام در سامانه tax.gov.ir ثبت کارتخوان هستند، با ثبت نام در سامانه مذکور و ثبت اطلاعات خواسته شده پرونده مالیاتی برای مودیان ایجاد میشود.

ثبت حساب بانکی در پرونده مالیاتی کارتخوان

ثبت حساب بانکی در پرونده مالیاتی کارتخوان

با تشکیل پرونده مالیاتی باید تمامی حسابهای بانکی مربوط به دستگاه کارتخوان به پرونده مالیاتی الصاق پیدا کند، برای این امر مودی بعد از تشکیل پرونده باید در سایت مالیات کارتخوان به آدرس tax.gov.ir وارد قسمت ساماندهی پذیرندههای بانکی شده و از گزینهی الصاق پرونده استفاده و دستگاههای کارتخوان مربوطه را ثبت نماید.

دریافت کد مالیاتی یکتا

دریافت کد مالیاتی یکتا یا همان اینتاکد مالیاتی فرآیند بسیار راحتی دارد و دارای مراحلی میباشد که در تصویر زیر به آنها اشاره نمودهایم و با رعایت تمامی مراحل در عرض چند دقیقه میتوانید کد مالیاتی خود را برای انجام امور مالیاتی از جمله پرداخت مالیات کارت خوان ارائه دهید.

با انجام مراحل فوق مودی میتواند شناسه یکتای حافظه مالیاتی خود را دریافت کرده و از آن برای ارسال صورتحساب الکترونیکی به سامانه مودیان استفاده نماید.

نکته:

باید توجه شود که صاحبان مشاغل یا مودی مالیاتی اگر از کارتخوان استفاده کند یا از کارتخوان استفاده نکند با توجه به درآمدی که دارد در صورت مشمول بودن طبق قانون، باید مالیات بر درآمد را پرداخت کند.

آموزش نحوه استعلام مالیات کارتخوان

اگر مودی مالیاتی بخواهد مالیات دستگاه کارت خوان را پرداخت کند یا اظهارنامه مالیاتی کارتخوان را تکمیل و ارسال نماید، ابتدا باید در سامانه مودیان مالیاتی ثبت نام نماید؛ بعد از ثبت نام و تشکیل پرونده مالیاتی، برای استعلام مالیات کارت خوان باید به سامانه my.tax.gov.ir مراجعه نماید.

استعلام مالیات کارت خوان با کدملی

بعد از جستجوی سامانه سازمان امور مالیاتی کارتخوان و ورود به درگاه ملی خدمات الکترونیکی سازمان امور مالیاتی به آدرس my.tax.gov.ir با توجه به تکمیل ثبت نام و تشکیل پرونده مالیاتی، شخص میتواند با ثبت کدملی به عنوان نام کاربری و رمز عبور نسبت به استعلام مالیات کارت خوان با کدملی اقدام نماید.

لغو مالیات کارت خوان

با ورود به قسمت “ساماندهی پذیرندههای بانکی” در کارپوشه مودیان، مودیان میتوانند تمام دستگاههای کارتخوان و درگاههای پرداخت الکترونیکی که به نام مودی ثبت شده را مشاهده کنند، در قسمت پایین همین صفحه دستگاههای کارت خوانی که برای غیرفعال سازی به بانک مرکزی معرفی شدهاند نیز قابل مشاهده است.

در صفحه مذکور امکان “درخواست غیرفعالسازی” برای دستگاههای کارتخوان یا درگاههای پرداخت الکترونیکی با هدف لغو مالیات کارتخوان نیز وجود دارد، تا اگر مودی به هر علتی بخواهد نسبت به غیرفعال سازی دستگاه کارتخوان یا درگاه پرداخت الکترونیک خود اقدام کند، نیازی به مراجعه حضوری به سازمان مالیاتی نداشته باشد.

محاسبه مالیات کارتخوان 1403

به طور کلی عنوانی برای مالیات کارت خوان وجود ندارد، اما دارندگان دستگاه کارتخوان ملزم به ثبت نام در سامانه مودیان مالیاتی هستند، بعد از ثبت نام در سامانه مودیان، با توجه به میزان درآمد حاصل شده باید مودی نسبت به پرداخت مالیات بر درآمد یا به عبارتی پرداخت مالیات کارت خوان اقدام نماید.

میزان مالیات دستگاه کارت خوان و پوز

در خصوص میزان مالیات دستگاه کارت خوان و پوز باید طبق قانون سامانه مودیان و پایانههای فروشگاهی اقدام گردد.

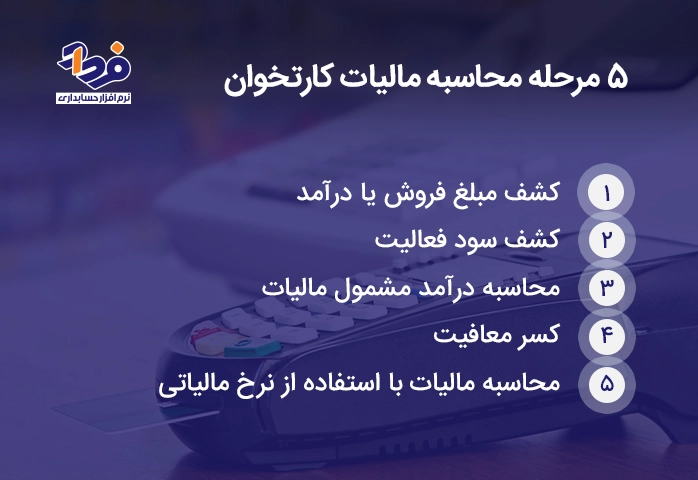

براساس قانون مذکور هر دستگاه کارتخوان و پوز که در کارپوشه به نام مودی به سامانه مودیان مالیاتی متصل است، باید بابت تراکنشهای مربوط به فروش صورت گرفته نسبت به پرداخت مالیات اقدام کند، اما به طور کلی برای محاسبه مالیات کارتخوان باید طی 5 مرحله طی شود که در عکس زیر آنها را نام بردهایم.

فرمول محاسبه مالیات دستگاه کارت خوان

نحوه محاسبه مالیات دستگاه کارت خوان 1403 دستگاه پوز فرمول جدیدی نیست و در واقع همان محاسبه مالیات بر درآمد مشاغل است که در ابتدای هر سال ابلاغ و توسط اداره دارایی اخذ میگردد؛ یعنی برای محاسبه مالیات دستگاه کارت خوان باید به نرخ پلکانی مالیات بر درآمد اصناف، ماده 131 قانون مالیات های مستقیم توجه شود.

نحوه محاسبه مالیات کارتخوان سوپرمارکت در سال 1403

در آموزش صفر تا صد حسابداری مالیاتی گفتیم که با توجه به تغییرات قوانین و عدم مطالعه و آگاهی افراد صاحبان مشاغلی هستند که از نحوه محاسبه مالیات کارت خوان آگاهی ندارند، تفاوتی ندارد که شخص بخواهد نسبت به محاسبه مالیات کارت خوان میوه فروشی یا محاسبه مالیات کارت خوان سوپرمارکت اقدام کند.

در هر صورت وقتی صاحب کسب و کاری میخواهد نسبت به مالیات کارت خوان اقدام کند، به روشی که در مطالب قبل به آنها اشاره شد میتواند استفاده کند، همچنین امکان محاسبه آنلاین مالیات کارتخوان 1403 برای فروشگاههای مختلف از جمله سوپرمارکتها وجود دارد.

| ردیف | سقف معافیت و میزان مالیات بر درآمد سوپرمارکت ها سال 1403 | ||

| 1 | سقف مالیات کارتخوان سوپر مارکت ها که معاف از مالیات است برابر 1,440,000,000 ریال در سال 1403 است. | ||

| 2 | درآمد سالانه از 1,440,000,000 ریال تا میزان 1.980,000,000 ریال مشمول 10 درصد مالیات است. | ||

| 3 | مازاد سود از مبلغ 1,980,000,000 ریال تا میزان 3,240,000,000 ریال مشمول 15 درصد مالیات است. | ||

| 4 | مازاد سود از مبلغ 3,240,000,000 ریال تا میزان 4,800,000,000 مشمول 20 درصد مالیات میشود. | ||

| 5 | مازاد سود از میزان 4,800,000,000 ریال مشمول 30 درصد مالیات میشود. |

ثبت دستگاه کارتخوان در سامانه مالیاتی

تمامی دارندگان دستگاه کارتخوان برای این که بتوانند نسبت به پرداخت مالیات اقدام کنند، باید ابتدا نسبت به ثبت دستگاه کارتخوان اقدام کنند و بعد از ثبت دستگاه تمامی تراکنشهای مربوط به فروش کالا یا خدمات به صورت اتوماتیک ثبت و در نهایت با توجه به ضرایب اعلام شده و کسر معافیت مالیاتی، میزان مالیات قابل پرداخت محاسبه میشود.

سایت سازمان امور مالیاتی کارتخوان

سایت سازمان امور مالیاتی که افراد باید نسبت به ثبت نام مالیات کارت خوان اقدام کنند، درگاه ملی خدمات الکترونیک مالیاتی به نشانی my.tax.gov.ir است، مودیان مالیاتی با ورود به این سامانه و ثبت نام در آن، ضمن تشکیل پرونده مالیاتی، میتوانند نسبت به فعال سازی یا غیر فعال سازی دستگاههای کارتخوان اقدام کنند.

پیامد عدم ثبت دستگاه کارتخوان در سامانه مالیاتی

با در نظر گرفتن میزان سقف معافیت مالیاتی، تمامی تراکنشهای مربوط به دستگاه کارتخوان مشمول مالیات است، در نتیجه اگر شخصی نسبت به ثبت دستگاه کارتخوان خود در سامانه مالیاتی اقدام نکند به عنوان متخلف شناسایی شده و علاوه بر پرداخت مالیات و جریمه در نظر گرفته شده دستگاه نیز غیرفعال خواهد شد.

لزوم اخذ مالیات کارت خوان شامل موارد زیر میباشد:

- جلوگیری از فرار مالیاتی

- بهبود اقتصادی کشور

- افزایش عدالت مالیاتی

قانون مالیات کارتخوان سیار

با توجه به فراگیر شدن قانون پایانههای فروشگاهی یکی از سوالاتی که برای افراد پیش میآید این است که آیا دستگاه کارتخوان سیار نیز مشمول مالیات است یا خیر؟ این افراد باید بدانند که سیار بودن یا نبودن دستگاه نمیتواند دلالت بر معافیت آنها باشد و تمامی قوانین شرح داده شده در مطالب قبل مشمول دارندگان کارتخوان سیار نیز میگردد.

مالیات 200 میلیون کارتخوان چقدر است؟

برای محاسبه مالیات 200/000/000 تومان تراکنش در کارت خوان، باید ابتدا حداقل دستمزد و درآمد سالانه به مبلغ 1,440,000,000 ریال از مبلغ فوق کسر و سپس برای مابقی مبلغ چون کمتر از 198,000,000 تومان است، با ضریب 10 درصد نسبت به محاسبه مالیات متعلقه اقدام شود.

مالیات 50 میلیون کارتخوان چقدر است؟

همانند روش قبل ابتدا میزان سقف معافیت مالیاتی را باید در نظر گرفت و سپس با توجه به این که مبلغ مابه التفاوت کمتر از 198/000/000 تومان یعنی پله اول ضریب محاسبه مالیات است، باید در 10% ضرب شود، همانند محاسبه زیر:

مالیات 120 میلیون کارتخوان چقدر است؟

همانطور که میدانید سقف معافیت مالیاتی در سال 1403 برابر 144,000,000 تومان است، حال با توجه به تراکنش 120,000,000 تومانی صورت گرفته برای کارت خوان، در نتیجه این درآمد مشمول مالیات نبوده و معاف از مالیات است.

مالیات یک میلیون کارتخوان چقدر است؟

با توجه به این که مبلغ 1/000/000 تومان مبلغ کمتری از میزان سقف معافیت مالیاتی به مبلغ 144,000,000 است، در نتیجه اگر صاحب کارتخوانی کل درآمد سالانهاش که از طریق کارتخوان حاصل شده برابر یک میلیون تومان باشد، مالیاتی به ایشان تعلق نخواهد گرفت.

در صورتی که مالک دستگاه کارتخوان با صاحب جواز کسب یکی نباشد، اظهارنامه مالیاتی کارتخوان مجزا ارسال میشود؟

در صورتی که مالک دستگاه کارتخوان با صاحب جواز کسب یکی نباشد، به منزله این است که مغازه توسط دارنده کارتخوان اجاره شده است، در نتیجه باید صاحب مغازه مالیات مربوط به درآمد حاصل از اجاره مغازه را بپردازد و شخص دارنده دستگاه کارتخوان نیز مشمول مالیات درآمد مربوط به تراکنشهای کارتخوان میشود.

نتیجه گیری

در سالهای اخیر مالیات کارت خوان یکی از انواع مالیاتها بود که بر افراد صاحب دستگاههای پوز با توجه به درآمد آنها محاسبه میشد، بنابراین صاحبان کسب و کارهایی که کارتخوان دارند باید با توجه به تراکنشهای خود مالیات دستگاه کارت خوان را با ارسال اظهارنامه مالیاتی کارتخوان به سازمان امور مالیاتی کارتخوان پرداخت کنند.

با توجه به اهمیت مباحث مالیاتی مربوط به مالیات بر درآمد و دستگاههای پوز، در مقالهای که خواندید به تمام نکات و توضیحات دستگاههای کارتخوان پرداختیم. در انتها اگر سوالی در خصوص موضوع مقاله دارید میتوانید در قسمت دیدگاه برایمان بنویسید تا کارشناسان در اسرع وقت پاسخ دهند.

فرداد

فرداد فرداد

فرداد

دیدگاه خود را ثبت کنید

تمایل دارید در گفتگوها شرکت کنید؟در گفتگو ها شرکت کنید.

سلام مالیت هر ۱۰۰ ملیون میوه فروشی سیار چقدر است

سلام وقت بخیر

با توجه به شغلتان ضریب اینتاکد مالیات محاسبه می شود و مالیات شما مالیات برمشاغل و در پایان سال وخردادماه اظهارنامه عملکردتان را پرمیکنید.

سلام دریک مغازه نان فانتزی مشغول بکار هستم امروز بجای ۶۰ هزارتومان اشتباهی ۶۰۰ هزارتومان کارت کشیدم صاحب مغازه میگه مالیات ۶۰۰ هزارتومان میشه ۱۰۰ هزار تومان ومرا از کار بیکار کرده میخام بدونم واقعا این دذست میگه که به ازای ۶۰۰ هزارتومان ۱۰۰ هزارتومان باید مالیات بدهد ممنونم از پاسخگوی شما

سلام وقت بخیر

خیر اینکار ایشان غیرقانونی است و شما میتوانید از دستشان شکایت کنید

با سلام. من یک وام دویست میلیونی کارت طلایی گرفتم. برای تبدیل نقدی و واریز به حساب خودم .این مبلغ را در یک دستگاه پوز کشیدم .تا آن بنده خدا .این پول را انتقال بده به حساب من.ایا بابت این دویست میلیون تومان من باید به آن طرف مالیات بدم یا نه.اگه مالیات بدم چقدر میشه

باسلام. ابرمردی صاحب یک دستگاه کارتخوان باشد به غیر از حسابی که به کارتخوان وصل است سایر حسابهای اونیزمشمول مالیات میشوند

سلام وقت بخیر

خیر، تنها حسابهای متصل به دستگاه کارتخوان به عنوان حساب تجاری در نظر گرفته می شوند و مشمول مالیات هستند.سایرحسابهای بانکی، در صورتیکه به دستگاه کارتخوان متصل نباشد و تراکنش غیر تجاری داشته باشند، مشمول مالیات نمی شوند. ولی اگر حسابهای غیرتجاری بیش از سقف اعلامی که از سازمان امورمالیاتی بگذرد جز حساب تجاری شناخته شده و مشمول می شوید

سلام . ممنون از اینکه سوالات رو با حوصله جواب میدین

بنده اینتاکد پرونده ام ، نصف چای داخلی نصف سیگار داخلی است

تراکنش دو میلیارد و چهارصد میلیون تومان برای ۱ سال

با احتساب هزینه ها ، ۴ درصد سود دارم که میشه ۹۶ میلیون تومان

ایا اظهارنامه پر کنم معاف میشم ؟

باسلام خسته نباشید من کشاورز هستم تو روستا شغل دوم پلاستیک فروشی زده بودم که وقتی بیکاری مان را درآنجا به سرمیبردیم وبخاطر کارکردحسابمان هرهمسایه چیزی میفروخت درمغازه ما کارت میکشیدن بعد ازماپول میگرفتن سال اول ده میلیون اول گرفتن بعد دوباره گفتن باید جهار میلیون دیگه باید بدی منم خدایی نداشتم بدم اون راندادم و دیدم مالیات ازسودی که کرده بودم بیشتر امده بود دیگه مغازه راتعطیل کردم بازامسال ده میلیون خرده ای امده عروسی دختر وپسرم بود به آنها مالیات خرده گوساله ای همسایه فروخته کارت کشیدن به اونم مالیات خرده منی که الان صدوپنجاه میلیون بدهی بانگ ملی برجی سه میلیون دویست وبانگ رسالت برجی۶۷۰ و وام ازدواج برجی ۵۰۰ جمعش چهارمیلیون خردهای باید بدم الانم همه عقب افتاده چهجور به من مالیات تعلق میگیره اگه داشته باشم نمیذارم ضامنم زنگ بزنه خواهشن میکنم منو راهنمایی کنید ازاینکه وقت شریفتون راگرفتم واقعا دلم پر بود اگه بااین اوضاعی که دارم مالیات بهمن تعلق میگیره که بریم سر راه بگیری کنیم بدیم راه دیگری به نظرم نمیاد ماکه گرسنهایم کاری کنید.خدا راخوش بیاد اینکه گفتم حاظرم بامدرک دلیل خدمتتون برسونم یک کشاورز بدبخت را یاری کنید

سلام وقت بخیر

با توجه به اینکه مالیات بر اساس تراکنش های بانکی و صورت وضعیت حساب بانکی محاسبه می شود و به نسبت سود کارکرد است. شما باتوجه به اینکه جز مشاغل حرف هستید و جوازکسب دارید و از طریق کسب و کارتان دستگاه پوز درخواست دادید نباید بابت عروسی ها و فروش محصولات همسایه از دستگاه پوز مغازه استفاده می کردید چون شماره پایانه دستگاه به سازمان امورمالیاتی متصل است. برای اثبات این کارکردها باتوجه به استناد ومدارک مثبته به سازمان مالیاتی ارائه دهید تا این هزینه ها از سود کسب وکارتان کسر شود.

سلام من یه کارگاه خونگی خیاطی دارم مشتری ها به بهونه نبود کارت خوان و اینکه پول نقد ندارن و… دستمزد من رو چند ماه چند ماه دیر میدن میخوام کارت خوان بگیرم میخواستم بدونم صرف میکنه چون درامدم زیاد نیست اگه همینم بخوان مالیت بگیرن دیگه چیزی نمیمونه چند جاپرسیدم میگنترکنش باهرمبلغی مالیاتشهمون اول کسرمیشه این حرف درسته؟؟

ماشین فروختم چون کارت خوان داشتم گفتم مبلغ ماشین رو ۱۵۰ میلیون کارت بکشه یعنی مالیات باید بدم؟

سلام وقت بخیر

چون باتوجه به فعالیت کاریتان درخواست کارتخوان نموده اید و شامل مالیات می باشد بله مالیات به شما تعلق می گیرد باتوجه به تراکنش های بانکی و سقف مبلغ، برای اینکه این مبلغ که کارت کشیدین مشمول مالیات نشود با توجه به تاریخ معامله و مبایعه نامه که دارید می توانید اثبات کنید که این مبلغ واریز بابت درآمدنبوده و مشمول مالیات نمی شود.

سلام بنده مدیر،یه مجتمع ۳۶واحدی هستم.برای جمع آوری هزینه های جاری مجتمع اعم از قبوض های برق مشترک، اب،وگاز که همه برای خود دولت هست بالاجبار باید دستگاه پوز نسب کنم(با کارت عابر شخصی خودم ) و در ماه حدودامبلغ۱۰تا۱۲میلیون پول جمع آوری میشه، ایا شامل مالیات هست یانه؟ اگر هست لطفا راهنمایی بفرمائید سپاس گذارم 🙏

سلام وقت بخیر

درصورتی که یک حساب بصورت مبالغ بالا وچشم گیری باشد شامل مشمول مالیات می شود. در غیر این صورت معمولا مبالغ جزئی شارژ ساختمان مورد پیگیری اداره مالیات قرار نمیگیرد. بخصوص که درمورد این مبالغ ورودی و خروجی به این حساب، فاکتوری با کد ملی مالک حساب در سیستم مالی کشور ثبت نمیشود. درواقع ورود این مبالغ به حساب مدیر ساختمان و هزینه کرد آنها، بهعنوان معامله با نام و مشخصات شخصی او در سیستم مالی یکپارچه مالیاتی ثبت نمیشود. بنابراین تراکنشهای صورت گرفته، محلی برای نگرانی نخواهند بود.

توصیهای که معمولا کارشناسان و متخصصین حقوقی و مالیاتی ارائه میکنند، افتتاح یک حساب بانکی به نام چند نفر از اعضای هیئت مدیره ساختمان است. این توصیه برای ساختمانهایی که تعداد واحدهای بالایی دارند و مبالغ شارژ دریافتی آنها زیاد است، بسیار مفید بوده و اطمینان بخش است. درواقع این توصیه بهنوعی جنبه «محکمکاری» پیدا میکند تا هیچ جای نگرانی برای مدیر ساختمان درخصوص قوانین جدید مالیاتی نباشد. چرا که وقتی یک حساب بانکی به نام چند نفر ثبت شده باشد، حساسیتهای احتمالی موجود روی آن نیز کاهش مییابد و درصورت پیگیری اداره مالیات ارائه توضیحات به اداره نیز سادهتر و قابل قبولتر خواهد بود. ضمن اینکه احتمال قطع بستههای حمایتی دولتی مانند یارانههای معیشتی بهدلیل بالا بودن تراکنش مالی یک فرد کاهش مییابد.

سلام بنده مدیر،یه مجتمع ۳۶واحدی هستم.برای جمع آوری هزینه های جاری مجتمع اعم از قبوض های برق مشترک، اب،وگاز که همه برای خود دولت هست بالاجبار باید دستگاه پوز نسب کنم(با کارت عابر شخصی خودم ) و حدودا در ماه حدودامبلغ۱۰تا۱۲میلیون پول جمع آوری میشه، ایا شامل مالیات هست یانه؟ اگر هست لطفا راهنمایی بفرمائید سپاس گذارم 🙏

سلام… من برای مدت ۳ روز در غرفه نمایشگاهی بعلت نبود کارتخوان مجبور به انجام تراکنش روی کارتخوان غرفه دار دیگری شدم وهر روز حدود ۵ میلیون تومان مشتریانم تراکنش انجام دادن… من چقدر مالیات بابت این ۳روز تراکنش میبایست به غرفه دار دیگری بدهم….؟؟؟

ببخشید مثلاً اگه من ۳ میلیارد ریال تراکنش داشته باشم با دستگاه پز برای این مبلغ مالیات چطوری محاسبه میشه ؟سود رو در نظر میگیرن؟یا مبلغ کل سه میلیارد؟

هرجور عشقشون میکشه حساب میکنن

پارسال تا۶۵۰میلیون فروش معاف بود

در این مقاله نوشته امسال۳۹.۶۰۰

درواقع ایناهم نمیدونن