جلسه هیئت حل اختلاف مالیاتی چگونه تشکیل میشود؟ اعتراض به برگ تشخیص مالیات بعد از ابلاغ آن حق طبیعی مودی میباشد، پس از اعلام اعتراض، بررسیهای لازم در جهت نرم افزار حسابداری اعتراض مودی در هیأت حل اختلاف مالیاتی انجام گرفته و دارای مراحل مختلفی میباشد.

مودی مالیاتی میتواند اعتراض خود را در قالب فرم اعتراض به برگ تشخیص مالیاتی به این سازمان ارائه کندکه ما قصد داریم در مقاله پیش رو چگونگی اعتراض و همچنین لایحههای دفاع مالیاتی را به صورت کامل شرح دهیم تا اگر مالیات شما به اشتباه محاسبه شده است بتوانید به درستی اعتراض کنید.

در این مقاله به مباحث زیر می پردازیم:

هیأت حل اختلاف مالیاتی چیست؟

هیئت حل اختلاف مالیاتی یک هیئت سه نفره از نمایندههای قانونی بوده که عموم مردم برای اختلافات مالیاتی از جمله اعتراض به برگ تشخیص مالیات صادره از سوی ماموران مالیاتی به آن مراجعه میکنند. در صورتی که شما هم پس از ارسال صورتحساب الکترونیکی خود و میزان مالیات مشخص شده به چالش برخورده اید، تا پایان این مقاله همراه ما باشید.

وظیفهی هیأت حل اختلاف مالیاتی

گاهی سازمان امور مالیاتی برای مودیان احکامی مانند “غیر قابل رسیدگی” یا “رد دفاتر قانونی” صادر میکند که طبق ماده 244 قانون مالیات های مستقیم، این هیئت باید به همه اختلافات مالیاتی (به جز مواردی که در مقررات این قانون مرجع دیگری را معرفی کرده است) رسیدگی کند و مودیان در هنگام بروز اختلاف با سازمان امور مالیاتی به این هیئت مراجعه میکنند.

تبصرههای ماده 244 ق.م.م درباره هیأت حل اختلاف مالیاتی

-

- تبصره 1 (اصلاحی 1380/11/27): جلسات هیئت حل اختلاف مالیاتی با حضور هر سه عضو رسمیت مییابد و رأی هیئت با اکثریت آراء قطعی و لازم الاجراء است، ولی نظر اقلیت باید در متن رأی قید گردد.

- تبصره 2 (اصلاحی 1380/11/27): هیأت حل اختلاف مالیاتی دارای استقلال کامل بوده و صرفاً اداره امور دبیرخانهای، هیأتهای حل اختلاف مالیاتی و تشکیل جلسات هیأتها به عهده سازمان امور مالیاتی میباشد.

انشای رأی با رعایت اصل عدالت و بیطرفی کلیه اعضا و متکی به اسناد و مدارک مثبته و دلایل و شواهد متقن در همان جلسه و یا حداکثر ظرف سه روز کاری پس از برگزاری جلسه، توسط نماینده بند (2) این ماده به عمل آمده و به امضای تمامی اعضا میرسد.

مودی یا نماینده قانونی وی مجاز به حضور کامل در جلسه و ارائه دفاعیات به صورت کتبی یا شفاهی است، اظهارات شفاهی باید در صورت جلسه قید و به امضای وی برسد و سازمان امور مالیاتی به منظور اعمال نظارت موثر بر عملکرد هیأتهای حل اختلاف مالیاتی، مکلف است نسبت به مستندسازی فرآیند برگزاری جلسات هیأت به نحو مقتضی اقدام کند.

-

- تبصره 3 (الحاقی 1400/03/02): تعیین حق الزحمه اعضای موضوع بندهای (2) و (3) این ماده متناسب با تعداد و مدت جلسات و نیز مراحل، منابع مالیاتی و پروندههای مورد رسیدگی از محل اعتباری که به همین منظور در بودجه سالانه سازمان امور مالیاتی کشور پیشبینی میشود، بوده و مطابق دستورالعملی است که توسط سازمان مذکور تهیه و ابلاغ میگردد.

حق الزحمه اعضا به صورت متمرکز از طرف سازمان امور مالیاتی کشور به حساب اعضا پرداخت میشود.

-

- تبصره 4 (الحاقی 1400/03/02): سازمان امور مالیاتی مکلف است نمایندگان معرفی شده در اجرای بندهای (2) و (3) این ماده را بعنوان اعضای هیأت حل اختلاف مالیاتی بپذیرد و با رعایت تبصره (5) این ماده از آنها جهت شرکت در هیأتهای مزبور دعوت نماید.

- تبصره 5 (الحاقی 1400/03/02): اسامی کلیه افراد معرفی شده توسط رئیس کل دادگستری هر استان، مدیر کل مالیاتی استان و مراجع مذکور در بند (3) این ماده به تفکیک شهرستانها در سامانهای که به صورت متمرکز و حداکثر ظرف سه ماه پس از لازمالاجراء شدن این قانون توسط سازمان امور مالیاتی کشور ایجاد میشود، درج میگردد.

انتخاب افراد موضوع بندهای (1)، (2) و (3) برای هر پرونده در مواردی که در شهرستان مورد نظر بیشتر از یک نفر وجود داشته باشد، به صورت تصادفی توسط سامانه مزبور انجام میشود و این سامانه مستقیماً زیر نظر رئیس کل سازمان امور مالیاتی، مدیریت میگردد.

-

- تبصره 6 (الحاقی 1400/03/02): سازمان امور مالیاتی کشور مکلف است حداقل یک هفته قبل از تشکیل جلسه هیأت به نحو مقتضی زمینه دسترسی اعضای هیأت حل اختلاف مالیاتی را برابر مقررات مربوط به مندرجات پرونده مورد اعتراض فراهم نماید.

- تبصره 7 (الحاقی 1400/03/02): هر یک از افراد مذکور در بندهای (2) و (3) این ماده در صورتی که بیشتر از سه جلسه متوالی یا چهار جلسه متناوب در یک سال از حضور در جلسات هیأت حل اختلاف مالیاتی خودداری نمایند، حکم آنان لغو میشود و رئیس کل دادگستری هر استان و مرجع مربوط، حسب مورد، موظف است ظرف 10 روز کاری فرد جایگزین را معرفی نماید.

- تبصره 8 (الحاقی 1400/03/02): به منظور اجرای عدالت و اصل استقلال و بیطرفی و رعایت حقوق شهروندی و نظارت موثر، سازمان امور مالیاتی مکلف است ساختار اداره هیأت حل اختلاف مالیاتی را به صورت مستقل، تحت عنوان مرکز دادرسی مالیاتی در ساختار خود ذیل رئیس کل سازمان ایجاد نماید و واحدهای دادرسی مالیاتی در هر استان مستقل از اداره کل مالیاتی استان تشکیل میشود.

- تبصره 9 (الحاقی 1400/03/02): پس از استقرار سامانه مودیان، ثبت اعتراض توسط مودی، انتخاب یکی از مراجع موضوع بند (3) این ماده، ارائه هرگونه لایحه به هیئت حل اختلاف مالیاتی و مشاهده اسناد، مدارک و اطلاعات مورد نیاز، ابلاغ تاریخ تشکیل جلسات هیأت، اطلاع از نتایج دادرسی و هرگونه اطلاع دیگر در خصوص پرونده دادرسی مالیاتی از طریق سامانه مذکور انجام میشود.

- تبصره 10 (الحاقی 1400/03/02): سازمان امور مالیاتی کشور مکلف است زمینه دسترسی کامل مودی و یا نماینده قانونی وی به مفاد پرونده مورد اعتراض را حداقل یک هفته قبل از تشکیل هیأت فراهم نماید.

- تبصره 11 (الحاقی 1400/03/02): عضویت همزمان در فهرست نمایندگان بندهای (2) و (3) موضوع این ماده ممنوع است.

نکات مهم و حقوق مودی در هیئت حل اختلاف مالیاتی ماده 244

تبصرههای ماده 244 قانون مالیات های مستقیم را به صورت کامل شرح دادیم، اکنون 5 نکته وجود دارد که باید آنها را نیز بدانید که شامل موارد زیر است:

-

- در حقوق مالیاتی ایران اصول مربوط به دادرسی شامل دادرسی اداری و قضایی مالیاتی نشاندهنده آمره بودن قوانین بوده به همین دلیل مامور اداره مالیاتی و مودی به عنوان طرفین اختلاف نمیتوانند با توافق همدیگر و رای اقلیت اعضای هیئت حل اختلاف مالیاتی عملی انجام دهند و در ماده 244 تنها رای اکثریت اعضا دارای اعتبار قانونی میباشد.

- ماده 244 در کنار ماده 170 قانون مالیات های مستقیم به مبحث رسیدگی به اختلافات مالی میپردازد؛ طبق قوانین مالیاتی ایران تشخیص، تعیین، مطالبه و وصول مالیات بر مبنای صلاحیت جغرافیایی و محلی بوده و توسط اداره امور مالیاتی محلی و هیئت حل اختلاف مالیاتی اعمال میشود؛ بنابراین ارسال اعتراض کتبی مودی یا وکیل و به ادارات مالیاتی غیر از اداره مالیاتی محلی مورد پذیرش نیست و چون برگ تشخیص مالیات از آنجا صادر نشده برای هیئت حل اختلاف مالیاتی تکلیفی ایجاد نمیکند.

- در هیئت حل اختلاف مالیاتی تنها قضات بازنشسته هیئت حل اختلاف مالیاتی یا دارای عضویت 3 ماده 244، میتوانند به عنوان وکیل یا نماینده مودی مطرح شوند و برای سایر اعضای هیئت حل اختلاف این موضوع امکان پذیر نیست.

- رای صادره از هیئت حل اختلاف مالیاتی که زیر مجموعه سازمان امور مالیاتی کشور محسوب میشوند، حالت ترافعی دارد و عمل حل اختلاف بین مودی و اداره امور مالیاتی که توسط این هیئت انجام میشود، عملی شبه قضایی بوده و در دسته “ایقاعات شبه نظامی” قرار میگیرد که این گونه از ایقاع “لازم” است.

- هیئت حل اختلاف مالیاتی از سازمان و ساختاری مشابه اداره امور مالیاتی برخوردار بوده و تنها تفاوت وظایف تخصصی آنها میباشد؛ آنها از جنبه گستره صلاحیتها در سلسله مراتب نهادهای دادرسی از تالی به عالی درجه بندی شده و این درجه بندی شامل درجه بندی بدوی، تجدید نظر، فرجامی و اعاده دادرسی میباشد.

مراحل هیئتهای حل اختلاف مالیاتی

رسیدگی به اختلافات مالیاتی توسط هیئتهای حل اختلاف مالیاتی معمولاً از چند مرحله مشخص عبور میکند تا اطمینان حاصل شود که تصمیمات نهایی منصفانه و قانونی هستند. مرحله نخست شامل ارائه اعتراض مودی به هیئت و ثبت درخواست رسمی میشود. مودی باید مدارک و مستندات لازم برای اثبات ادعای خود را ارائه دهد تا هیئت بتواند پرونده را بررسی کند.

مرحله دوم شامل بررسی مستندات، انجام تحقیقات لازم و برگزاری جلسات هیئت است. در این مرحله، اعضای هیئت با بررسی مستندات، قوانین مالیاتی و شنیدن دفاعیات مودی، موضوع اختلاف را بهطور کامل مورد ارزیابی قرار میدهند. این مرحله نقش مهمی در تضمین عدالت و شفافیت دارد.

مرحله سوم شامل صدور رأی هیئت است. پس از بررسی کامل پرونده، هیئت تصمیم نهایی را صادر میکند که میتواند تأیید، اصلاح یا لغو رأی سازمان مالیاتی باشد. مودیان در صورت نارضایتی از رأی هیئت بدوی میتوانند در مهلت قانونی نسبت به تجدیدنظر در شورای عالی مالیاتی اقدام کنند. این مراحل ساختارمند موجب میشود فرآیند حل اختلاف سریع، منظم و منصفانه باشد و حقوق مودیان و سازمان مالیاتی بهطور همزمان رعایت گردد.

شرایط حضور و دعوت مودی در هیئت حل اختلاف مالیاتی

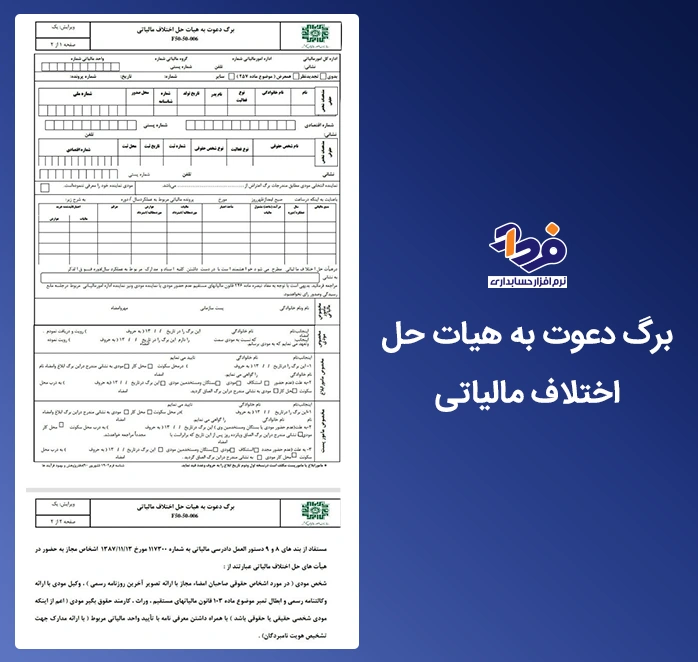

اگر مودی به مالیات یا درآمد تعیین شده توسط کارگروه اعتراض داشته باشد و این اختلاف در مرحله اول اعتراض (که در ادامه شرح خواهیم داد) برطرف نشود، پرونده مالیاتی با صدور برگ دعوت در سامانه سنتی مشاغل به هیئت مالیاتی ارجاع داده میشود؛ در این مرحله بعد از صدور برگ تشخیص مالیات و قبل از صدور برگ قطعی مالیات انجام شده و به مودی ابلاغ میگردد که در برگه روز و ساعت حضور مودی در هیئت حل اختلاف مشخص میشود.

برخی دلایل جلسات هیئت حل اختلاف مالیاتی

اختلافات مالیاتی به دلایلی اتفاق میافتد که برخی از آن دلایل را در تصویر زیر نام بردهایم.

همراهان مجاز در هیئت حل اختلاف مالیاتی

شخص مودی درمورد اشخاص حقوقی صاحبان امضاء مجاز با ارائه تصویر آخرین روزنامه رسمی، وکیل مودی با ارائه وکالتنامه رسمی، وراث، کارمند حقوق بگیر اشخاص حقوقی با همراه داشتن معرفی نامه از شخص حقوقی با تایید واحد مالیاتی مربوط (با ارائه مدارک جهت تشخیص هویت نامبردگان) مجاز به حضور در هیئت حل اختلاف مالیاتی هستند.

7 مرحله اعتراض به مالیات تعیین شده در مراجع رسیدگی به اختلافات و دعاوی مالیاتی

پس از تسلیم اظهارنامه مالیاتی و اعلام برگ تشخیص مالیات، اگر به میزان مالیات اعتراض دارید باید 7 مرحله را بگذرانید که در ادامه آنها را توضیح خواهیم داد.

1. از طریق رئیس امور مالیاتی (ممیز کل)

مطابق ماده 238 قانون مالیات کشوری، هر زمان که مودی به برگ تشخیص مالیات خود معترض باشد، در قدم اول باید با رعایت نکات قانونی به اداره امور مالیاتی مراجعه کرده و به صورت کتبی تقاضای رسیدگی مجدد داشته باشد.

رییس امور مالیاتی یا همان ممیز کل به موضوع رسیدگی کرده و با توجه به اسناد و مدارک ابراز شده نظر خود را اعلام مینماید که یا مندرجات برگ تشخیص را قبول نکرده و رای به تعدیل درآمد میدهد و یا اینکه اسناد و مدارک ارائه شده را برای تعدیل درآمد کافی ندانسته و برگ تشخیص را تایید میکند.

در هر دو حالت، این موارد در ظهر برگ تشخیص مشخص میشود و اگر مودی با نظرات اعلام شده موافق باشد مراتب را امضاء نموده و موضوع خاتمه مییابد، به این صورت اختلاف مالیاتی را از طریق توافق با رئیس اداره امور مالیاتی به صورت مستقیم حل و فصل میشود و رسیدگی به اعتراض در این مرحله درون سازمانی و اداری خواهد بود.

2. هیئت حل اختلاف مالیاتی بدوی

اگر مسئول مربوطه (رییس امور مالیاتی یا ممیز کل) با مودی به توافق نرسند و همچنین در مواردی که برگ تشخیص براساس مقررات تبصرههای ماده (203) و ماده (208) قانون مالیات ها به مودی ابلاغ (ابلاغ قانونی) شود، پرونده مالیاتی به موجب ماده (244) قانون، جهت حل و فصل موضوع به هیأت حل اختلاف مالیاتی بدوی ارجاع میشود.

سپس واحد مالیاتی زمان تشکیل جلسه هیات را به صورت کتبی مودی ابلاغ مینماید، رای این هیأت سه نفره برای طرفین دعوی قطعی و لازم الاجرا است.

3. هیأت حل اختلاف مالیاتی تجدید نظر

اگر ماموران مالیات یا مودیان به آراء صادره از سوی هیات حل اختلاف بدوی اعتراض داشته باشند، میتوانند براساس ماده (247) قانون، ظرف بیست روز از ابلاغ رای مذکور به صورت کتبی تقاضای رسیدگی در هیات حل اختلاف تجدید نظر کنند؛ البته مودی باید مالیات مورد قبول خویش را در مهلت تعیین شده بپردازد.

4. هیئت حل اختلاف مالیاتی ماده 216

مرجع حل اختلاف مالیاتی دیگری که طبق قانون مالیات ها، مودیان میتوانند جهت رفع اختلافات خویش به آن مراجعه نمایند، هیات موضوع ماده (216) میباشد، طبق متن صریح این ماده، این هیات فقط به شکایات ناشی از اقدامات اجرایی رسیدگی کرده و اگر مودی در زمینه انواع مالیات غیرمستقیم شاکی باشد و یا در زمینه هیاتهای حل اختلاف معترض باشد، میتواند به هیات موضوع ماده 216 مراجعه کند.

در صورتی که پرونده قبل از قطعیت به اجرا گذاشته شده باشد، ضمن باطل نمودن اقدامات اجرایی، رای جدید را نیز صادر خواهد کرد و رسیدگی به شکایات ذکر شده با فوریت و در خارج از نوبت انجام میشود.

5. شورای عالی مالیاتی

برحسب ماده 251 قانون مالیات های مستقیم مودی یا اداره امور مالیاتی میتوانند تا یک ماه بعد از تاریخ ابلاغ رای قطعی هیأت حل اختلاف مالیاتی به استناد عدم رعایت قوانین و مقررات مربوطه یا نقص رسیدگی، با اعلام دلایل کافی به شورای عالی مالیاتی شکایت کرده و نقض رای و تجدید رسیدگی را درخواست نماید.

در این مرجع مالیاتی بدون ورود به ماهیت پرونده مذکور و فقط از لحاظ رعایت تشریفات قانونی، کامل بودن رسیدگیهای قانونی، مطابقت مورد با قوانین و مقررات مربوطه، رای منقضی شده مورد رسیدگی قرار گرفته و رای جدید صادر میگردد.

6. هیئت مقرر در ماده 251 مکرر

با همه تلاشی که برای رعایت قانون و مقررات توسط مجریان قانون وجود دارد، گاهی اجرای قانون با عدالت همراه نیست و برای حل این مشکل، قانونگذار ماده 251 مکرر را در قانون مالیاتها گنجانده تا بتواند به برقراری عدالت کمک نموده و هرگونه تبعیض را رفع نماید.

طبق ماده 251 مکرر، اگر مودی یا سازمان امور مالیاتی در مورد مالیاتهای قطعی و مالیات های غیرمستقیم (که در مرجع دیگری قابل طرح نیست) نسبت به ناعادلانه بودن مالیات و آرای صادره شکایت داشته باشند، برای طرح شکایت و تقاضای تجدیدنظر میتوانند با ارائه مستندات و مدارک کافی به هیاتی سه نفره که به انتخاب وزیر اقتصاد و دارایی تشکیل شده مراجعه کرده و دادخواست خود را برای رفع تبعیض ارائه کنند، رای این هیأت نیز با اکثریت آراء لازم الاجرا و قطعی است.

7. ديوان عدالت اداری

مطابق قانون تشکیلات و آیین دادرسی دیوان عدالت اداری، رسیدگی به اعتراضات پس از شورای عالی در حوزه وظایف دیوان عدالت اداری است.

مطابق اصل 173 قانون اساسی جمهوری اسلامی ایران، دیوان عدالت اداری برای رسیدگی به شکایتها و اعتراضات مردمی نسبت به مامورین و آیین نامههای داخلی ادارت دولتی خلاف قانون یا شرع یا خارج از اختیارات مقام تصویب کننده تشکیل میشود، دیوان عدالت اداری که زیر نظر قوه قضائیه بوده و در تهران مستقر میباشد و آخرین مرحله دادخواهی برای رفع اختلافات مالیاتی محسوب میشود.

رسیدگی به اختلافات در این مرحله زیر نظر قوه قضاییه است؛ برخلاف پنج مرحله قبل که رسیدگی و حل اختلافات مالیاتی در سازمان امور مالیاتی انجام پذیر بود، دیوان عدالت اداری تنها مرجعی است که بیرون از سازمان امور مالیاتی تشکیل میشود.

زمان تقدیم دادخواست به دیوان عدالت اداری نسبت به رای یا تصمیم قطعی مراجعی از قبیل هیات حل اختلاف مالیاتی، شورای عالی مالیاتی، هیات موضوع ماده (251) مکرر برای افراد داخل کشور سه ماه و مدت زمان اعتراض به این مرجع برای افراد خارج از ایران تا 6 ماه از تاریخ ابلاغ رای یا تصمیم قطعی مرجع مربوط است.

مدت اعتراض به آرای مالیاتی در دیوان عدالت اداری

مودیان مالیاتی که در داخل کشور زندگی میکنند، طبق قانون، ۲ ماه از تاریخ ابلاغ رأی یا تصمیم مالیاتی فرصت دارند تا نسبت به آن اعتراض کنند. این مدت قانونی برای ارائه شکایت یا درخواست تجدیدنظر به دیوان عدالت اداری در نظر گرفته شده است تا مودی بتواند حقوق خود را رعایت کند و در صورت نیاز، تصمیم صادره توسط سازمان امور مالیاتی مورد بازبینی قرار گیرد.

رعایت این مهلت اهمیت بالایی دارد، زیرا پس از انقضای ۲ ماه، دیوان معمولاً از رسیدگی به شکایت خودداری میکند و رأی مالیاتی قطعی تلقی میشود. اعتراض به موقع، امکان استفاده از مکانیزمهای قانونی، ارائه مستندات و دفاع از حقوق مالیاتی مودی را فراهم میسازد.

مکانیزم اعتراض در دیوان عدالت اداری نقش مهمی در حفظ عدالت مالیاتی و افزایش اعتماد عمومی به نظام مالیاتی کشور دارد. این سازوکار با ایجاد فرصت برای بازبینی تصمیمات مالیاتی، از تضییع حقوق مودیان جلوگیری میکند و موجب شفافیت و کاهش اختلافات میان سازمان مالیاتی و مؤدیان میشود.

نحوه دفاع در هیأت حل اختلاف مالیاتی

نوع و نحوه دفاع در هیأت حل اختلاف مالیاتی نیازمند برنامهریزی دقیق و آمادگی کامل است؛ در این بخش به نکات مهم دفاع از حقوق خود که مودیان باید در نظر داشته باشند، میپردازیم:

| ردیف | نوع و نحوه دفاع در هیئت حل اختلاف مالیاتی |

| 1 | جمعآوری اسناد: شامل فاکتورها، قراردادها، اسناد مالی و هر گونه مکاتبه مرتبط با موضوع بوده و باید به گونهای باشد که به ادعاهای شما اعتبار بخشیده و آن را پشتیبانی کند. |

| 2 | تهیه شواهد مکتوب: جمع آوری شواهدی از جمله گزارشهای حسابداری، بررسیهای مستقل و نظریات کارشناسی که میتواند به شما کمک کند. |

| 3 | مطالعه قوانین و مقررات مالیاتی: داشتن شناخت کامل از قوانین و مقررات مالیاتی مرتبط با پرونده امری ضروری بوده و به شما کمک میکند تا استدلالهای قانونی محکمی داشته باشید. |

| 4 | مشورت با یک وکیل با تجربه: مشورت با وکلا یا مشاوران مالیاتی که تجربه کار با هیاتهای حل اختلاف را دارند، میتواند به شما دیدگاههای روشنی ارائه دهد. |

| 5 | بیان واضح اعتراض: استدلالهای خود را به صورت واضح و منطقی بیان کرده و اطمینان حاصل کنید که هر ادعایی بر اساس مدرک معتبری باشد. |

| 6 | تأکید بر نقاط قوت: به نقاط قوت پرونده خود توجه کرده و تأثیر اشتباهات احتمالی در ارزیابیهای مالیاتی را به حداقل برسانید. |

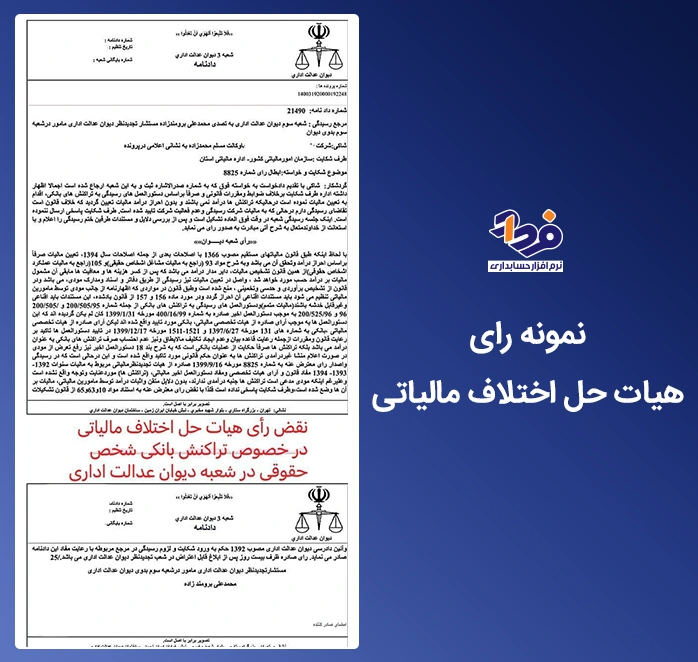

نمونه رای هیأت حل اختلاف مالیاتی

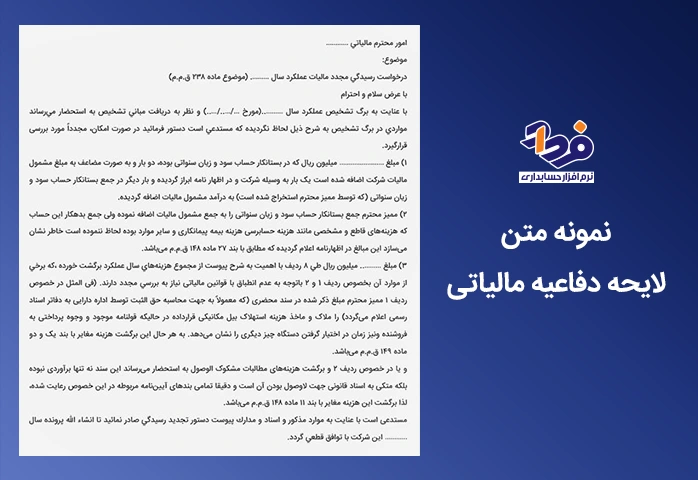

نمونه متن لایحه دفاعیه مالیاتی

ریاست محترم هیات حل اختلاف مالیاتی بدوی

باسلام و اهدای تحیات؛ احتراما اینجانب مودی دارای شناسه به شماره، با استیذان از بخشنامه در رابطه با ابلاغ قانون الحاق یک ماده به عنوان ماده 247 به قانون مالیات های مستقیم، مراتب اعتراض خویش را نسبت به برگ تشخیص عملکرد سال 97 و رای اصداری از هیأت حل اختلاف مالیاتی به شماره … مورخ … معروض میدارم و با عنایت به اینکه منقصت و ایراد به رای هیئت حل اختلاف مالیاتی به شرح ذیل وارد است استدعا دارم دستور رسیدگی مجدد صادر نمایند.

وفق دفاتر تقدیمی مبلغ … از مجموع هزینههای عملکرد سال … طبق ماده 147 و 148 ق.م.م عودت گردیده که برخی از آن موارد کاملا در راستای فعالیت و تولید شرکت بوده که مع الاسف مورد مداقه قرار نگرفته است و باتوجه به عدم انطباق با قوانین مالیاتی به نظر نیاز به بررسی مجدد دارد.

مبلغ … ریال از هزینهکرد … شرکت به علت عدم ارائه صورتحساب برگشت خورده، مع الاوصف مستندات موجود و مبسوط میباشد.

وفق اجاره نامه تقدیمی و صورت اجور پرداختی؛ مبلغ … ریال از هزینههای شرکت به علت شناسایی دارایی در هزینه غیر قابل قبول مالیاتی (به ناروا) لحاظ گردیده که شایان ذکر است … ریال از هزینه مذکور بابت هزینه تعمیرات شرکت میباشد که همانگونه که اشاره گردید ملک محل وقوع شرکت استیجاری است، فلذا امکان شناسایی مبلغ فوق در حساب دارایی میسر نیست و مضاف آنکه مبلغ … ریال از هزینه مذکور بابت خرید اقلام تزئینی ملصق به بنای ملک … میباشد که با توجه ماهیت جنس، مبلغ و آیین نامه اموال شرکت، هزینه طی دوره شناسایی گردیده است.

(مستندات موارد مزبور به پیوست تقدیم حضور است)

مبلغ … از هزینه استهلاک به علت عدم ارائه مستندات؛ غیر قابل قبول اعلام گردیدهاند، حال آن که که صورت مجلسی از ریز داراییهای ثابت شرکت به همراه محاسبات استهلاک طبق ماده 149 قانون مالیات های مستقیم مضبوط در پرونده است و عنداللزوم قابل ارائه میباشد.

با عنایت به بررسیهای صورت گرفته اختلاف اعلام شده در جدول گردش مواد و گزارش بهای تمام شده کالا؛ در ستون گزارش اقلام غیر قابل قبول مالیاتی، صحیح نمیباشد.

در خصوص برگشت هزینههای تحقیق توسعه شرکت به مبلغ … میلیون، لازم به ذکر است مورد مذکور مربوط هزینههای کیفی و در راستای فعالیت شرکت بوده و اسناد و مدارک مثبته آن نیز به طور کامل ضمیمه اسناد حسابداری می باشد.

لذا خواهشمند است با توجه به اینکه مفاد مواد 147 بناء علی هذا با عنایت به جمیع موارد فوق الاشعار رسیدگی مجدد را از آن عالی مقام استدعا دارم و 148 ق.م.م به طور کامل رعایت گردیده نسبت به بررسی و اصلاح مورد مذکور اقدامات لازم را مبذول فرمایید.

نمونه لایحه مالیاتی هیات بدوی و هیات تجدید نظر مالیاتی

ریاست محترم هیات حل اختلاف مالیاتی بدوی …

باسلام و اهدای تحیات؛ احتراما اینجانب مودی دارای شناسه به شماره … با استیذان از بخشنامه در رابطه با ابلاغ قانون الحاق یک ماده به عنوان ماده 247 به قانون مالیات های مستقیم، مراتب اعتراض خویش را نسبت به برگ تشخیص عملکرد سال 97 و رای اصداری از هیات حل اختلاف مالیاتی به شماره … مورخ … معروض می دارم و با عنایت به اینکه منقصت و ایراد به رای هیات حل اختلاف مالیاتی به شرح ذیل وارد است استدعا دارم دستور رسیدگی مجدد صادر نمایند.

وفق دفاتر تقدیمی مبلغ … از مجموع هزینههای عملکرد سال … طبق ماده 147 و 148 ق.م.م عودت گردیده که برخی از آن موارد کاملا در راستای فعالیت و تولید شرکت بوده که مع الاسف مورد مداقه قرار نگرفته است و باتوجه به عدم انطباق با قوانین مالیاتی به نظر نیاز به بررسی مجدد دارد.

مبلغ … ریال از هزینهکرد … شرکت به علت عدم ارائه صورتحساب برگشت خورده، مع الاوصف مستندات موجود و مبسوط میباشد.

وفق اجاره نامه تقدیمی و صورت اجور پرداختی؛ مبلغ … ریال از هزینههای شرکت به علت شناسایی دارایی در هزینه غیر قابل قبول مالیاتی (به ناروا) لحاظ گردیده که شایان ذکر است … ریال از هزینه مذکور بابت هزینه تعمیرات شرکت میباشد که همانگونه که اشاره گردید ملک محل وقوع شرکت استیجاری است، فلذا امکان شناسایی مبلغ فوق در حساب دارایی میسر نیست و مضاف آنکه مبلغ … ریال از هزینه مذکور بابت خرید اقلام تزئینی ملصق به بنای ملک … میباشد که با توجه ماهیت جنس، مبلغ و آیین نامه اموال شرکت، هزینه طی دوره شناسایی گردیده است.

(مستندات موارد مزبور به پیوست تقدیم حضور است)

مبلغ … از هزینههای استهلاک به علت عدم ارائه مستندات؛ غیر قابل قبول اعلام گردیدهاند، حال آن که صورت مجلسی از ریز دارایی ثابت شرکت به همراه محاسبات استهلاک طبق ماده 149 ق.م.م مضبوط در پرونده است و عنداللزوم قابل ارائه میباشد.

با عنایت به بررسیهای صورت گرفته اختلاف اعلام شده در جدول گردش مواد و گزارش بهای تمام شده کالا؛ در ستون گزارش اقلام غیر قابل قبول مالیاتی، صحیح نمیباشد.

در خصوص برگشت هزینههای تحقیق توسعه شرکت به مبلغ … میلیون، لازم به ذکر است مورد مذکور مربوط هزینههای کیفی و در راستای فعالیت شرکت بوده و اسناد و مدارک مثبته آن نیز به طور کامل ضمیمه اسناد حسابداری می باشد.

لذا خواهشمند است با توجه به اینکه مفاد مواد 147 بناء علی هذا با عنایت به جمیع موارد فوق الاشعار رسیدگی مجدد را از آن عالی مقام استدعا دارم و 148 ق.م.م به طور کامل رعایت گردیده نسبت به بررسی و اصلاح مورد مذکور اقدامات لازم را مبذول فرمایید.

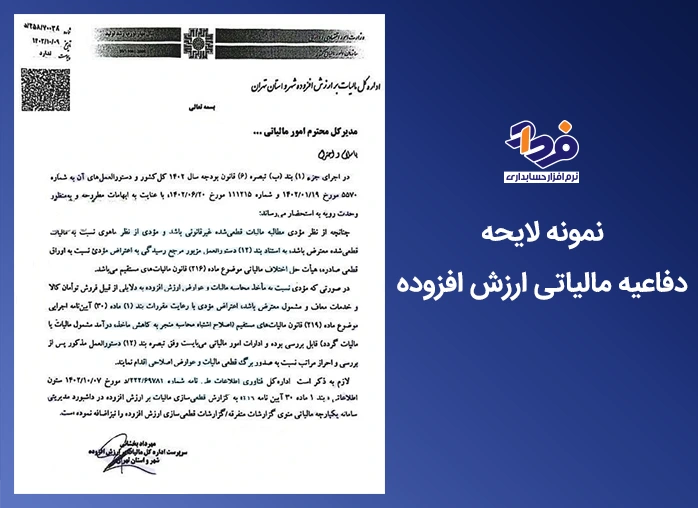

نمونه لایحه دفاعیه مالیاتی ارزش افزوده

نمونه 1

ریاست محترم اداره کل مالیات برارزش افزوده استان

با سلام

احتراما در خصوص برگ مطالبه / استرداد مالیات و عوارض ارزش افزوده شماره … مورخ … نسبت به مالیات مطالبه شده برای دورههای سنوات سال … معروض میدارد:

با عنایت به مفاد ماده 237 ق.م.م که تصریح نموده، برگ تشخیص باید بر اساس مأخذ صحیح و متکی به دلایل و اطلاعات کافی و به نحوی تنظیم گردد که کلیهی فعالیتهای مربوط و درآمدهای حاصل از آن به طور صریح در آن قید و برای مودی روشن باشد، توجه آن سازمان محترم را به نکات ذیل جلب نموده و تقاضای بررسی مجدد و تجدید نظر در تک تک موارد مطروحه را دارد:

گروه محترم رسیدگی میبایست براساس بخشنامه … مورخ … (تصویب نامه موضوع موضوع بند 17 ماده 12 قانون مالیات بر ارزش افزوده) عمل نموده که اشعار میدارد اقلام با مصارف صرفا دفاعی (نظامی و انتظامی) و امنیتی براساس فهرستی که به پیشنهاد مشترک وزارت دفاع و پشتیبانی نیروهای مصلح و وزارت امور اقتصادی و دارایی تهیه و به تصویب هیات وزیران میرسد از پرداخت مالیات بر ارزش افزوده میباشد، لذا با توجه به اینکه آن سازمان محترم برای پیش نویس فاکتور شماره … مورخ … به مبلغ ناخالص … ریال، صورتحساب شماره … مورخ … به مبلغ ناخالص … ریال مالیات بر ارزش افزوده محاسبه و منظور نموده و صورتحسابهای مذکور با توجه به توضیحات فوق معاف از ارزش افزوده میباشند، مستدعی نسبت اصلاح مبنای محاسبه و رسیدگی اقلام مذکور مساعدتهای لازم را مبذول فرمایید.

برای صورتحسابهای شماره مورخ … و صورتحساب شماره … مورخ … مالیات بر ارزش افزوده در نظر گرفته شده است، در حالی صورتحسابهای مذکور به دلیل اشتباه در شرح فاکتور ابطال شده و صورتحساب شماره … پس از اصلاح، جایگزین آنها شده است و در سامانه مالیاتی نیز اعلام شده است.

پیش نویس فاکتور شماره … به مبلغ … ریال مورخ … مبنای محاسبه و رسیدگی آن سازمان محترم قرار گرفته است، در حالی مورد مذکور پیش فاکتور اعلام قیمت بوده و صورتحساب اصلی آن به مبلغ … ریال در همان تاریخ در خصوص خدمات موضوع فاکتور به شرکت کارفرما ارائه شده است و در سامانه مالیاتی نیز اعلام گردیده است.

لازم به ذکر است اسناد و مدارک موراد بالا به پیوست ضمیمه گردیده است.

نمونه 2

ریاست محترم سازمان امور مالیاتی واحد

با سلام و احترام

احتراما، با عنایت به برگ مطالبه مالیات ارزش افزوده سال … به شماره … مورخ … مراتب ذیل را به استحضار میرساند مواردی در برگ مطالبه به شرح ذيل لحاظ نگرديده است كه مستدعی است دستور فرمائيد در صورت امكان، مجدداً مورد رسيدگی قرارگيرد:

1- در خصوص ردیف … جدول پیوست گزارش رسیدگی مربوط به فصل … سال … در خصوص مبلغ جریمه منظور شده در برگه بدهی مذکور به اطلاع میرساند مبلغ مذکور مربوط به مبلغ قابل پرداخت فصل … سال … میباشد که در موعد مقرر پرداخت شده است.

2- در خصوص عدم تایید خرید فصل … سال … از شرکت … به مبلغ … ریال به استحضار میرساند، مفاد ماده 74 قانون مالیات بر ارزش افزوده و بخشنامه 2609543 سازمان امور مالیاتی در خصوص احراز معاملات به صورت کامل رعایت شده و مدارک ثبت نام در سامانه مالیات بر ارزش افزوده، داشتن گواهینامه ثبت نام و احراز اصالت معامله از طریق کنترل صورتحساب، اسناد پرداخت بهای کالاها و خدمات و مالیات و عوارض ارزش افزوده، اخذ تاییدیه، شناسایی فروشنده، کنترل اسناد حمل، رسید انبار قابل ارائه بوده و موارد مورد درخواست نیز توسط ممیزین محترم بررسی و تایید شده است.

3- در خصوص ردیف 12 جدول پیوست گزارش رسیدگی مربوط به فصل … سال … در خصوص اعتبار تایید نشده مربوط به گزارش تجمیعی به استحضار میرساند حد نصاب معاملات کوچک به مبلغ … ریال به صورت کامل رعایت شده و معاملات مشمول این مورد به صورت لیست تجمیعی در سامانه ارسال شده است لذا خواهشمند است نسبت به تایید خرید ابرازی به مبلغ … ریال که مشمول قانون مذکور بوده دستورات لازم را صادر فرمایید.

5- خاطر نشان میشود اظهارنامه دوره … سال … در موعد مقرر ارسال و مبلغ … پرداخت شده است؛ در حالی که در گزارش رسیدگی تاریخ اظهارنامه ارزش افزوده الحاقی ذکر شده است.

6- شرکت … مبلغ … میلیون ریال بابت مالیات و عوارض ارزش افزوده بابت چهار دوره سال … در موعد مقرر پرداخت شده و در محاسبات ممیزان محترم سازمان امور مالیاتی منظور نشده است.

7- در خصوص مبلغ خرید ابرازی شرکت … خاطر نشان میگردد، مبلغ ابرازی شرکت پس از کسر برگشت از خرید … ریال بوده است که ممیزان محترم سازمان امور مالیاتی مبلغ … ریال را مورد تایید قرار دادهاند؛ لذا خواهشمند است نسبت به اصلاح مبلغ مذکور اقدام نمایید، لازم به ذکر است به پیوست گزارش معاملات فصلی ارسال شده در سامانه ضمیمه میباشد.

پيشاپيش از بذل توجه جنابعالی کمال تشکر و قدردانی را داریم.

… با کمال تشکر و امتنان …

… مدیر عامل …

نمونه متن اعتراض به رای هیئت حل اختلاف مالیاتی

به نام خدا

ریاست محترم و مستشاران گرامی شعبه 4 تجدیدنظر دیوان عدالت اداری

با اهداء سلام و تحیّت

موضوع: پرونده کلاسه …

درخواستها:

1- صدور دستور موقت مبنی بر توقف اجرای رای مورد اعتراض هیئت حل اختلاف مالیاتی

2- نقض رای بدوی و اعاده پرونده به هیات صادرکننده رای جهت رسیدگی مجدد

احتراماً اینجانب … به وکالت از شرکت … پیرو اعلام وکالت سابق و رفع نقص انجام گرفته از دادخواست، بدین وسیله به طور خلاصه مراتب زیر را در جهت اثبات نادرستی ترتیب محاسبه و علی الراس نمودن مالیات شرکت تجدید نظرخواه به عرض رسانده و توجها به اینکه اجرای رای هیئت حل اختلاف مالیاتی موجب زمین گیر شدن شرکت میگردد، حال آن که در ماهیت دعوی، به شرح آتی دلایل ناموجه بودن آراء هیاتهای بدوی و تجدیدنظر مالیاتی، روشن است و از طرفی طبق قرائنی، تجدیدنظرخوانده در اجرای ماده 202 قانون مالیات های مستقیم قصد ممنوع الخروج نمودن مدیران شرکت را دارد.

حال آنکه با توجه به مبادلات خارجی، رفت و آمد مدیرعامل شرکت برای ادامه فعالیت شرکت، حیاتی است، نتیجتا به لحاظ بروز عسر و حرج و متعسر شدن جبران خسارات وارده، بدواً صدور به استناد مواد 34 و 35 قانون تشکیلات و آیین دادرسی دیوان عدالت اداری، صدور دستور موقت مبنی بر توقف اجرای رای مورد اعتراض هیأت حل اختلاف مالیاتی و سپس بر پایه دلایل زیر و به استناد ماده 63 همان قانون، نقض رای بدوی و اعاده پرونده به هیات صادرکننده رای جهت رسیدگی مجدد را درخواست دارم.

منشأ اختلاف و دعوی

به طور خلاصه مفاد رای هیئت حل اختلاف مالیاتی تجدیدنظر به شماره …. مورخ 1398/9/10 آن است که چون دفاتر شرکت قابل اتکا نبودهاند، لذا گرفتن و تعیین مالیات به صورت علی الراس صحیح است (پیوستهای یک و دو) اما دلیل غیرقابل اتکا بودن دفاتر نیز در رای هیات حل اختلاف بدوی به شماره رای … مورخ 1397/8/30 (پیوست های سه و چهار) چنین عنوان شده که ” خرید کمتر ثبت شده و به صورت واقعی ثبت نگردیده است و عدم ثبت وجود دارد و از آنجایی که موارد مطروحه از جمله ایرادات اساسی و محدوددیتهای موجود در امر حسابرسی مالیاتی است و امکان اجرای تبصره دو ماده 97 قانون مالیات های مستقیم وجود ندارد، ایردای به نحوه تشخیص درآمد مشمول مالیات از طریق علی الراس دیده نمیشود.”

توضیح آن که خرید کالا توسط شرکت موکل از طرفهای خارجی بر اساس نرخ ارز معینی است که گمرک، اعلام و الزام به ثبت آن مینماید و خرید شرکت از طرفهای خارجی به صورت اعتباری است؛ یعنی تفاهم میگردد که شرکت موکل، کالاها را به ایران وارد و سپس فروخته و در انتها بهای آنها را به فروشنده بپردازد؛ ولی به جهت نوسانات نرخ ارز، زمانی که شرکت موکل کالاها را در ایران فروخته و بنا داشته که ارز آنها را تهیه و به فروشنده برساند، نرخ ارز افزایش یافته است لذا مبالغ خرید از آنچه در موقع ورود کالا بر اساس برگ سبز گمرکی معین شده بوده است، بالاتر رفته است.

در این حالت اگر خریدها به قیمت واقعی ثبت میشد، شرکت زیاندِه و چه بسا ورشکسته تلقی میشد و اعتبار شرکت در مقابل شرکتها و اشخاص خارجی که طرفهای تجاری شرکت موکل هستند، از بین میرفت و منبعد با این شرکت مراوده تجاری نمیداشتند؛ چون طرفهای خارجی هر ساله دفاتر شرکت موکل را برای حصول اطمینان از اعتبار و سوددِه بودن آن مطالبه و ملاحظه مینمایند.

چاره این گونه اندیشیده شده که پول اضافی ناشی از افزایش نرخ ارز را سهامداران (و نه شرکت) پرداختهاند تا شرکت متضرر محسوب نگردد و زیان شرکت نمایان نگردد و به اعتبار شرکت خللی وارد نشود؛ حال آنکه فی الواقع شرکت در آن سال (سال 1394) زیان داشته است و وقتی درآمدی کسب نشده، طبیعتاً نمیبایست مالیاتی هم اخذ میشد ولی سهامداران حاضر شدهاند مالیات را (بدون کسب درآمد) بپردازند، اما شرکت زیاندِه تلقی نشود؛ چون اگر زیاندِه تلقی میشد نمیتوانست به مبادلات تجاری خود در سطح خارجی ادامه دهد.

عرض شد که در موقع ورود کالا قیمت برگ سبز گمرکی لحاظ گردیده است؛ نه قیمتی که با صرافیها معامله شده است، فلذا با ثبت قیمت ارز به نرخ ترقی یافته آن در حالی که شرکت با این نرخ، کالا را به فروش نرسانده است، شرکت در سال عملکرد مالیاتی مورد دعوی (1394) فاقد درآمد میشده است و عجیب آنکه شرکت موکل سعی دارد به نیّت حفظ اعتبار خود ولو با وجود نداشتن درآمد و بالعکس با وجود متضرر شدن، خود را کسب کننده درآمد معرفی نماید؛ ولی اداره کل امور مالیاتی طرف دعوی با دلایل و مقدماتی غلط به این موضوع اکتفا ننموده و در این شرایط وخیم اقتصادی، آلام شرکت را دو چندان نموده است و با توجه به این مقدمه دلایل بیاعتباری آراء تقدیمی هیاتها به قرار زیر است:

-

- اساساً با توجه به مقررات جامع و سختگیرانه طرح تحول سلامت و نیز قیمت گذاریهای مصوب وزارت بهداشت و اداره کل تجهیزات و ملزومات پزشکی و رصد و نظارت دائم سازمان حمایت مصرف کنندگان و تعزیرات حکومتی و الزام به تعیین نرخ معین در موقع ورود کالا، لحاظ قیمت بالاتر و نرخ ارزی که بعدها افزایش یافته است نه قانونی بوده است و نه عملا امکان پذیر!!!

مخصوصا که معاملات شرکت با طرفهای خارجی به شرح بالا به شکل اعتباری است و در موقع فروش کالا در ایران که همزمان با افزایش نرخ ارز شده است، زیاندهی شرکت مسجل گردیده است.

-

- آنچه انجام گرفته به هر علتی که صورت گرفته باشد ولو جهت حفظ اعتبار شرکت در مقابل طرفهای خارجی، به نفع اداره امور مالیاتی بوده است، اگر نرخ ترقی یافتهِ ارز لحاظ گردد، در حالی که فروش شرکت، همان فروش کالاهای وارد شده است و اساسا غیر از کالاهای وارداتی، خریدی نبوده است، شرکت فاقد درآمد محسوب میگردد و نبایستی مالیات بپردازد.

- اما اداره امور مالیاتی و هیاتهای رسیدگی کننده که آگاه از مسائل بالا هستند در تفسیری غلط از ماده 97 سابق قانون مالیات های مستقیم و استناد نابجا به بند 3 آن ماده، قائل به پرداخت مالیات سنگین مورد رای میباشند، حال آن که اگر دلیلی بر فروش بیشتر ارائه میشد ادعای اداره یاد شده و مفاد رای هیاتها معتبر میبود.

ولی وقتی فروش اضافهای نبوده و تنها همان کالاهای وارد شده فروخته شده است و فقط مساله نرخ ارز و تفاوت آن و جبران ضرر از جیب سهامداران برای حفظ اعتبار شرکت در میان بوده است، استدلال به ثبت خرید کمتر، ثبت غیرواقعی و عدم ثبت معنایی ندارد کالاهای مورد ثبت معلوم هستند و تنها مساله مورد نزاع قیمت در نوسان ارز است.

-

- با توجه به مراتب پیش گفته، به راحتی میتوان نرخ ارز ترقی یافته بعدی را در دفاتر و اسناد مربوطه ثبت نمود، هر چند که با این روش، شرکت بدون درآمد تلقی شده و مالیاتی تعلق نمیگیرد، پس اینکه دفاتر قابل اتکا نیستند، صرفاً بهانهای است برای توجیه تشخیص علی الراس.

- آراء هیاتها مخالف صریح تبصره دو ماده 97 سابق قانون مالیات های مستقیم است در این ماده میخوانیم:

” هرگاه طبق اسناد و مدارک ابرازی یا بدست آمده امکان تعیین درآمد واقعی مؤدی وجود داشته باشد، اداره امور مالیاتی مکلف است درآمد مشمول مالیات را براساس رسیدگی به اسناد و مدارک مزبور یا دفاتر، حسب مورد، تعیین کند، درصورت داشتن درآمد ناشی از فعالیتهای مکتوم که مستند به دلایل و قراین کافی باشد، درآمد مشمول مالیات آن فعالیتها همواره از طریق علی الرأس تشخیص داده و به درآمد مشمول مالیات مشخص شده قبلی افزوده و مأخذ مطالبه مالیات واقع خواهد شد.”

در این باره با توجه به عرایض پیش گفته، با درج نرخ ارز بالاتر که البته در موقع ورود کالا، به آن نرخ نبوده است، به آسانی میتوان درآمد واقعی شرکت را محاسبه نمود؛ هر چند که با این روش، شرکت فاقد درآمد خواهد بود کما اینکه واقعاً در آن سال، شرکت زیاندِه بوده است.

از طرفی شرکت موکل، درآمد مکتومی نداشته است تا مالیات به طور علی الراس معین گردد.

-

- با توجه به بند قبلی و ماوقع معروضه، اشکال دفاتر در حدی نبوده که به تعبیر بند سه ماده مذکور ” غیرقابل رسیدگی” باشند و اینکه با وجود یک محاسبه ساده و لحاظ نرخ ارز بالاتر، امکان تعیین قیمت خرید میسر بوده و هست ولی اداره تجدیدنظرخوانده و متاسفانه هیاتها بدون توجیه کافی سعی در علی الراس نمودن مالیات دارند با منطوق و مفهوم ماده پیش گفته و این که اصل بر صحت دفاتر و اسناد است و مالیات علی الراس، خلاف اصل تشخیص مالیات بر اساس رسیدگی به دفاتر و اسناد میباشد.

النهایه تشخیص علی الراس با وجود امکان تعیین واقعی درآمد با صرف لحاظ نرخ ارز افزایش یافته، خلاف ماده 97 سابق قانون مالیات های مستقیم است.

خلاصه و استدعا

با توجه به مراتب پیش گفته، نقض رای شعبه بدوی دیوان و رای هیئت حل اختلاف مالیاتی تجدیدنظر به شماره … مورخ 1398/9/10 را ضمن صدور دستور موقت مبنی بر توقف اجرای آن تمنا دارم.

با تشکر و احترام

اعضای هیات حل اختلاف مالیاتی

هیئت حل اختلاف مالیاتی معمولاً از چند نفر عضو متخصص تشکیل میشود تا بتواند بهطور دقیق و عادلانه به اختلافات مالیاتی رسیدگی کند. تعداد اعضای هیئت معمولاً سه نفر است که شامل نمایندگان سازمان امور مالیاتی، کارشناسان مالی و حقوقی و در برخی موارد، نمایندگان مودیان میشود. این ترکیب تخصصی کمک میکند تا تصمیمات هیئت مبتنی بر دانش فنی و قانونی باشد و حقوق هر دو طرف رعایت شود.

اعضای هیئت مسئول بررسی اعتراض مودیان نسبت به تصمیمات مالیاتی، جمعآوری مستندات و صدور رأی نهایی هستند. با توجه به تخصصهای مختلف اعضا، هیئت میتواند به نحوی شفاف، دقیق و منصفانه اختلافات مالیاتی را حل کند.

وجود هیئت با اعضای متخصص و متعهد، نقش مهمی در ارتقای عدالت مالیاتی، اعتماد عمومی و کاهش دعاوی طولانی قضایی دارد. این هیئت با تصمیمات خود، امکان بازبینی و اصلاح تصمیمات سازمان امور مالیاتی را فراهم میکند و به شفافیت در نظام مالیاتی کشور کمک مینماید.

انواع هیات های مالیاتی کدامند؟

انواع هیئت های مالیاتی شامل هیئت حل اختلاف مالیاتی بدوی، هیأت حل اختلاف مالیاتی تجدید نظر، هیئت ماده 216، شورای عالی مالیاتی، هیئت مقرر در ماده 251 مکرر میباشند.

اعضای هیئت حل اختلاف مالیاتی چه شرایطی باید داشته باشند؟

هیئت حل اختلاف مالیاتی متشکل از سه نفر میباشد که باید از شرایطزیر برخوردار باشند:

-

- یک نفر نمایندهی سازمان امور مالیاتی کشور

- یک نفر قاضی اعم از شاغل یا بازنشسته، در صورتی که قاضی بازنشسته واجد شرایطی در شهرستانها یا مراکز استانها وجود نداشته باشد، بنا به درخواست سازمان امور مالیاتی کشور، رئیس قوه قضائیه یک نفر قاضی شاغل را برای عضویت هیأت معرفی خواهد نمود.

- یک نفر نماینده از اتاق بازرگانی و منابع و معادن یا اتاق تعاون یا جامعه حسابدار رسمی یا مجامع حرفهای یا تشکلهای صنفی یا شورای اسلامی شهر به انتخاب مودی که برگ اعتراض به تشخیص مالیات را دارا باشد.

اگر همزمان با تصمیم اعتراض به برگ تشخیص مالیات در مهلت قانونی مودی از بین موارد فوق انتخابی نداشته باشد؛ سازمان امور مالیاتی با توجه به نوع فعالیت مودی یا موضوع مالیات مورد رسیدگی از بین نمایندگان مزبور یک نفر را انتخاب خواهد کرد.

اعضای هیأت حل اختلاف مالیاتی از بین کارمندان سازمان امور مالیاتی که دارای حداقل 10 سال سابقه خدمت بوده و لااقل شش سال آن را در امور مالیاتی اشتغال داشته و در امور مالیاتی بصیر و مطلع باشند، انتخاب خواهند شد.

مهلت اعتراض به رای هیأت حل اختلاف مالیاتی چقدر است؟

به موجب تبصره 2 ماده 16 قانون دیوان عدالت اداری، مودی مقیم در ایران، ظرف مدت 3 ماه و مقیم درخارج از کشور در ظرف مدت 6 ماه از تاریخ ابلاغ رای قطعی هیات حل اختلاف بدوی یا تجدیدنظر مالیاتی و رد پذیرش اعتراض به مالیات و جرایم انتسابی، باید نسبت به ثبت دادخواست در دیوان عدالت اداری اقدام نماید.

مهلت اعتراض به رأی هیئت حل اختلاف مالیاتی بدوی

مودیان مالیاتی که رأی هیئت حل اختلاف مالیاتی بدوی برای آنها صادر شده است، معمولاً ۳۰ روز از تاریخ ابلاغ رأی فرصت دارند تا نسبت به آن اعتراض کنند یا درخواست تجدیدنظر بدهند. این مهلت قانونی به مودیان اجازه میدهد تا بهموقع اقدامات لازم را انجام دهند و از حقوق مالیاتی خود دفاع کنند.

رعایت این مهلت اهمیت زیادی دارد، زیرا پس از پایان ۳۰ روز، رأی هیئت بدوی بهعنوان رأی قطعی تلقی میشود و امکان اعتراض یا تجدیدنظر از بین میرود. این زمان کوتاه برای مودیان تعیین شده است تا فرآیند حل اختلاف سریع و مؤثر باشد و از طولانی شدن دعاوی مالیاتی جلوگیری شود.

مکانیزم اعتراض به رأی هیئت بدوی نقش مهمی در حفظ عدالت مالیاتی و افزایش شفافیت نظام مالیاتی دارد. با رعایت این مهلت، مودیان میتوانند با ارائه مستندات و مدارک لازم، تصمیمات مالیاتی را مورد بازبینی قرار دهند و از تضییع حقوق خود جلوگیری کنند.

مهلت اعتراض به رأی هیئت حل اختلاف مالیاتی برای تجدیدنظر در شورای عالی

مودیان مالیاتی که رأی هیئت حل اختلاف مالیاتی بدوی برای آنها صادر شده است، پس از دریافت رأی، معمولاً ۲۰ روز از تاریخ ابلاغ رأی فرصت دارند تا نسبت به آن درخواست تجدیدنظر در شورای عالی مالیاتی ارائه کنند. این فرصت قانونی به مودیان اجازه میدهد تا در صورت نارضایتی از رأی هیئت بدوی، اعتراض خود را با ارائه مدارک و مستندات لازم به مرجع بالاتر منتقل کنند.

رعایت این مهلت اهمیت زیادی دارد، زیرا پس از پایان ۲۰ روز، امکان درخواست تجدیدنظر از بین میرود و رأی هیئت بدوی بهعنوان قطعی تلقی میشود. این زمان محدود برای مودیان تعیین شده تا فرآیند رسیدگی سریع، منظم و عادلانه انجام شود و حقوق مالیاتی مودیان حفظ گردد.

مکانیزم تجدیدنظر در شورای عالی مالیاتی نقش مهمی در حفظ عدالت مالیاتی، شفافیت تصمیمات و اعتماد عمومی به نظام مالیاتی دارد. با استفاده از این امکان، مودیان میتوانند نسبت به تصمیمات هیئت بدوی اعتراض کنند و اطمینان حاصل نمایند که رسیدگیها به طور کامل و منصفانه انجام شده است.

برگ دعوت به هیئت حل اختلاف مالیاتی چیست؟

اگر در مرحله دادرسی مالیاتی باشید، برگ دعوت به جلسه استماع هیأت حل اختلاف مالیاتی برای شما ابلاغ میگردد.

سؤالات متداول

1. هیئت حل اختلاف مالیاتی چه وظیفهای دارد؟

وظیفه هیئت بررسی اعتراض مودیان نسبت به تصمیمات مالیاتی، جمعآوری مدارک، انجام تحقیقات لازم و صدور رأی منصفانه است تا حقوق مالیاتی مودیان و سازمان مالیاتی رعایت شود.

2. هیئت حل اختلاف مالیاتی از چه مراحلی تشکیل شده است؟

مراحل هیئت شامل ارائه اعتراض مودی و ثبت درخواست رسمی، بررسی مدارک و تحقیقات هیئت، برگزاری جلسات بررسی، و صدور رأی نهایی میباشد.

3. اعضای هیئت چه کسانی هستند؟

هیئت معمولاً از سه عضو متخصص شامل نماینده سازمان امور مالیاتی، کارشناس مالی و حقوقی و در برخی موارد نماینده مودی تشکیل میشود.

4. آیا رأی هیئت قطعی است؟

رأی هیئت بدوی معمولاً قابل اعتراض در شورای عالی مالیاتی است. مودیان فرصت قانونی محدودی برای ارائه درخواست تجدیدنظر دارند.

5. مدت زمان رسیدگی هیئت چقدر است؟

فرآیند رسیدگی بستگی به پیچیدگی پرونده دارد، اما معمولاً هیئت تلاش میکند تا در کوتاهترین زمان ممکن با رعایت دقت و عدالت، تصمیم نهایی را صادر کند.

6. چه مدارکی برای ارائه به هیئت لازم است؟

مدارک شامل اظهارنامه مالیاتی، مستندات پرداختها، قراردادها، رسیدها و هر سند مرتبط با موضوع اعتراض میباشد تا هیئت بتواند پرونده را به درستی بررسی کند.

7. مزیت استفاده از هیئت حل اختلاف مالیاتی چیست؟

این مکانیزم موجب کاهش دعاوی طولانی قضایی، حفظ حقوق مودیان، افزایش شفافیت و اعتماد عمومی به نظام مالیاتی میشود.

نتیجه گیری

انواع هیئت های مالیاتی شامل هیئت حل اختلاف مالیاتی بدوی، هیأت حل اختلاف مالیاتی تجدید نظر، هیئت ماده 216، شورای عالی مالیاتی، هیئت مقرر در ماده 251 مکرر میباشند، هیئت حل اختلاف مالیاتی برای رفع اختلاف بین مودیان و سازمان امور مالیاتی ایجاد شده و برای اجرای عدالت مالیاتی تلاش میکند.

در مقالهای که خواندید در مورد هیئت های مالیاتی و چگونگی اعتراض به مالیات تعیین شده در نرم افزار حسابداری آنلاین توضیح دادیم و مراحل آن را برشمردیم؛ سپاس از آنکه تا پایان مقاله با ما همراه بودید لطفا سوالات و ابهامات خود در این زمینه را در بخش نظرات برای ما بنویسید کارشناسان ما به آنها پاسخ خواهند داد.

فرداد

فرداد فرداد

فرداد

دیدگاه خود را ثبت کنید

تمایل دارید در گفتگوها شرکت کنید؟در گفتگو ها شرکت کنید.

باسلام.ایابعدازصدور رای هییت حل اختلاف ورضایت داشتن به نتیجه مودی باید به جایی مراجعه داشته باشد؟یاخیرمراحل بصورت سیتمی به مودی اعلام میشود