آیا درباره هزینه های قابل قبول مالیاتی و لیست آن چیزی شنیدهاید؟ مالیات یک منبع مالی اصلی برای برنامه مالی و آبادانی کشور است؛ اما اگر مبلغی که به عنوان مالیات از صاحبین کسب و کارها گرفته میشود؛ از توان مالیات دهندگان بیشتر باشد باعث تخریب کسب و کارها یا نپرداختن مالیات توسط مودیان میشود.

هزینههای قابل قبول مالیاتی، هزینههایی هستند که طبق قوانین مالیاتی ایران توسط مودیان (افراد یا شرکتها) به منظور کسب درآمد، صرف شده و از سوی سازمان امورمالیاتی کشور به رسمیت شناخته میشوند. این هزینهها از درآمد مشمول مالیات کسر میشوند و نقش مهمی در تعیین میزان مالیات پرداختی دارند. شناخت و استفاده صحیح از این هزینهها میتواند به کاهش بار مالیاتی و بهینهسازی مالیات پرداختی کمک کند.

بنابراین دولت با توجه به قانون سامانه مودیان مالیاتی برخی از هزینههای مودیان را قابل قبول دانسته و در زمان محاسبه مالیات، آنها را کسر مینماید، در مقاله پیش رو قصد داریم هزینه های قابل قبول مالیاتی را تشریح کنیم تا بدانید که کدام هزینهها در زمان مالیات کسر میشود.

مدیران کسب و کارها

مدیران مالی شرکت ها

حسابداران و کمک حسابداران

مشاوران و ممیزان مالیاتی

کسانی که به مباحث مالیاتی علاقه دارند

در این مقاله به مباحث زیر می پردازیم:

هزینه چیست؟

در دوره حسابداری در خصوص هزینهها و درآمدهای موسسات تولیدی، بازرگانی و خدماتی توضیح دادیم و دانستیم که مخارجی که یک کسب و کار در طول دوره مالی یا در طی تولید یک محصول برای ایجاد درآمد متحمل میشود، هزینه نام دارد.

هزینه های قابل قبول مالیاتی چیست؟

اکنون بگویید کدام هزینهها برای سازمان مالیاتی قابل قبول هستند؟ همانطور که پیشتر گفته شد، هر مجموعه کسب و کار برای رسیدن به درآمد و پیشرفت خود مخارجی را طی یک سال مالیاتی صرف میکند که اگر هزینه ها مورد قبول کارشناسان مالیاتی قرار بگیرد، باعث کسر آنها از جمع درآمد سالانه و کاهش مالیات میگردد.

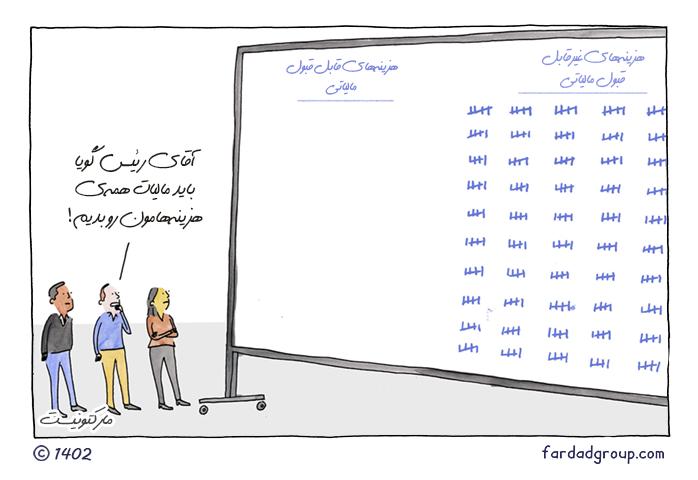

هزینه غیر قابل قبول چیست؟

در آموزش حسابداری مالیاتی گفتیم، اگر مخارجی در مجموعه مورد قبول کارشناسان مالیاتی قرار نگیرد و هزینه های غیرقابل قبول تلقی گردد، از درآمد سالانه کسر نمیشود، پس این موضوع برای کسب و کارها و پیشرفت آنها اهمیت بسزایی دارد.

نظر کاشناسان مالیاتی درباره قابل قبول یا غیر قابل قبول بودن هزینه ها به تطبیق آنها با معیارها و ضوابطی برمیگردد که در قانون مالیاتهای مستقیم ذکر شده است، البته گاهی نظرات و سلیقه شخصی کارشناسان در این موضوع دخیل است.

انواع هزینه های قابل قبول مالیاتی

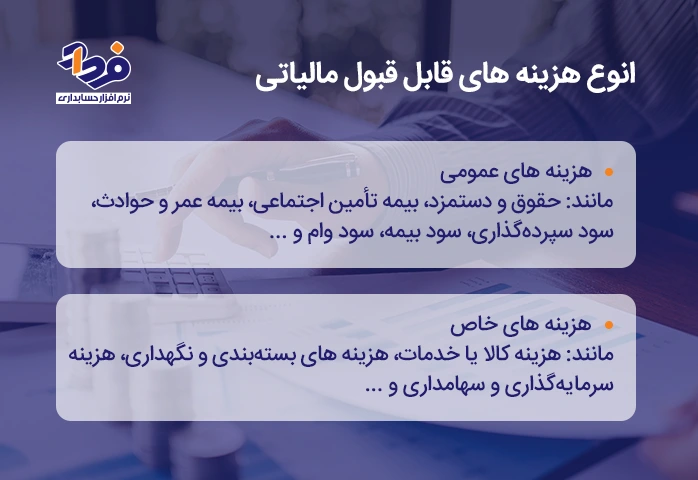

هزینه های قابل قبول مالیاتی انواع مختلفی دارند که در دو دسته هزینههای عمومی و خاص طبقه بندی میشوند. هزینه های عمومی برای انجام فعالیتهای تجاری پرداخت میشود و به صورت غیرمستقیم بر درآمد اشخاص تأثیر دارد و همچنین هزینه های خاص، هزینه هایی هستند که به طور مستقیم با فعالیت مجموعه ارتباط داشته و بر درآمد تأثیر مستقیمی دارد که برای هر کدام در تصویر زیر مثالی را شرح دادهایم.

شرایط پذیرش و بخشنامه هزینه های قابل قبول مالیاتی

در ماده 147 قانون مالیات های مستقیم، شرایط پذیرش هزینه های قابل قبول مالیاتی به شرح 5 مورد زیر میباشد:

-

- در حدود و متعارف و متکی به مدارک باشد: یعنی با ارائه اسناد و مدارک معتبر از جمله صورتحساب و مدارک پرداخت بتوان این هزینه ها را اثبات کرد.

- منحصرا مربوط به تحصیل درآمد موسسه در دوره مالی مربوط باشد: یعنی هزینهای که انجام شده برای کسب درآمد در همان موسسه بوده و تاریخ تحقق آن نیز مربوط به سالی باشد که اظهارنامه مالیاتی فرستاده شده است.

- حد نصاب های مقرر شده بابت هزینه ها رعایت شده باشد: یکی از شروط پذیرش هزینه به عنوان هزینه های قابل قبول رعایت سقف تعیین شده برای آن است، برای برخی هزینه ها توسط سازمان امور مالیاتی سقفی تعیین شده است که هزینه مازاد بر سقف تعیین شده مورد قبول واقع نمیشود.

- هزینه های مربوط به درآمد معاف مورد قبول نیست: هزینه هایی که برای کسب درآمدهای معاف از مالیات، مالیات با نرخ صفر مالیاتی یا مالیات مقطوع انجام میگیرد، به عنوان هزینه مورد قبول نیست و در رسیدگی مالیاتی کنار گذاشته میشود و شما نمیتوانید آن را از درآمدهای مشمول خود کم کنید.

- هزینه هایی که به شیوه تهاتری انجام شود، هزینه قابل قبول مالیاتی محسوب نمیشود: در حقیقت، مطابق تبصره 3 ماده 147 ق.م.م تنها پذيرش هزينههای پرداختی قابل قبول مالياتی موضوع قانون مالیاتهای مستقیم که به شيوه تهاتری انجام نشود، از مبلغ دویست ميليون ريال به بالا امکان پذیر است و شرط پذیرش این هزینه ها، پرداخت يا تسويه وجه آن از طريق سامانه بانکی است.

ماده 147 قانون مالیات های مستقیم

متن ماده 147 به این شرح است که هزینه های قابل قبول برای تشخیص درآمد مشمول مالیات به شرحی که ضمن مقررات این قانون مقرر میگردد عبارت است از هزینه هایی که در حدود متعارف متکی به مدارک بوده و منحصرا مربوط به تحصیل درآمد موسسه در دوره مالی مربوط با رعایت حد نصابهای مقرر باشد.

در مواردی که هزینهای در این قانون پیش بینی نشده یا بیش از حد نصابهای مقرر در این قانون بوده ولی پرداخت آن به موجب قانون و یا مصوبه هیأت وزیران صورت گرفته باشد قابل قبول خواهد بود و تبصرههای ماده 147 شامل موارد زیر میباشد:

-

- تبصره 1: از لحاظ مقررات این فصل، کلیه اشخاص حقوقی و همچنین صاحبان مشاغل موضوع ماده (95) این قانون که مکلف به نگهداری دفاتر میباشند، در حکم موسسه محسوب میشوند.

همچنین هزینه های قابل قبول مالیاتی در مورد سایر صاحبان مشاغل نیز قابل پذیرش است.

-

- تبصره 2: هزینه های مربوط به درآمدهایی که به موجب این قانون از پرداخت مالیات معاف یا مشمول مالیات با نرخ صفر بوده یا با نرخ مقطوع محاسبه میشود، به عنوان هزینه های قابل قبول مالیاتی شناخته نمیشوند.

- تبصره 3: پذیرش هزینه های پرداختی قابل قبول مالیاتی موضوع این قانون که به شیوه تهاتری انجام نشود؛ از مبلغ 50,000,000 ریال به بالا منوط به پرداخت یا تسویه وجه آن از طریق سامانه (سیستم) بانکی خواهد بود.

در تبصرههای ماده 147 قانون مالیاتهای مستقیم در خصوص شرایط پذیرش هزینههای قابل قبول توضیحاتی ارائه شده است و در ادامه به ماده دیگری که در خصوص هزینههای قابل قبول مالیاتی میباشد خواهیم پرداخت.

هزینه های قابل قبول مالیاتی ماده 148

در ماده 147 اصول کلی برای پذیرش هزینه ها در قسمت هزینه های قابل قبول مالیاتی و لیست آن در ماده 148 نمونههایی از هزینه های معمول در انواع کسب و کارها و شرایط اختصاصی پذیرش هزینه ها بیان میشود که در ادامه ذکر خواهیم کرد.

بند 1 ماده 148 ق.م.م

در بند یک ماده مذکور اعلام شده است که، قیمت خرید کالای فروخته شده و یا قیمت خرید مواد مصرفی در کالا و خدمات فروخته شده جزء هزینههای قابل قبول میباشد.

بند 2 و 3 ماده 148 قانون مالیاتهای مستقیم

در بند 2 هزینه های استخدامی متناسب با خدمت کارکنان بر اساس مقررات استخدامی موسسه به شرح موارد زیر میباشد:

| ردیف | هزینه های قابل قبول مالیاتی در بند 2 ماده 148 |

| 1 | حقوق یا مزد اصلی و مزایای مستمر اعم از نقدی یا غیرنقدی (مزایای غیرنقدی به قیمت تمام شده برای کارفرما) |

| 2 | مزایای غیرمستمر اعم از نقدی و غیرنقدی از قبیل خواروبار، بهره وری، پاداش، عیدی، اضافه کاری، هزینه سفر و فوقالعاده مسافرت، نصاب هزینه سفر و فوق العاده مسافرت مدیران و بازرسان و کارکنان به خارج از ایران به منظور رفع حوائج موسسه ذیربط طبق آیین نامهای خواهد بود که از طرف وزارت امور اقتصادی و دارایی و سازمان مدیریت و برنامه ریزی کشور تهیه و به تصویب هیأت وزیران میرسد تعیین خواهد شد. |

| 3 | هزینه های بهداشتی و درمانی و وجوه پرداختی بابت بیمه های بهداشتی و عمر و حوادث ناشی از کار کارکنان |

| 4 | حقوق بازنشستگی، وظیفه، پایان خدمت طبق مقررات استخدامی موسسه و خسارت اخراج و بازخرید طبق قوانین موضوعه مازاد بر مانده حساب ذخیره مربوط |

| 5 | وجوه پرداختی به سازمان تأمین اجتماعی طبق مقررات مربوط و همچنین تا میزان سه درصد (3%) حقوق پرداختی سالانه بابت پس انداز کارکنان براساس آیین نامهای که به پیشنهاد سازمان امور مالیاتی کشور به تصویب وزیر امور اقتصادی و دارایی میرسد. |

| 6 | معادل یک ماه آخرین حقوق و دستمزد و همچنین مابه التفاوت تعدیل حقوق سنوات قبل که به منظور تأمین حقوق بازنشستگی و وظیفه و مزایای پایان خدمت، خسارت اخراج و بازخرید کارکنان موسسه ذخیره میشود. |

| 7 | این حکم نسبت به ذخایری که تاکنون در حساب بانکها نگهداری شده است نیز جاری خواهد بود. |

| 8 | پرداختی به بازنشستگان موسسه حداکثر تا سقف یک دوازدهم معافیت موضوع ماده 84 قانون مالیاتهای مستقیم |

در بند 3 ماده 148 قانون مالیات های مستقیم نیز هزینههای کرایه محل موسسه در صورتی که اجاری باشد، مال الاجاره پرداختی طبق سند رسمی و در غیر این صورت در حدود متعارف را قابل قبول سازمان امور مالیاتی کشور میداند.

بند 5 و 4 ماده 148 ق.م.م

در بند 4، اجاره بهای ماشین آلات و ادوات مربوط به موسسه در صورتی که اجاری باشد و در بند 5 مخارج سوخت، برق، روشنایی، آب، مخابرات و ارتباطات موسسات را جزء هزینههای قابل قبول مالیاتی به شمار میآورد.

بند 6 ماده 148 قانون مالیاتهای مستقیم

در بند 6 ماده مذکور وجوه پرداختی بابت انواع بیمه مربوط به عملیات و دارایی موسسه را قابل قبول میداند.

بند 7 و 8 ماده 148 ق.م.م

حق الامتیاز پرداختی و همچنین حقوق و عوارض و مالیات هایی که به سبب فعالیت موسسه به شهرداریها و وزارتخانهها و موسسات دولتی پرداخت میشود، به استثنای مالیات بر درآمد و ملحقات آن و سایر مالیاتهایی که موسسه به موجب مقررات این قانون ملزم به کسر از دیگران و پرداخت آن میباشد و همچنین جرایمی که به دولت و شهرداریها پرداخت میگردد.

هزینه های مربوط به جبران خسارت وارده مربوط به فعالیت و دارایی موسسه را قابل قبول میداند، اما به شرط آن که شرایط زیربرخوردار باشد:

-

- اولا وجود خسارت محقق باشد.

- ثانیا موضوع و میزان آن مشخص باشد.

- ثالثا طبق مقررات قانون یا قراردادهای موجود جبران آن به عهده دیگری نبوده یا در هر صورت از طریق دیگران جبران نشده باشد.

هزینه های فرهنگی، ورزشی و رفاهی کارگران پرداختی به وزارت تعاون، کار و رفاه اجتماعی حداکثر معادل ده هزار ريال به ازای هر کارگر و بند 11 ذخیره مطالباتی که وصول آن مشکوک باشد اما به شرط آن که موارد زیر را برخوردار باشد:

-

- اولا مربوط به فعالیت موسسه باشد.

- ثانیا احتمال غالب برای لاوصول ماندن آن موجود باشد.

- ثالثا در دفاتر موسسه به حساب مخصوص منظور شده باشد، تا زمانی که طلب وصول گردد یا لاوصول بودن آن محقق شود.

زیان اشخاص حقیقی یا حقوقی که از طریق رسیدگی به دفاتر آنها و با توجه به مقررات احراز گردد، از درآمد سال یا سالهای بعد استهلاک پذیر است. نکات بند 7 ماده 148 قانون مالیات های مستقیم به شرح موارد زیر میباشد:

-

- هزینه های مالیات بر درآمد مطابق استانداردهای حسابداری به عنوان هزینه شناخته میشود اما، جزء هزینه های قابل قبول مالیاتی و لیست آن نیست.

- مالیات های تکلیفی اگر به درستی کسر و پرداخت شده باشد، اصلا هزینه محسوب نمیگردد؛ اما اگر دریافت کننده وجه قبول نکند که مالیات از وی کسر گردد، آن را به عنوان هزینه در دفاتر ثبت میکنیم اما جزء هزینه های قابل قبول مالیاتی نیست.

- جرایم پرداختی به دولت و شهرداریها جزء هزینه های قابل قبول مالیاتی نیست، اما جریمه پرداخت شده به بانکها به استناد رای 12356/4/31 مورخ 1371/10/29 مورد قبول است.

مطابق بخشنامه شماره 200/20064 مورخ 1391/10/11، در صورتی که طبق قوانین و مقررات مربوط عدم انجام تکلیف به تبعیت از سوی اشخاص مشمول جریمهای شناخته شود، این جرایم با توجه به عدم پیش بینی آن در قانون مالیاتهای مستقیم و مقررات ذیربط به عنوان هزینه قابل قبول مالیاتی در تشخیص درآمد مشمول مالیات قابل پذیرش نخواهد بود.

شایان ذکر است برابر بند (18) ماده 148 ق.م.م جریمه هایی که برای انجام عملیات موسسه به بانکها، صندوق تعاون، صندوقهای حمایت از توسعه بخش کشاورزی و همچنین موسسات اعتباری غیر بانکی مجاز و شرکتهای واسپاری (لیزینگ) دارای مجوز از بانک مرکزی پرداخت شده یا تخصیص یافته باشد، جزء هزینه های قابل قبول مالیاتی و لیست آن میباشد.

بند 8 ماده 148 قانون مالیات های مستقیم، هزینه های تحقیقاتی، آزمایشی و آموزشی، خرید کتاب، نشریات و لوحهای فشرده، هزینه های بازاریابی تبلیغات و نمایشگاهی مربوط به فعالیت موسسه، بر اساس آیین نامه ای که به پیشنهاد سازمان امور مالیاتی کشور به تصویب وزیر امور اقتصادی و دارایی میرسد.

نکات بند 8 ماده 148 قانون مالیاتهای مستقیم:

- هزینه بازاریاب های تحت استخدام موسسه که در لیست بیمه حضور دارند، جز سرفصل حقوق تلقی میگردد و راه اثبات این هزینه کنترل لیستهای حقوق میباشد، اما در رابطه با سایر بازاریابی ها باید صورتحساب معتبر وجود داشته باشد.

- مخارج تبلیغات قبل از بهره برداری باید تحت سرفصل دارایی ثبت گردد و طی 10 سال مستهلک گردد.

- هزینه های آموزش پرسنل در صورتی که مرتبط با فعالیت موسسه باشد و در قالبهای مختلف مانند همایش، ضمن خدمت و یا دورههای کوتاه مدت انجام میشود مورد قبول است، اما هزینه ادامه تحصیل دانشگاهی جزء هزینه های قابل قبول مالیاتی تلقی نمیشود.

لیست هزینه های قابل قبول مالیاتی

در ادامه لیست هزینه های قابل قبول مالیاتی طبق ماده 148 قانون مالیات های مستقیم را برای شما قرار خواهیم داد تا بتوانید به راحتی فایل pdf هزینهها را دانلود نموده و همراه خود داشته باشید و در نرم افزار حسابداری بازرگانی و یا خدماتی ثبت کنید.

لیست هزینه های غیرقابل قبول مالیاتی

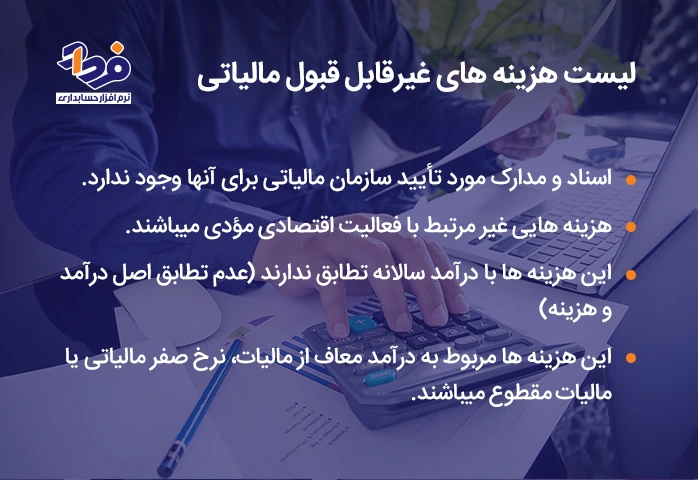

با توجه به ماده 147 و 148 قانون مالیات مستقیم و توضیحات آنها، هزینه هایی که شرایط پذیرش گفته شده در این مواد را ندارند در لیست هزینه های غیر قابل قبول مالیاتی قرار میگیرند، این هزینه ها حداقل یکی از شرایط ذکر شده در تصویر زیر را دارند.

شرایط پذیرش هزینه های قابل قبول مالیاتی

طبق ماده 147 قانون مالیات های مستقیم شرایط پذیرش هزینه های قابل قبول مالیاتی به طور خلاصه شامل 5 مورد زیر میباشد:

-

- اسناد و مدارک معتبر برای اثبات آن وجود داشته باشد.

- هزینه برای کسب درآمد در همان موسسه باشد و تاریخ آن مرتبط با سالی باشد که اظهارنامه فرستاده شده است.

- هزینه از حدنصاب تعیین شده توسط سازمان امور مالیاتی بیشتر نباشد.

- هزینه مربوط به کسب و کارهای معاف از مالیات، مالیات صفر یا مالیات مقطوع نباشد.

- اگر به شیوه تهاتری انجام شده است، هزینه قابل قبول مالیاتی نیست و اگر به شیوه تهاتری انجام نمیشود باید از مبلغ دویست میلیون ريال بیشتر بوده و پرداخت و تسویه آن از طریق سامانه بانکی انجام شده باشند.

هزینه های قابل قبول مالیاتی اشخاص حقیقی و خیریه

نکات و تبصره های ماده 147 قانون مالیاتهای مستقیم در رابطه با هزینه های قابل قبول مالیاتی اشخاص حقیقی و خیریه به شرح موارد زیر میباشد:

-

- مطابق بخشنامه شماره 17505/210 به موجب ماده 4 آیین نامه اجرایی تبصره (4) ماده 9 قانون جامع حمایت از حقوق معلولان موضوع تصویب نامه شماره 715/ت34870ک مورخ 1387/01/10

وزرای محترم عضو کمیسیون امور اجتماعی و دولت الکترونیک، کمک های پرداختی توسط اشخاص حقیقی و حقوقی به سازمان بهزیستی کشور، جهت احداث واحدهای مسکونی برای مشمولین آیین نامه، به استناد ماده 147 قانون مالیاتهای مستقیم جزو هزینه های قابل قبول مالیاتی برای تشخیص درآمد مشمول مالیات محسوب میگردد.

-

- مطابق ماده 26 قانون حمایت از حقوق معلولان مصوب 1396/12/20 مجلس شورای اسلامی، صد درصد هزینه های اشخاص حقیقی و حقوقی در جهت احداث و تجهیز و توسعه و مناسب سازی تمامی مراکز توانبخشی، نگهداری و مراقبتی، حرفه آموزی، آموزشی، کارآفرینی، رفاهی و مسکن مورد نیاز افراد دارای معلولیت با تأیید سازمان به عنوان هزینه قابل قبول مالیاتی محسوب میشود.

- مطابق بخشنامه شماره 92890 مورخ 1387/9/13، کمکهای اشخاص حقیقی و حقوقی برای احداث مساجد، مصلیها و مدارس علمیه به عنوان هزینه های قابل قبول مالیاتی تلقی میشود.

اداره اوقاف و امور خیریه تنها مرجع تایید اسناد هزینه کمک اشخاص حقیقی و حقوقی برای احداث مساجد میباشند.

-

- مطابق بخشنامه شماره 19484/200/ص مورخ 1392/11/06، درخصوص هزینه سود سپرده پرداختی مؤسسات مالی فاقد مجوز فعالیت از بانک مرکزی جمهوری اسلامی ایران، مستنبط از مفاد ماده 147 و بند(1) ماده 148 قانون مالیاتهای مستقیم، سود سپرده پرداختی توسط مؤسساتی که بدون مجوز به فعالیتهای موضوع ماده (1) قانون تنظیم بازار غیر متشکل پولی در امر واسطه گری مالی (عرضه و تقاضای پول) مبادرت مینمایند.

و در حدود متعارف متکی به مدارک و منحصرا مربوط به تحصیل درآمد مؤسسه در دوره مالی مربوط میباشد، جزء هزینه های قابل قبول موسسات یاد شده محسوب میگردد.

-

- مطابق بخشنامه شماره 230/93/99 مورخ 1393/09/04 و در اجرای بند (ب) ماده 31 قانون جامع خدمات رسانی به ایثارگران، به منظور تشویق کارفرمایان کارگاهها به جذب مشمولان موضوع ماده 29 قانون یاد شده.

دولت موظف است کارفرمایانی را که با هماهنگی بنیاد پس از اخذ تعهدات لازم و انعقاد قراردادی که مبین تعهدات طرفین باشد، اقدام به جذب نیرو در راستای تأمین نیروی انسانی مورد نیاز خود مینمایند، مشمول تسهیلاتی به شرح توضیحات تصویر زیر قرار دهد.

در اجرای حکم مذکور در بند (ب) ماده 31 قانون مذکور، در صورتی که کارفرمایان کارگاههایی که مشمولان موضوع ماده 29 قانون مزبور را با هماهنگی بنیاد شهید و امور ایثارگران در راستای تأمین نیروی انسانی جذب نمایند، صرفا معادل صد و پنجاه درصد حقوق پرداختی به ایثارگران جدید الاستخدام به عنوان هزینه های قابل قبول مالیاتی به مدت پنج سال برخوردار میباشند.

بدیهی است، پنجاه درصد مازاد بر حقوق مذکور فاقد هرگونه ثبت حسابداری در دفاتر مودی بوده و صرفا جهت تأثیر آن در محاسبه درآمد مشمول مالیات مندرج در فرم اظهارنامه با کسر از سود و زیان ایرانی قابل اعمال میباشد.

مطابق بند (چ) ماده 7 قانون برنامه ششم توسعه، وجوه هزینه هایی که توسط اشخاص حقیقی یا حقوقی به منظور احداث، تکمیل و تجهیز فضاها، اماکن و توسعه ورزش همگانی و یا به عنوان کمک به وزارت ورزش و جوانان پرداخت میشود، با تایید وزارت مذکور به عنوان هزینه های قابل قبول مالیاتی تلقی میگردد.

مطابق بند (ج) ماده 63 قانون برنامه ششم توسعه، هزینه کلیه اشخاص حقیقی و حقوقی غیردولتی در احداث، توسعه، تکمیل و تجهیز فضاهای آموزشی و پرورشی، خوابگاههای شبانه روزی، کتابخانهها، سالن های ورزشی وابسته به وزارت آموزش و پرورش که در چهارچوب مصوب شورای برنامه ریزی و توسعه استان انجام میشود، با تأیید سازمان توسعه، نوسازی و تجهیز مدارس کشور به عنوان هزینه قابل قبول مالیاتی محسوب میشود.

استهلاک در ماده 149 ق.م.م

طبق ماده 149 قانون مالیات های مستقیم، قسمتی از دارایی که با گذشت زمان یا عوامل دیگر بدون توجه به تغییر قیمت ارز، ارزش آن کاسته میشود استهلاک پذیر شناخته میشود، هزینه های تأسیس نیز قابل استهلاک بوده و هزینه استهلاک آنها جزء هزینه های قابل قبول مالیاتی میباشد.

طبق تبصره 1 ماده 149 قانون مالیات های مستقیم، افزایش بها که در اثر تجدید ارزیابی دارایی اشخاص حقوقی با رعایت استانداردهای حسابداری صورت میگیرد، مشمول پرداخت مالیات و درآمد نیست و هزینه استهلاک بر اثر افزایش تجدید ارزیابی به عنوان هزینه قابل قبول مالیات محسوب نمیشود.

زمانی که دارایی تجدید ارزیابی شده فروش رفته یا تعویض شود، باقیمانده قیمت فروش و ارزش دفتری بدون اعمال تجدید ارزیابی در احتساب درآمد شامل مالیات، در نظر گرفته میشود.

در تبصره 2 ماده 149 قانون مالیات های مستقیم بیان شده است که اگر بر اثر فروش مال قابل استهلاک یا ماشین آلات مسلوب المنفعه، موسسه دچار زیان شود، زیان ایجاد شده برابر ارزش مستهلک نشده دارایی منهای هزینه حاصل از فروش، به صورت کامل قابل محاسبه در حساب سود و زیان همان سال است.

حکم این تبصره، درباره داراییهای ارزیابیشده نسبت به ارزش دفتری، بدون در نظر گرفتن تجدید ارزیابی جاری است.

(اصلاحی 1394/04/31) آن قسمت از داراییهای استهلاکپذیر که بر اثر به کارگیری یا گذشت زمان یا سایر عوامل و بدون توجه به تغییر قیمتها ارزش آن تقلیل مییابد و همچنین هزینه های تأسیس، قابل استهلاک بوده و هزینه استهلاک آنها جزء هزینه های قابل قبول مالیاتی و لیست آن تلقی میشود.

تبصره ۱ (الحاقی 1394/04/31) افزایش بهای ناشی از تجدید ارزیابی داراییهای اشخاص حقوقی، با رعایت استانداردهای حسابداری مشمول پرداخت مالیات بر درآمد نیست و هزینه استهلاک ناشی از افزایش تجدید ارزیابی نیز به عنوان هزینه قابل قبول مالیاتی تلقی نمیشود.

در زمان فروش یا معاوضه داراییهای تجدید ارزیابی شده، مابهالتفاوت قیمت فروش و ارزش دفتری بدون اعمال تجدید ارزیابی در محاسبه درآمد مشمول مالیات منظور میشود.

تبصره ۲ (الحاقی1394/04/31) در صورتی که بر اثر فروش مال قابل استهلاک یا مسلوبالمنفعه شدن ماشینآلات، زیانی متوجه موسسه گردد، زیان حاصل معادل ارزش مستهلک نشده دارایی منهای حاصل فروش (در صورت فروش) یک جا قابل احتساب در حساب سود و زیان همان سال است.

حکم این تبصره در مورد داراییهای تجدید ارزیابی شده نسبت به ارزش دفتری بدون اعمال تجدید ارزیابی جاری است.

هزینه مأموریت و تبلیغات قابل قبول مالیاتی

حد نصاب هزینه مأموریت یا مسافرت به خارج از کشور طبق تصویبنامه 38929ت/3286 هیئت وزیران در مورخ 87/01/19، روزانه مبلغ دویست هزار تومان تعیین شده است که این مبلغ برای شرکتهای تولیدی هر سال 180 روز، معادل 6 ماه و برای شرکتهای غیرتولیدی 60 روز (12 میلیون تومان) و برای اشخاص حقیقی 30 روز (6 میلیون تومان) است که باید در دفاتر شرکت ثبت شده باشند و مازاد مخارج انجامشده جزء هزینه های غیرقابل قبول میباشد.

هزینه تأمین ارز (برای مابه التفاوت نرخ رسمی بانک مرکزی و ارز آزاد به نسبت مجموع مبلغ مصوب) و هزینه خروج از کشور علاوه بر حدنصاب مخارج روزانه مورد پذیرش است.

اگر هزینه های تبلیغاتی و بازاریابی و هزینه های نمایشگاهی برای تولید یا ارائه خدمات دوره جاری بوده، معرفی محصولات و خدمات اصلی موسسه یا به منظور صادرات باشد جزء هزینه های قابل قبول مالیاتی ماده 147 قرار میگیرد.

معیارهای هزینههای قابل قبول مالیاتی

طبق ماده 147 قانون مالیاتهای مستقیم، هزینههای قابل قبول مالیاتی باید دارای شرایط زیر باشند:

-

- مربوط به تحصیل درآمد موسسه باشد: هزینه باید به طور مستقیم به فعالیتهای کسب و کار و درآمدزایی موسسه مرتبط باشد.

- واقعی بودن هزینه: هزینه باید به طور واقعی و با مستندات معتبر انجام شده باشد.

- رعایت اصول و موازین قانونی: هزینه باید مطابق با قوانین و مقررات مالیاتی و قانونی انجام شده باشد.

انواع هزینههای قابل قبول مالیاتی

هزینههای مستقیم: این دسته از هزینهها مستقیما به تولید کالا یا خدمات مرتبط هستند و شامل موارد زیر میشوند:

-

- هزینه مواد اولیه و ملزومات تولید

- هزینه حقوق و دستمزد کارکنان

- هزینه حمل و نقل و انبارداری مواد اولیه و محصولات

هزینههای غیرمستقیم: هزینههایی که به طور غیرمستقیم به فعالیتهای کسب و کار مربوط میشوند و شامل موارد زیر هستند:

-

- هزینههای اداری و دفتری

- هزینههای تبیلغات و بازاریابی

- هزینههای اجاره و استهلاک دارایی ها

- هزینههای آب، برق و گاز

- موارد خاص هزینه های قابل قبول

موارد خاص هزینه های قابل قبول

-

- استهلاک داراییها: ماده 151 قانون مالیتهای مستقیم، روشها و نرخهای استهلاک داراییها را تعیین میکند، هزینه استهلاک داراییها بر اساس جدول استهلاکات قانونی به عنوان هزینه قابل قبول مالیاتی شناخته میشود.

-

- هزینههای تحقیق و توسعه: هزینههای مرتبط با تحقیق و توسعه (R&D) که به منظور بهبود محصولات یا خدمات انجام میشوند، نیز به عنوان هزینه قابل قبول مالیاتی قابل قبول هستند.

-

- هزینههای آموزش و پرورش: هزینههایی که صرف آموزش و پرورش کارکنان میشود. به شرطی که به فعالیتهای کسب و کار مرتبط باشد، نیز به عنوان هزینه قابل قبول مالیاتی محسوب میشود.

موارد غیر قابل قبول هزینههای مالیاتی

برخی هزینهها به دلیل عدم ارتباط مستقیم با فعالیتهای کسب و کار یا عدم تطابق با قوانین مالیاتی، به عنوان هزینههای غیرقابل قبول مالیاتی شناخته میشوند. این هزینهها شامل موارد زیر میشوند:

-

-

- هزینههای شخصی و خانوادگی

- هزینههای جریمهها وخسارت

- هزینههای مرتبط با فعالیتهای غیرقانونی

-

زیان قابل قبول مالیاتی

مطابق بند 9 ماده 148 ق.م.م زیان تنها در صورتی که وجود خسارت توسط مراجع ذی صلاح تایید شده و موضوع و میزان زیان مشخص بوده و جبران زیان بر اساس مقررات قانون یا قرارداد های موجود بر عهده دیگری نبوده یا در هر صورت از طریق دیگران جبران نشده باشد یا نشود جزء هزینه های قابل قبول مالیاتی و لیست آن است.

4 پرسش و پاسخ هزینه های قابل قبول مالیاتی

تا اینجای مقاله هزینه های قابل قبول و غیرقابل قبول مالیاتی را شرح دادیم، اکنون در ادامه میخواهیم به 4 پرسش مهم و پرتکرار هزینههای ماللاتی بپردازیم.

1. آیا پاداش هیئت مدیره نیز از جمله هزینه های قابل قبول مالیاتی است؟

پرداخت پاداش هیأت مدیره مصوب مجمع عمومی شرکتها با توجه به مفاد مواد 239 و 241 قانون تجارت از محل سود خالص انجام میشود و نمیتواند در جزو هزینه های قابل قبول گردد؛ بدیهی است در هر صورت پاداش اعضای حقیقی هیأت مدیره (اعم از موظف و غیرموظف) با رعایت مقررات مالیاتی مشمول کسر مالیات حقوق می باشد.

بنابراین پاداش هیئت مدیره در صورتی که مطابق ماده 241 قانون تجارت، در شرکتهای سهامی عام از 3% و در شرکتهای سهامی خاص از 6% سودی که در همان سال به صاحبان سهام قابل پرداخت است، بیشتر نباشد.

همچنین این پاداش برای هر عضو موظف از معادل یکسال حقوق پایه وی و برای هر عضو غیرموظف از حداقل پاداش اعضای موظف هیئت مدیره بیشتر نباشد، زیرگروه حقوق این اشخاص بوده و هزینه قابل قبول مالیاتی خواهد بود.

2. آیا هزینه های تحقیقاتی، از جمله هزینه های مورد قبول سازمان امور مالیاتی است؟

هزینه های تحقیقاتی در شرکتهای دانش بنیان میتواند جزء هزینه های قابل قبول مالیاتی و لیست آن باشد، اما در کشاورزی ممکن است قابل قبول نباشد.

در مورد خرید اقلام آموزشی برای رشد و آگاهی بیشتر کارکنان اگر این اقلام تحت تملک آنها قرار گیرد، امکان اعمال این هزینه ها در لیست هزینه های قابل قبول وجود دارد؛ اما اگر به کارکنان اعلام شود که باید تنها در شرکت از این اقلام استفاده کنید، جزء تعریف دارایی شرکت محسوب شده و از هزینه های قابل قبل نیست.

3. نحوه محاسبه هزینه های غیر قابل قبول مالیاتی چگونه است؟

همانطور که پیشتر گفته شد هزینه هایی که شرایط گفته شده در ماده 147 قانون مالیات های مستقیم را ندارند، جزء هزینه های غیرقابل قبول مالیاتی قرار میگیرند و این هزینه ها از درآمد مشمول مالیات کسر شده و جزء منابع مالیات قرار میگیرند.

4. آیا هزینه های قابل قبول مالیاتی در سال مالی مختلف صنایع و فعالیتهای تجاری یکسان است؟

خیر، در هر سال مالی ممکن است هزینه های قابل قبول مالیاتی و لیست آن تغییر کند و هزینهای که امسال جزء هزینه قابل قبول محسوب میشود، سال بعد جزء هزینه های غیر قابل قبول تلقی شود یا برعکس، پس باید برای دانستن هزینه های قابل در هر سال مالی به بخشنامههای مالیاتی حاضر رجوع کرد.

همچنین براساس ماده 147 قانون مالیات های مستقیم که هزینه های مرتبط با فعالیت مجموعه که بر درآمد یا سود تأثیر مستقیم دارد و در حد متعارف است را جزو هزینه های قابل قبول به حساب میآورد، بنابراین نوع و حجم فعالیت تجاری تعیین میکند چه هزینه هایی و تا چه سقفی میتواند جزء هزینه های قابل قبول مالیاتی و لیست آن محسوب شود و شرایط و مقررات هر صنعت و یا فعالیت تجاری هزینه های قابل قبول خود را تعیین کند.

نتیجه گیری

شناخت دقیق هزینه های قابل قبول مالیاتی و استفاده صحیح از آنها، نقش مهمی در کاهش بار مالیاتی و بهینهسازی مالیات پرداختی دارد، مودیان مالیاتی باید با توجه به مقررات مالیاتی کشور، هزینههای خود را به درستی مستند کنند و از رعایت اصول و موازین قانونی اطمینان حاصل کنند. آگاهی از قوانین و مقررات مالیاتی و مشاور با کارشناسان مالیاتی میتواند به بهبود مدیریت مالی و کاهش ریسکهای مالیاتی کمک کند.

در مقالهای که خواندید تمام سعی و تلاش خود را به کار بردیم تا بتوانیم موارد و نکات مهم هزینههای قابل قبول مالیاتی را ارائه دهید و کمکی به موسسات کنیم، اکنون میتوانید پس از خواندن مقاله سوالات خود را در قسمت دیدگاه برایمان بنویسید، تا در اسرع وقت کارشناسان پاسخ دهند.

دانلود لیست هزینه های قابل قبول مالیاتی

فرداد

فرداد فرداد

فرداد

021-45276100

021-45276100 ۰۹۱۲۸۸۸۵۹۰۱

۰۹۱۲۸۸۸۵۹۰۱

دیدگاه خود را ثبت کنید

تمایل دارید در گفتگوها شرکت کنید؟در گفتگو ها شرکت کنید.

گروه بندی های مشاغل چه طور انجام میشه ؟

سلام وقت بخیر

: گروهبندی مشاغل به معنی طبقه بندی مشاغل به دسته های مختلف بر اساس ویژگی ها ومعیارهای خاص است. این فرآیند معمولا در سازمانها وشرکتها برای مدیریت بهتر منابع انسانی، تعیین حقوق ومزایا، و ارتقاء بهره وری انجام می شود.

1.براساس وظایف مسئولیت: مثل مشاغل مدیریتی، فنی، خدماتی و اداری

2.براساس سطح مهارت و تجربه: مثل مبتدی، میانی وحرفه ای

3.بر اساس تخصیص و زمینه کاری: مثل فناوری، اطلاعات مالی،منابع انسانی و بازاریابی

4.بر اساس سطح سازمانی: مثل مشاغل سطوح اجرایی، وکارکنان عادی

5. بر اساس نوع فعالیت: مثل تولیدی، خدماتی، تحقیقاتی و فروش

6. براساس شرایط کار: مثل کار در محیط داخلی، کار در محیط بیرونی، کار شیفتی و کار از راه دور

این اطلاعات می تواند از طریق مصاحبه ها، پرسشنامه ها، مشاهده مستقیم و مطالعه مستندات به دست می آید.