امروزه در اکثر کشورها برای جابهجایی مبالغ بزرگ به جای پول از چک هایی نظیر چک رمزدار استفاده میکنند، میتوان گفت یکی از مهمترین اسناد تجاری در اقتصاد هر کشور بشمار میآید، همچنین یکی از ابداعات چشمگیر در زمینه اقتصاد هم محسوب میشود.

در ایران چیزی حدود 40 الی 50 درصد از معاملات و جا به جاییها از طریق چک انجام میشود. با وجود قانون های جدید چک، از آنجا که چکها باعث ایجاد چالشهای زیادی هم شدهاند بعضی کشورها در صدد حذف آنها هستند.

با مطالعه این مقاله به شما مفهوم چک رمزدار چیست و انواع آن آموزش داده میشود و متوجه میشوید چک بین بانکی چیست و چه تفاوتی با چک بانکی دارد. همچنین نحوه دریافت چک رمزدار، وصول و استعلام چک رمزدار هم به شما آموزش میدهیم، که در مواقع لزوم بهراحتی بتوانید دریافت و وصول آن را انجام دهید. در پایان هم به ده پرسش و پاسخ مهمی که درباره چکهای رمزدار وجود دارد پاسخ دادهایم.

مدیران کسب و کارها

افرادی که درخواست صدور چک رمزدار را دارند.

افرادی که چک رمزدار دریافت نموده اند.

افرادی که تمایل به کسب اطلاعات جامع درباره چک رمزدار دارند.

در این مقاله به مباحث زیر می پردازیم:

چک رمزدار چیست؟

کاربرد بسیار زیاد چک، به عنوان یکی از مهمترین اوراق تجاری کشور، باعث شده تا علاوه بر چک های کاغذی عادی، چک های رمزدار (Password-Protected Cheque) و چک های تضمین شده نیز ایجاد شوند. بهتر است بدانید چک عادی، توسط شخص صادر می شود. در مقابل، چک رمز دار به درخواست فرد توسط بانک صادر گردیده و به وی ارائه می شود. دشواری های مالی، مقابله با کلاهبرداری و سوء استفاده و ایجاد سهولت در حمل پول باعث شده اند تا چک های رمزدار پا به عرصه اقتصاد کشور بگذارند.

برای صدور چک رمزدار، شخص پس از مراجعه به بانک، درخواست صدور را ثبت می نماید. با پرداخت وجه کارمزد، بانک چک را که با استفاده از رمزهای مخصوص بانکی صادر شده دریافت می نماید. همچنین این چک پس از صدور، ضمانت پرداخت بانک را به همراه دارد؛ از این رو دریافت کننده بابت نقد شدن آن نگرانی نخواهد داشت.

کاربرد چک رمزدار چیست؟

خصوصیات چک رمزدار باعث می شود تا به عنوان یکی از پرکاربردترین اوراق بانکی مورد استفاده تعداد زیادی از اشخاص قرار گیرد.

در پاسخ به سوال کاربرد چک رمزدار چیست می توان به موارد زیر اشاره کرد:

- دریافت این چک به مثابه داشتن وجه نقد بوده و دارای ضمانت پرداخت است.

- چک رمز دار قابل کپی کردن نمی باشد.

- برای تمام مبالغ نیازی به حمل پول نقد نبوده و محدودیتی در جابجایی ندارد.

- امنیت بالاتری نسبت به سایر چک ها دارد.

شخص دارای حساب می تواند با مراجعه به بانک و ثبت درخواست از موجودی خود یک چک رمزدار در وجه شخصی دریافت نماید. چکهای رمزدار با توجه به سهولت استفاده، توانسته اند حجم بالایی از معاملات را به خود اختصاص دهند.

انواع چک رمزدار

با وجود اینکه چک رمزدار از جمله چک هایی است که توسط بانک صادر می گردد، دارای انواعی است که سبب ایجاد تفاوت در آنها می شود. هدف از وجود انواع چک رمز دار علاوه بر وجود ویژگی های مشترک، ارائه کاربردهای متفاوتی برای آنهاست.

تمامی چک های رمزدار برطبق درخواست فرد، با اخذ کارمزد و ضمانت پرداخت بانکی ارائه می شوند. انواع چک رمزدار شامل چک بانکی و چک بین بانکی می باشند:

چک رمز دار بانکی

چک رمزدار بانکی یک نوع از چک های رمزدار در برنامه مالی است که به درخواست دارنده حساب در وجه شخصی حقیقی و یا حقوقی صادر می گردد. این چک نیز با تبعیت از قوانین چک رمزدار، با رمز مخصوص بانکی تهیه شده و دارای امکان نقد کردن در تمامی شعب مختلف بانک ها می باشد.

مطالب مرتبط:

چک بانکی امکان انتقال به غیر را دارد به عبارت دیگر برای این کار، با ثبت امضای شخص حقیقی یا مهر شرکت حقوقی دارنده چک رمز دار می توان آن را به عنوان چک در وجه حامل به دیگری منتقل نمود.

با توجه به قابل انتقال بودن این نوع چک، در نگهداری آن باید دقت بیشتری داشت. در صورت به سرقت رفتن چک رمزدار بانکی امکان سوء استفاده از آن وجود دارد. سارق می تواند با مراجعه به بانک آن را نقد نماید. لذا در صورت سرقت یا مفقودی چک، سریعا این موضوع را با بانک در میان گذاشته و چک را ابطال نمایید.

چک رمزدار بین بانکی

چک رمزدار بین بانکی یکی از ایمن ترین روش های پرداختی می باشد. داشتن این چک به منزله دریافت پول نقد می باشد. چکرمزدار بین بانکی در وجه حساب بانکی دیگر و شعبه مشخصی صادر می گردد و این اطلاعات توسط رمزهای مخصوص بانکی ثبت می گردد. برای این کار شخص دریافت کننده باید در بانک مقصد حساب فعال داشته باشد. بدیهی است که اگر دریافت کننده در بانکی حساب نداشته باشد نمی تواند درخواست چک بین بانکی نماید. با گذراندن دوره های حسابداری فرداد بر تمام این مطالب تسلط کامل خواهید یافت.

برای دریافت این نوع چک، پس از ثبت درخواست شخص مبنی بر صدور چک بین بانکی، بانک آن را در وجه بانک دیگری صادر می نماید.

از مزایای استفاده از چک های رمزدار بین بانکی امنیت بالای آن است. امکان سوء استفاده از چک بین بانکی وجود ندارد زیرا این چک فقط به حساب شخص دریافت کننده منتقل می شود. امکان صدور چک دروجه حامل و دریافت نقدی مبلغ حاوی چک نیست لذا تنها به صورت غیرنقدی به حساب فرد دریافت کننده منتقل می شود. چک بین بانکی تضمین پرداخت بانک را به همراه دارد.

نکته: استفاده از این چک که در نظام بانکی ایران رواج دارد به دلیل رفع مشکلات جابجایی پول نقد در مقیاس بالا و هنگفت بین بانک های مختلف را برطرف نموده است.

برای ابطال چک رمزدار بین بانکی، لازم است که بانک مقصد با مهر نمودن پشت چک آن را از مدار معاملات خارج نماید. سپس اقدامات لازم برای برگشت وجه پرداخت کننده صورت می گیرد.

مدت زمان وصول چک بین بانکی تا قبل از ساعت 13 در هر روز می باشد. در صورتی که تا ساعت 13 نتوانید به بانک مراجعه کنید، باید روز بعدش تا قبل از ساعت 13 که مدت زمان وصول چک بین بانکی می باشد به بانک مراجعه کنید و اقدامات مورد نیاز برای وصول چک رمزدار بین بانکی را انجام بدهید.

استعلام چک بین بانکی

برای استعلام چک بین بانکی باید به بانک مقصد مراجعه نمایید. کار استعلام چک بین بانکی را بانک مقصد انجام می دهد و نیاز نیست که دریافت کننده چک به منظور اطمینان از تقلبی نبودن چک، برای استعلام چک بین بانکی اقدام دیگری انجام بدهد. روش کار بانک مقصد برای استعلام چک بین بانکی به این صورت می باشد که از طریق بانک مبدا که چک را صادر نموده است، استعلام گرفته و شماره سریال و شماره سری چک را بررسی می کنند. با انجام این اقدامات پس از استعلام چک بین بانکی بانک مقصد مطمئن می شود که چک مشکلی نداشته و بانک مبدا آن را برای مشتری صادر نموده است. در صورتی که پس از استعلام چک بین بانکی توسط بانک مقصد مشکلی در چک وجود داشته باشد به کارمند بانک به شما اطلاع بدهد و درصورتی که این اشتباه از جانب شما نباشد می توانید از طریق نتیجه استعلام چک بین بانکی اقدامات لازم برای دریافت حق و حقوق خود را انجام بدهید.

با نرم افزار پیمانکاری حتی در پروژه های ساختمانی نیز به کمک شما آمده ایم.

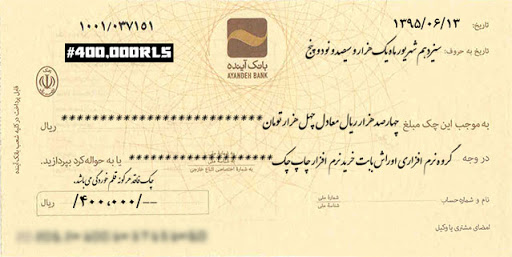

نمونه چک رمزدار بانکی

در این بخش یک نمونه چک رمزدار بانکی را برای شما آورده ایم.

تفاوت چک بانکی و چک بین بانکی چیست؟

همانطور که گفته شد علی رغم مشابهت های انواع چک رمزدار، این دو نوع با یکدیگر تفاوت هایی نیز دارند، که در این بخش به بررسی این تفاوت ها می پردازیم.

- چک های رمزدار بین بانکی دارای امنیت بیشتری هستند. چک بین بانکی در وجه شخص صادر شده و امکان انتقال به غیر را ندارد. تضمین نقد شدن چک توسط بانک مقصد صورت می گیرد.

- چک های رمزدار بانکی نوعی از چک رمز دار است که پرداخت آن توسط بانک صادر کننده تضمین می شود. چک بانکی در تمام بانک ها قابل دریافت می باشد.

- چک بانکی دارای قابلیت انتقال به غیر می باشد. برای این کار کافی است دارنده چک پشت آن را مهر یا امضا نمایند. از این رو امنیت این چک پایین تر از چک های رمزدار بین بانکی می باشد.

- چک بانکی امکان دریافت به صورت نقدی را دارد اما موجودی درون چک بین بانکی تنها به حساب بانکی فرد دریافت کننده منتقل می گردد.

تفاوت چک تضمینی و چک رمزدار چیست؟

شباهت و تفاوت چک تضمینی و رمزدار با توجه به دانستن ویژگی ها و کارکرد های هرکدام صورت می گیرد.

- چک تضمین شده را می توان در وجه حامل صادر نمود.

- در هنگام صدور چک تضمین شده مبلغ چک از حساب فرد کسر می گردد

- تضمین پرداخت این چک به عهده بانک صادرکننده می باشد

- امکان نقد کردن این چک بر خلاف چک بین بانکی وجود دارد.

- چک تضمین شده امکان مسدودی و منع ندارد. حتی با فوت و ورشکستگی نیز ملزم به پرداخت می باشد.

- صدور چک تضمین شده فقط توسط بانک ملی ایران انجام می شود اما امکان نقد کردن آن در سایر بانک ها وجود دراد.

چک های رمزدار و چک تضمین شده نیازی به داشتن دسته چک ندارند. شما می توانید با مراجعه به بانک درخواست صدور این نوع چک را داشته باشید. صدور این چک ها جزء خدمات غیررایگان بانک ها است.

نحوه دریافت چک رمزدار

دریافت چک های رمزدار نیازی به داشتن دسته چک ندارد. فرد صاحب حساب می تواند با مراجعه به بانکی که در آن حساب دارد، با تکمیل کردن فرم های برداشت از حساب و درخواست چک رمزدار و ارائه اطلاعات حساب دریافت کننده چک را دریافت نماید. (برای افزایش اطلاعات خود درباره دریافت انواع وام، از جمله وام مضاربه ای، مقاله وام مضاربه ای چیست را مطالعه فرمائید).

وصول چک فقط در بانکی که رمز برای آن صادر شده باشد امکان پذیر است. دریافت کننده نیز پس از سررسید زمان وصول چک رمزدار می تواند همراه با کارت شناسایی با مراجعه به بانک مبلغ چک را با توجه به نوع آن نقد نماید. در هر صنفی کار با چک یکی از مهم ترین مباحث آن صنف است. پس تا آخر مقاله را با دقت مطالعه نمایید.

سقف مبلغ چک رمزدار

خیلی از افراد می پرسند که سقف مبلغ چک های رمزدار چقدر است؟ در پاسخ به این سوال باید بگوییم که با توجه به قوانین و مقررات بانکی کشور ما، محدودیتی برای مبلغ چک های رمزدار تعریف نشده است و این چک ها هم مانند چک های عادی می توانند در هر مبلغی صادر شوند. بنابراین دارندگان این چک ها با محدودیت سقف مبلغ چک مواجه نیستند و با توجه به نظر خود می توانند مبلغ چک را تعیین نموده درخواست صدور آن را به بانک بدهند.

آیا در مورد راس گیری چک اطلاعاتی دارید؟ میدونستید برای مراودات تجاری بالا ازش استفاده میشه؟ اگر مایل با افزودن اطلاعات خود در زمینه راس گیری چک هستید میتوانید به مقاله راس گیری چک مراجعه نمایید.

قوانین و مقررات صدور چک رمزدار چیست؟

صدور چک رمزدار نیز مانند تمام اسناد پولی دارای حساسیت های بسیاری است. به هنگام صدور این اسناد پولی و مالی می بایست قوانین این چک به دقت اجرا شوند تا از سوء استفاده و تقلب در آن جلوگیری شود. به عنوان مثال:

- دریافت کننده چک باید به صورت حقیقی یا حقوقی باشد. صدور چک رمزدار بین بانکی در وجه حامل غیرقانونی است.

- اطلاعات روی چک می بایست به صورت ماشین نویسی توسط بانک چاپ گردد. هرگونه اطلاعات به صورت دست نویس نظیر مبلغ چک و نام دریافت کننده اعتبار چک را از بین می برد.

- مشخصات کامل دریافت کننده روی چک ثبت می گردد. لذا این اطلاعات در هنگام صدور چک توسط بانک اخذ می گردد.

- امضا و اثر انگشت متقاضی در بانک اخذ می گردد.

- چک بین بانکی امکان نقدشدن ندارد. این مبلغ به حساب فردی که چک به نام اوست منتقل می گردد.

- چک بین بانکی امکان پشت نویسی و انتقال به غیر را ندارد.

- در صورتی که وکیل یا نماینده قانونی متقاضی برای دریافت وجه مراجعه نماید نیازی به پشت نویسی چک نمی باشد.

- چک بانکی در کلیه بانکها قابل وصول است. چک بین بانکی صرفا در بانک و شعبه ای که رمز برای آن صادر شده است وصول می گردد.

با توجه به امکان ایجاد تغییرات در نحوه استفاده از چک های رمزدار پیشنهاد می شود قبل از هربار استفاده، از قانون جدید چک بین بانکی توسط بانک مرکزی آگاهی لازم را کسب نمایید. تمامی این مطالب در دوره حسابداری مقدماتی به شما عزیزان آموزش داده خواهد شد.

قانون جدید چک بین بانکی

هر ساله با توجه به تجربیات نظام بانکی قوانین و مقررات جدید در این عرصه وضع می گردد. قانون جدید چک بین بانکی جهت استفاده مناسب تر و جلوگیری از سوءاستفاده در حال اجرا می باشد.

در صورتی که از چک های رمزدار استفاده می کنید باید بدانید که وصول این چک ها روزهای کاری تا ساعت 13 انجام می گردد.

با توجه به قوانین چک رمزدار، چک های بین بانکی غیر قابل انتقال به غیر می باشند.

نکته: مهمترین مزیت چک های رمزدار بین بانکی نسبت به چک های عادی تضمین پرداخت وجه آن توسط خود بانک می باشد. از چک بین بانکی می توانید در عقد قراردادها و خرید و فروش هایی که نیاز به تضمین وجه دارند استفاده نمایید.

نحوه وصول و استعلام چک های رمزدار

چک رمز دار نیز مانند تمام اسناد مالی و پولی دیگر نحوه استفاده مختص خود را داراست. افراد باید قبل از استفاده با نحوه وصول و استعلام چك رمزدار و مشکلاتی که ممکن است با آنها مواجه شوند آشنایی داشته باشد.

نحوه وصول چک رمزدار به این شکل است که نقد چک بین بانکی توسط شخصی بجز دارنده چک یا نماینده قانونی وی امکان پذیر نیست. وصول، تنها در همان شعبه ای که چک برای آن صادر گردیده امکان پذیر است.

پس از وصول شک های شرکت شما می توانید اطلاعات مربوط به چک های وصول شده و یا حتی چک های برگشت خورده شرکت را با استفاده از نرم افزار حسابداری دریافت و پرداخت بررسی و مدیریت نمایید. در این مورد به شرح نحوه وصول و همچنین استعلام چک رمزدار می پردازیم.

دلایل استعلام چک رمزدار چیست؟

با توجه به اهمیت اسناد پولی و وجود بعضی افراد سوء استفاده گر دقت کافی در استفاده از این اسناد داشته باشید. چک رمز دار نیز مانند سایر اوراق تجاری مورد سو استفاده کلاهبرداران قرار گرفته است. وجود چک رمز دار تقلبی به عبارتی جعلی بودن آنها دلیل اصلی لزوم استعلام چك رمزدار می باشد.

در حال حاضر تنها راه اطمینان از صحت معامله استعلام چك رمزدار از بانک می باشد. با مراجعه به بانک صادرکننده می توانید از صحت چک اطمینان حاصل نمایید. لذا توصیه می شود از عقد قراردادهای مهم قبل از استعلام چک رمزدار مربوطه خودداری نمایید.

زمان وصول چک های رمزدار

همان طور که گفته شد برای وصول چک رمزدار فردی که چک به نام اوست باید در زمان پیش بینی شده یعنی در روزهای کاری تا ساعت 13 به بانک مراجعه نماید. در صورت مراجعه پس از ساعت 13 فرد باید یک روز کاری منتظر بماند. به دلیل ضمانت پرداخت وجه مدت زمان وصول چک تاثیری بر دریافت آن ندارد.

اطلاعات خود را بیشتر کنید

مشکلات چک رمزدار چیست؟

در پاسخ به سوال مشکلات چک رمزدار چیست باید بگوییم که این نوع چکها به دلیل اینکه دارای قابلیت انتقال به غیر و دریافت نقدی می باشد حتی در صورت سرقت امکان نقد شدن دارند، لذا در حفظ آن ها باید احتیاط کافی داشت.

از دیگر مشکلات چکهای رمزدار این است که برخلاف چک های عادی صیادی، سامانه استعلام چک رمز دار اینترنتی وجود ندارد و اخذ استعلام این چک صرفا توسط شعبه بانک انجام می گردد.

با توجه به تضمین پرداخت چک رمزدار توسط بانک نگرانی برگشت خوردن چک توسط دارنده آن بی معنی است. به همین دلیل گذشتن تاریخ چک مشکلی ایجاد نمی کند.

10 پرسش و پاسخ مهم درباره چک های رمزدار

در این مقاله سعی کردیم به صورت کامل به معرفی چک رمزدار، انواع، قوانین صدور این چک و … بپردازیم، قطعا تا این بخش سوالات مهمی درباره چک رمز دار در ذهن شما به وجود آمده است، بنابراین در این در این بخش به بررسی 10 پرسش و پاسخ مهم چک رمز دار می پردازیم.

1. آیا چک رمز دار قابل برگشت است؟

بله، برگشت یا ابطال چک رمزدار توسط بانک امکان پذیر است. برای ابطال چک، فرد درخواست دهنده باید با همراه داشتن آن درخواست ابطال چک را ثبت نماید.

شعبه بانک پس از مهر کردن چک و ذکر این نکته که بر این چک هیچ گونه عملیاتی انجام نشده مبلغ را به حساب بازگشت می زند.

2. تشخیص چک رمز دار تقلبی چگونه است؟

در حال حاضر تنها راه تشخیص چک های رمزدار تقلبی استعلام چک از بانک می باشد. اما قبل از اخذ این چک به موارد زیر توجه نمایید:

- اطلاعات روی چک چاپی به صورت ماشین نویسی باشد. چک رمز دار دست نویس نیست.

- نام و اطلاعات بانک و دریافت کننده را مطالعه و تطبیق دهید.

3. هزینه چک رمز دار چقدر است؟

در حال حاضر هزینه صدور چک رمزدار به ازای هر برگ در بانک به مبلغ 5,000 تومان می باشد. کارمزد صدور المثنی آن نیز به مبلغ 5 هزار تومان است. همچنین جهت ابطال آن نیز ممکن است تا هزارتومان کارمزد اخذ گردد.

4. در صورت گم شدن چک رمز دار چه کاری باید انجام داد؟

با توجه به اینکه چک های رمزدار بانکی توسط اشخاص دیگر قابل نقد کردن می باشد، پس از مفقودی آن می بایست به سرعت به بانک مراجعه نموده و با اعلام مفقودی دستور کتبی عدم پرداخت صادر نمایید. سپس ظرف مدت یک هفته با مراجعه به مراجع قضایی باید گواهی مفقودی چک اخذ نماید.

با توجه به حساسیت چکرمزدار بانکی توصیه می شود به جای آن از چک رمز دار بین بانکی استفاده نمایید تا در صورت سرقت یا مفقودی، توسط شخص دیگری قابل برداشت نباشد.

5. دلایل استعلام چک رمز دار چیست؟

وجود چک های رمزدار تقلبی یکی از دلایلی است که شما باید هنگام دریافت آن اقدام به استعلام چک رمزدار نمایید.

در صورتی که قبلا برای چک دریافتی شما ثبت مفقودی شده باشد ممکن است دارایی شما متوجه خطر شود.

از قبول چک های رمز دار بانکی در وجه حامل که انتقال به غیر داده شده اند خودداری نمایید.

6. آیا برای دریافت چک رمز دار لازم است دسته چک داشته باشیم؟

خیر. صدور چک رمز دار از جمله خدماتی است که توسط بانک انجام می گردد. نیازی نیست صاحب حساب دسته چک عادی داشته باشد.

7. مشخصات چک رمز دار چیست؟

در چک های رمزدار بین بانکی مشخصات بانک، نام دریافت کننده، شماره حساب وی، مبلغ مورد انتقال وتاریخ صدور درج می شود.

8. آیا ابطال چک رمز دار امکان پذیر است؟

بله، فرد با در دست داشتن برگ چک رمز دار می تواند به بانک مراجعه نموده و درخواست ابطال چک نماید.

هنگام ابطال چک بانک آن را مهر زده و ثبت می نماید که عملیاتی بر این چک انجام نگردیده است.

سپس می توان مبلغ را به حساب اصلی عودت داد.

9. مدارک مورد نیاز دریافت چک رمز دار چیست؟

چک رمزدار بانکی می تواند پس از انتقال به غیر شدن توسط هر شخص با ارائه مدراک شناسایی معتبر نقد گردد. برای دریافت چک های رمزدار بین بانکی نیز فقط شخصی که چک به نام اوست می تواند با داشتن مدارک شناسایی به بانک عامل مراجعه نماید.

10. تفاوت چک معمولی با چک رمز دار چیست؟

چک معمولی یا چک عادی توسط شخص قابل صدور می باشد.

چک های رمزدار صرفا توسط بانک صادر شده و پرداخت وجه نیز به عهده بانک می باشد. صدور آن به صورت غیر رایگان با دریافت کارمزد صورت می گیرد. این چک در دو نوع بانکی و بین بانکی صادر می شود. مزایای چکهای رمزدار باعث می شود تا کاربرد بیشتری در معاملات کلان داشته باشد.

نتیجه گیری

چک رمزدار یکی از مهمترین ابزار های مبادله پول است که امروزه کاربردهای فراوانی در اقتصاد کشور پیدا کرده است. به علت خصوصیات این چک بسیاری از مبادلات مالی بزرگ نظیر خرید و فروش ملک، مواد اولیه کارخانجات، فروش کالا به صورت عمده و… با استفاده از انواع چک های رمزدار صورت می گیرد.

توصیه می شود شما خواننده گرامی نیز جهت بالابردن امنیت معاملات خود از این نوع چک ها استفاده نمایید. با دقت در استفاده از چک و به کار گیری موارد ارائه شده دریافت و پرداخت های مطمئنی داشته باشید. تلاش کردیم که تمام اطلاعات لازم درباره چک بانکی را توضیح دهیم. در صورتی که شما سوال یا اطلاعاتی در مورد مقاله چک رمزدار چیست، دارید از طریق کامنت با ما در ارتباط باشید.

این مقاله از مقالات عمومی سایت فرداد بود. توصیه میگردد اگر حسابدار هستید مقالات تخصصی تر مانند خلاصه پرونده پرسونلی یا ماهیت حسابها در حسابداری را مطالعه نمایید.

![چک رمزدار چیست: همه چیز درباره چک رمزدار [نحوه وصول، نمونه]](https://www.fardadgroup.com/wp-content/uploads/2020/12/Index-encrypted-checks.jpg)

فرداد

فرداد فرداد

فرداد

دیدگاه خود را ثبت کنید

تمایل دارید در گفتگوها شرکت کنید؟در گفتگو ها شرکت کنید.

اگر فقط کدشعبه درموقع درخواست چک رمز دار بانکی اشتباه نوشته شود چک وصول میشه یانه وراه حل .ممنون

سلام وقت بخیر. چک رمزدار چکی است که برخلاف چک های عادی که توسط اشخاص صادر میشه، توسط بانک ها و با شماره رمز مخصوص صادر میشه، نام شعبه بانک محل پرداخت وجه چک هست باید درست نوشته شود و درصورت اشتباه باید اصلاح شود

سلام

زمان ابطال چک بین بانکی حدود چقدر طول میکشد

سلام خسته نباشید . در معامله مثلا ماشین اکر معامله فسخ شود و شما چک رمزدار برای فروشنده و نام وی صادر کردید چیکار میشه کرد ؟ حالا به عنوان صادر کنی ولی دستتون باشد تا ببینی معامله کامل میشود یا خیر . واگر تحویل ندی خود صاحب حساب چک مبدا میتواند برگشت به حساب خود بدهد. توروخدا راهنمایی کنید

سلام

زمان ابطال چک بین بانکی حدود چقدر طول میکشد

سلاممن چک رمز دار بانک دادمهنوز به حساب نیومده چرا یک روز بیشتر رد شده

سلام

ببخشید من یه سوال داشتم :

دیروز چک رمز دار بين بانکی گرفتم و ساعت 13:15 به بانک مقصد تحویل دادم و کارمندش گفت فردا وصول میشه ولی هنوز با گذشت بیش از یک روز خبری نشده، آیا باید به بانک مراجعه کنم یا یک روز دیگه صبر کنم؟ با تشکر..

به خواهرم وکالت برای فروش زمین دادم سه تا چک رمزدار دریافت کرده که یکی تاریخ روز یعنی ۱۳/۲/۱۴۰۰ ولی دوتای دیگر با تاریخ ۱۳/۲/۱۴۰۶ و ۱۳/۲/۱۴۰۹ میباشد . میخواهم بدانم که آیا این چکها میتونن تقلبی باشند باخبر.

همه تاریخ ها به عدد وحروف و نام گیرنده و شماره حسابش ماشینی است و ایشان میگه کهپول را دریافت کرده .. متشکرم

سلام دوست عزیز

میتونید از طریق بانک صادر کننده چک ها پیگیری کنید.

سلام میخواستم بدونم برای گرفتن چک رمزدار از بانک نیازه هزینه ای هم پرداخت کنیم؟

سلام دوست عزیز

در حال حاضر برای دریافت هر برگ چک رمزدار باید مبلغ 5000 تومان کارمزد به بانک پرداخت نمایید.

من دسته چک ندارم میتونم چک رمزدار بگیرم؟

سلام دوست عزیز

برای گرفتن چک رمزدار نیازی به دسته چک نمی باشد و شما می توانید با مراجعه به بانک چک رمزدار تهیه کنید.

از بین چک رمزدار که تعریف کردین کدوم یکی برای مشتری مطمئن تره؟

سلام دوست عزیز

امن ترین نوع چک در حال حاضر چک بین بانکی می باشد که به نام شخص صادر شده و مبلغ آن به حساب شخص واریز می شود. همانطور که در مقاله گفته شد باتوجه به این که در ازای ارائه چک بین بانکی نمی توان مستقیما مبلغ نقدی دریافت نمود، این چک از امنیت بالایی برخوردار می باشد.

باسلام وتقدیر وتشکر از توضیحات بسیار ساده ارزشمندوکاربدی